En este análisis vamos a comparar 4 fondos de renta variable china. Los últimos años no han sido los mejores para el mercado chino. Hemos visto enormes regulaciones por parte del gobierno que han lastrado a muchas compañías, el gran problema del mercado inmobiliario, la crisis del 2022, un menor crecimiento macroeconómico de lo esperado… En fin, no han sido los mejores años. Además, es un mercado que, si bien debería pesar más en las carteras de los inversores por puro market cap, el hecho es que nos sigue costando por verlo como algo arriesgado. En efecto, lo es. Y, por eso, no es para cualquiera. No obstante, siempre hay ciertos fondos que destacan algo más en el largo plazo frente a otros. Siempre analizamos muchos más factores que la rentabilidad, pero en el caso de la renta variable china, con mayor motivo.

Los fondos que hemos seleccionado son: HSBC GIF China A-Shares Equity, BGF Systematic China A-Shr Opps, Fidelity China Focus, e Invesco China Focus Equity.

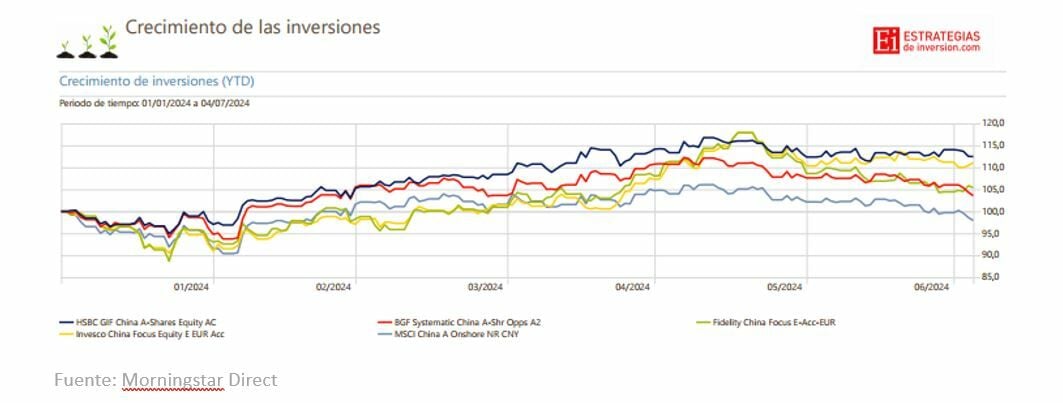

El fondo de BlackRock está diversificado en 245 compañías, pero los demás son más concentrados. Fidelity China Focus cuenta con 76 empresas en cartera y, los otros dos, con poco más de 40. La volatilidad de los fondos destaca por su presencia, aunque algo más moderada en el de HSBC. Pero en donde no fallan, es en cómo baten a su índice YTD y en los últimos 12 meses.

También son fondos que suelen ubicarse en el primer cuartil a medio y largo plazo. Lo cual no quita para que, como la gran mayoría de los fondos de su categoría, hayan sido años complicados.

Además, todos ellos comparten también que casi el 80% de sus revenues provienen directamente de China, seguidos ya de otras regiones asiáticas o de Estados Unidos. Pero todavía hay otra cosa más en lo que coinciden estos 4 fondos: todos son Artículo 8 según el Reglamento SFDR.

Cuando vemos la exposición sectorial ya cambia se nota más la visión del gestor. El HSBC sobrepondera claramente los industriales, con empresas como Luxshare Precision Industry, o China State Construction Engineering, los servicios financieros: China Merchants Bank, o Bank Of Jiangsu.

En cambio, tanto Fidelity como Invesco se centran más en el consumo cíclico y en comunicación, con algunas compañías tan conocidas como Alibaba o Tencent.

Por último, el fondo de BlackRock tiene más peso en tecnología y está mucho más equilibrado en cuanto a los pesos en los sectores. Algunas de sus principales posiciones son: Kweichow Moutai, China Merchants Bank, o Wuliangye Yibin.

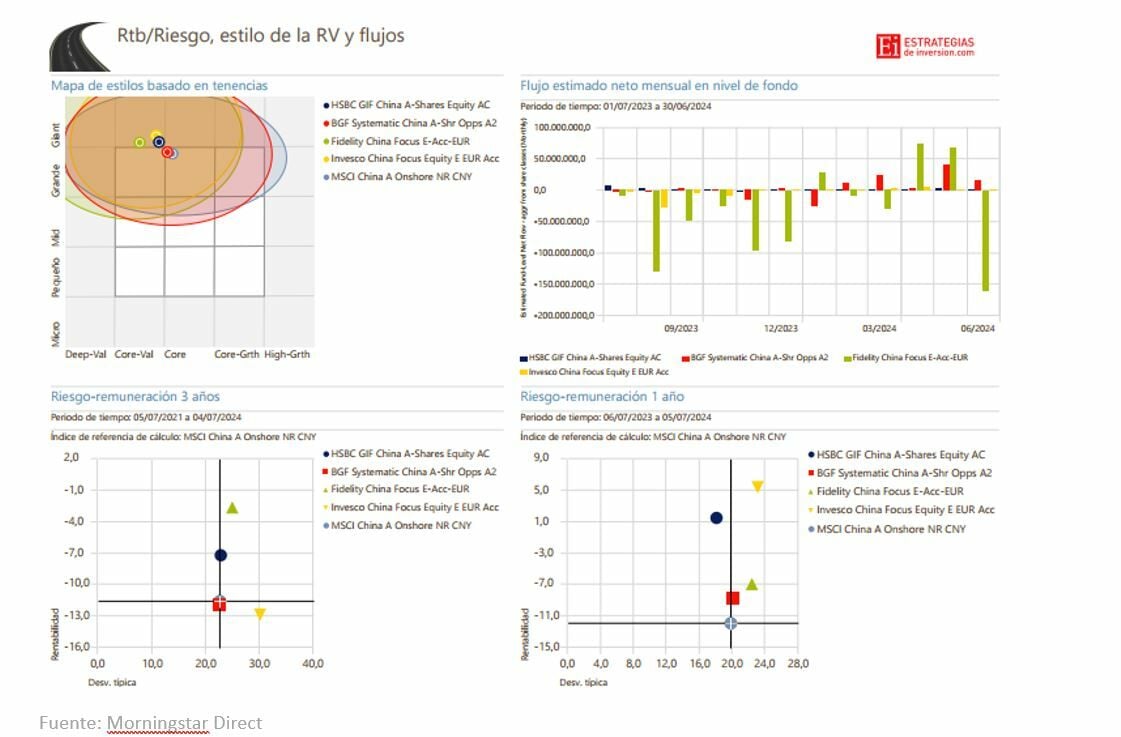

En general, todos ellos tienen una ratio riesgo-remuneración superior al índice y un estilo de inversión un poco más growth, lo que hace que sea más sencillo obtener algo más de rentabilidad, pero con mayor volatilidad asociada.

Para terminar, hay que recordar que hace poco hablamos sobre los ADR chinos en este vídeo. Y, es que, hay que analizar con mucho cuidado qué empresas tienen los fondos que invierten en china y dónde están listadas. Por poner un ejemplo, incluso en los fondos que hemos analizado, algunas de las principales posiciones del fondo de Fidelity son estructuras VIE domiciliadas en Islas Caimán y lo mismo le sucede al fondo de Invesco. Así que, cuidado.

Son buenos fondos, pero asegúrate de saber qué tienen en cartera.

TE INTERESA

Estrategias de Inversión ofrece una cartera de bolsa y fondos en la sección premium, con un objetivo de crecimiento a largo plazo y que invierte en las megatendencias más atractivas en cada momento.

Descubre las carteras y los análisis independientes para invertir en sectores con tendencia alcista en la zona premium de Estrategias de Inversión