Una de las claves del proceso de decisión cuando se invierte en bonos es la valoración relativa entre sectores. Nuestra opinión, extraída del análisis de los sectores del mercado a lo largo de varias décadas, es que suelen revertir a la media, es decir, que los valores vuelven a su media a largo plazo con el paso del tiempo. Esta tendencia se debe a una combinación de ciclos económicos y de mercado, así como al comportamiento subyacente de los prestatarios.

El mercado de alto rendimiento es un buen ejemplo de este fenómeno. Históricamente, cuando el apetito por el riesgo es alto, los mercados son fuertes y la volatilidad es baja, los emisores de alto rendimiento tienden a asumir gradualmente más riesgo en sus balances. Con el tiempo, este comportamiento va demasiado lejos, pero a menudo esto sólo se revela cuando se produce una desaceleración de la economía. En ese momento, los prestatarios de alto rendimiento descubren que necesitan ajustarse a una posición más conservadora. Por lo general, esto se traduce en recortes de costes, reducción del gasto de capital y, a menudo, ventas de activos, ya que las empresas tratan de reembolsar la deuda y reforzar las operaciones y la rentabilidad.

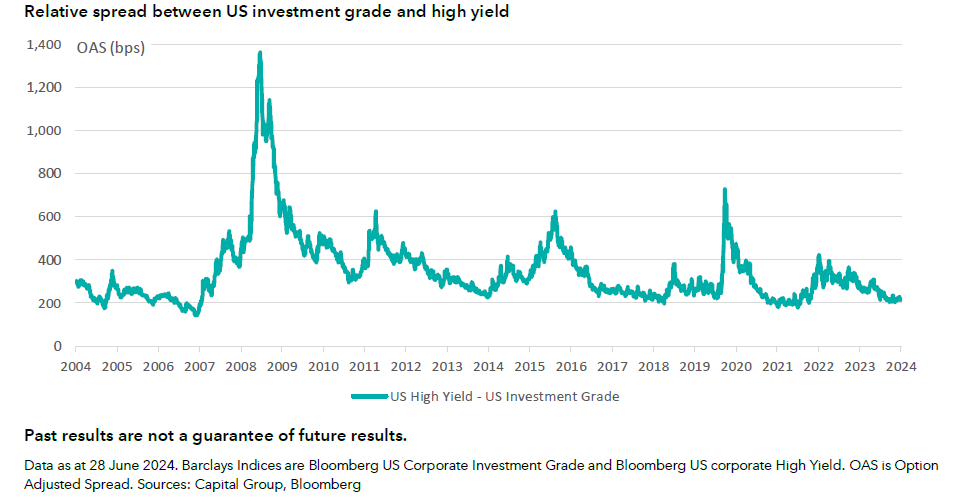

Esta tendencia, que se ha manifestado a lo largo de diversos ciclos, puede observarse en el siguiente gráfico de los diferenciales relativos de los bonos estadounidenses con grado de inversión y de alto rendimiento. Los dos grandes picos que se muestran en el gráfico representan la crisis de la deuda europea y la pandemia, cuando la preferencia de los inversores por la calidad llevó a un fuerte rendimiento superior del crédito con grado de inversión (IG). Sin embargo, cuando los bancos centrales y los gobiernos reaccionaron, el diferencial entre los sectores pronto volvió a la media.