Los fondos cotizados o ETFs han sido una de las tendencias más disruptivas en el sector de la gestión de activos en los últimos 20 años. Su crecimiento ha dejado sorprendidos a muchos, pero todo apunta a que esta tendencia permanecerá en el tiempo.

A finales de diciembre de 2022, los activos gestionados (AUM) en ETFs alcanzaron los 6,7 billones de dólares en los EE. UU. y Europa, con una tasa de crecimiento anual compuesto (CAGR) de aproximadamente el 15% desde 2010. Esto es casi tres veces más rápido que los fondos de inversión tradicionales.

Históricamente, los ETFs se han asociado, sobre todo, a inversiones pasivas, en la mayoría de los casos replicando el rendimiento de amplios índices de renta variable. Sin embargo, han surgido también fondos cotizados de gestión activa que están revolucionando nuevamente a la industria. Es de esperar que el panorama de los ETFs esté entrando en una nueva fase de crecimiento, esta vez impulsado por el auge de los ETFs activos.

Es importante destacar que parte importante del crecimiento futuro procederá de estos nuevos instrumentos de inversión que son los ETFs activos, creando una oportunidad de ingresos que los gestores de activos no pueden ignorar, independientemente de si participan o no en el espacio de los ETF. Los que sean lo bastante grandes y crean en esta oportunidad estratégica realizarán la inversión y crearán una franquicia de ETFs activos por su cuenta; mientras que otros contarán con el apoyo de plataformas de marca blanca que proporcionen una infraestructura rentable para que los iniciadores de fondos lancen sus ETFs.

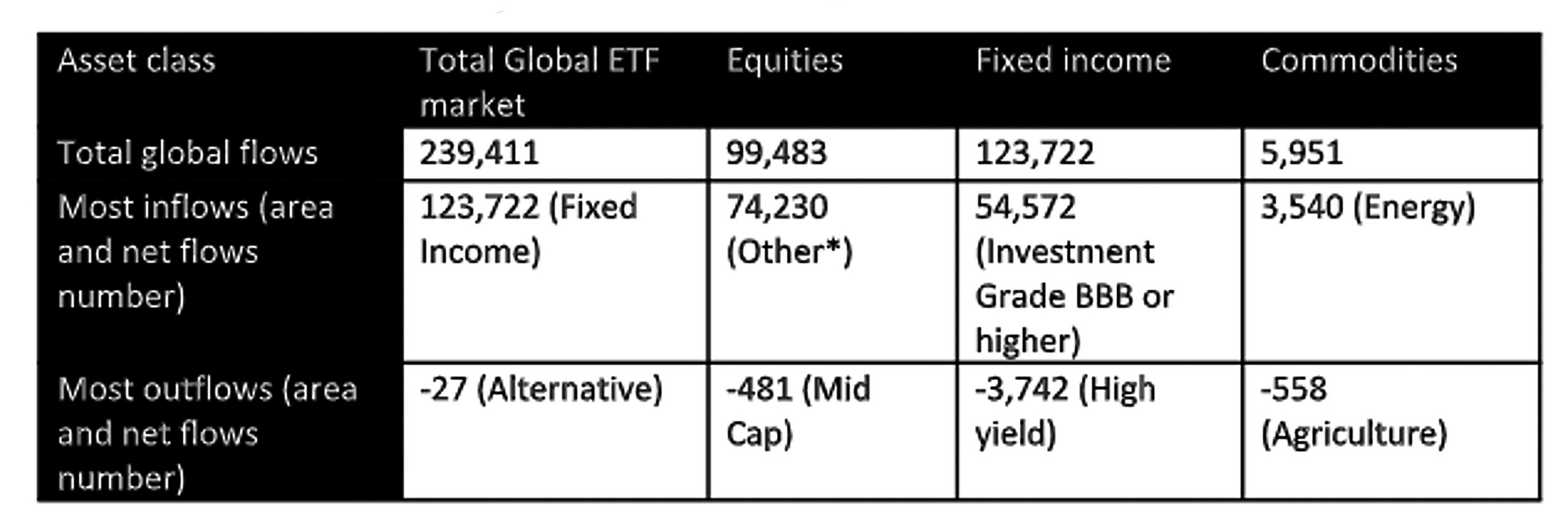

Adrià Beso, Head of Iberia, Nordics and Platform Distribution de WisdomTree Europa comenta que 2022 fue un año muy malo para los fondos mutuos, sin embargo, para los ETFs fue bastante positivo y en general para todas las clases de activos. “Para este año en general, estamos viendo entradas en torno a unos 15.000 millones de euros en ETFs domiciliados en Europa, especialmente en renta fija en el mes de abril, tanto en corporativo como gubernamental”. Sin embargo, también comentó que, en materias primas, con la apertura de China se vieron bastantes flujos, especialmente en las últimas semanas flujos hacia el oro como activo refugio y más defensivo. El especialista comentó también sobre los ETFs temáticos y dijo que “los temáticos han estado un poco más calmados en los últimos meses, en cuanto a interés y flujos este año, pero igual a lo largo del año se despierta el interés y los flujos empiezan a despertar también”.

Por su parte, Pedro Santuy, Sales Manager ETF & Index Solutions para Iberia de BNP Paribas, comenta que en su caso en lo que va de año, han visto entradas netas de alrededor de 50.000 millones de euros en ETFs, de los cuales 27.000 millones de euros han ido a renta variable, unos 23.000 millones de euros a renta fija, “y hace ver el peso que está ganando la renta fija en la inversión a través de ETFs, aunque obviamente la penetración histórica de los ETFs de renta fija ha sido muy inferior, pero es una tendencia creciente para los siguientes años”. El experto comenta que en cuanto a ETFs con sello ESG, artículo 8 o 9, de los 23.000 millones de entrada en renta fija casi el 35% fueron a ETFs ESG, mientras que en renta variable este porcentaje fue ligeramente inferior. Estima que probablemente los ETFs ESG de renta fija vuelvan a ser un activo con bastante interés para la construcción de carteras y el flujo continúe en los próximos trimestres.

Los expertos comentan que en el primer trimestre del año se vieron flujos a la renta fija de mercados desarrollados, sobre todo el crédito europeo que fue muy demandado por el inversor final, con una migración gradual hacia gobiernos con duraciones medias en torno a 4 años.

De cara a los próximos meses, y con la volatilidad de los mercados, Adriá Beso comenta que es difícil prever hacia dónde irán los flujos. Sin embargo, en cuanto a tendencias en ETFs considera que seguiremos viendo interés por la parte más defensiva de los activos, tanto en renta fija como en renta variable, con el oro siendo uno de los pilares. Sin embargo, incide que en renta variable se prevé más interés por ETFs factoriales o smart beta, y por la calidad de dividendos. En WisdomTree han visto interés en esa parte un poco más defensiva o diferenciada del mundo de la renta variable, pero recalca que es difícil predecir qué va a pasar, ya que depende mucho de lo que hagan los bancos centrales, o si al final hay esa recesión tan esperada o no, y si vuelve o despierta el interés por más activos de riesgo.

En cuanto a nuevos lanzamientos, se busca ser innovador en cuanto a los subyacentes. Por parte de BNP Paribas, se espera el lanzamiento de 15 soluciones nuevas desde ahora hasta 2025, porque es un mercado en el que aparte de los jugadores existentes, se producen en corporación prácticamente cada mes nuevos jugadores. Como ejemplo, han complementado la parte de renta fija vía el lanzamiento de un ETF de gobiernos europeos 1-3 y un ETF de aggregates europeos de Eurozona.

WisdomTree, en lo que respecta a los activos tradicionales, considera que la innovación es difícil. Y lo que se ha visto en los últimos años son nuevos jugadores donde es clave la diferenciación, la innovación, y el añadir valor mucho más allá de índices tradicionales y costes; que hasta ahora la industria de ETFs había estado muy centrada y la mayor parte de activos aún están en bajos costes e índices tradicionales. “Nosotros desde el principio nunca hemos hecho o no nos hemos centrado en índices tradicionales, sino que nuestro enfoque siempre ha sido la diferenciación vía activos un poco más nicho o especializados. Lo que vemos en las nuevas gestoras que entran en el mundo de ETFs (ya sean gestoras tradicionales en el mundo de la gestión activa o nuevos incumbentes) es el lanzamiento de ETFs activos o sistemáticos, con mayor especialización e innovación en el mundo temático y en clases de activos un poco más difíciles de acceder, como el mundo de criptodivisas, donde hace tres años había dos jugadores y ahora somos siete u ocho gestoras que proporcionamos producto cotizado sobre ese tipo de activo”, con lo que desde WisdomTree ven un mercado mucho más centrado en diferenciación o innovación en activos menos tradicionales.

Los ETFs cada vez más forman uno de los pilares a tener en cuenta en las carteras tanto de los propios gestores activos y selectores como de los clientes finales. En Caixabank, según Patricia Pomares, Portfolio Manager Selección Tendencias de la compañía, cuentan con una lista de ETFs recomendados disponibles para los clientes, siendo el asesoramiento del gestor el posicionamiento en las carteras de sus clientes.

Cierto es que los ETFs tradicionalmente se habían estado utilizando de forma táctica, para aumentar o bajar niveles de inversión, comentaba Santiago Bannatyne, Head of Advisory de Indosuez España. “Un vehículo muy utilizado por sus bajos costes, la rapidez para articular exposición, pero es cierto que en los últimos años se ha visto un incremento de su uso desde el punto de vista más estructural, sobre todo en carteras que se gestionan más desde el punto de vista topdown”. Hace referencia a que cuando se busca hacer un asset allocation, la eficiencia de un ETF es que se trata de un instrumento extremadamente útil para posicionarse en mercados que no se conocen demasiado o en los que se quieren tener beta 1. También comenta que, en los últimos años, han notado que hay productos que “facilitan” el posicionamiento por ejemplo, a incremento de la pendiente de la curva de tipos. Es por ello que incide en que la importancia de la innovación entre los ETFs está jugando un papel importante a día de hoy.

En SelfBank, utilizan los ETFs en la gestora en fondos multiactivos, que se combina con determinados fondos de inversión tradicionales y ETFs, siendo estos últimos más baratos y donde al final puedes crear una cartera mucho más eficiente, comenta Victoria Torre, responsable de Oferta Digital. Ahora bien, en cuanto a carteras que se construyen para los clientes, coincide con Patricia Pomares en que cuentan con una lista de ETFs recomendados, que en cierto modo replican la estrategia. “Hay que ver qué tipo de contrato tiene el cliente. Si se trata de asesoramiento implícito un ETF no es viable”. Respecto a la innovación, Victoria Torre comenta que se ha avanzado muchísimo en los últimos años. Anteriormente se concebía a un ETF como gestión pasiva y al final, el asesor o gestor tenían que dar al cliente una rentabilidad adicional a lo que da un índice. Pero en el momento en el que ya empezamos a ver esos ETFs de gestión activa, ésto permitirá que se vayan incorporando a las carteras como un elemento más.

En la parte más específica de fondos de fondos, Diego Rueda, responsable de Selección de Fondos y gestor de fondos de fondos senior de Unigest, comenta que “al final también los utilizamos para incrementar el perfil de sostenibilidad y que nuestros fondos tengan un perfil de ESG”. El hecho de que los ETFs se hayan logrado unir a esa inversión sostenible es algo muy favorable para la gestión. El crecimiento en inversión ESG ha crecido muchísimo, especialmente en la renta fija.

Otro tema para considerar es la desventaja fiscal de los ETFs respecto a los fondos tradicionales. Sin embargo, los ETFs han sorteado ese inconveniente al ser un instrumento bastante ágil en la toma de decisiones o al llevar a cabo un asset allocation, argumenta Álvaro Lleras, Analista de Inversiones de Tressis. Añade que “ante un escenario como el actual, marcado por una alta volatilidad y en el que los fondos tradicionales se enfrentan aún a retos para superar a los índices, los ETFs pasivos tienen una gran ventaja sobre los demás activos”. Entonces, ante mercados en los que es difícil superar al benchmark, es más conveniente el uso de ETFs, como es el caso del S&P 500. Álvaro Lleras coincide en la aportación de los ETFs ESG como una herramienta para las carteras.

Según los expertos, la demanda por parte de los clientes de incluir cada vez una mayor proporción de ETFs en sus carteras va en aumento. En el caso de Indosuez, “el cliente está cada vez más informado y consciente de los costes, tanto es así que incluso hay carteras íntegramente formadas por ETFs, donde el top-down juega un papel principal, más que el bottom-up”. Y además, la innovación con nuevas temáticas y subyacentes hace una gran diferencia, puntualiza Patricia Pomares de Caixabank.

En cuanto a las comisiones, Victoria Torre incide en el hecho de que seguirán siendo bajas a pesar del lanzamiento de los ETFs activos, ya que esa es una de las principales ventajas de estos vehículos.

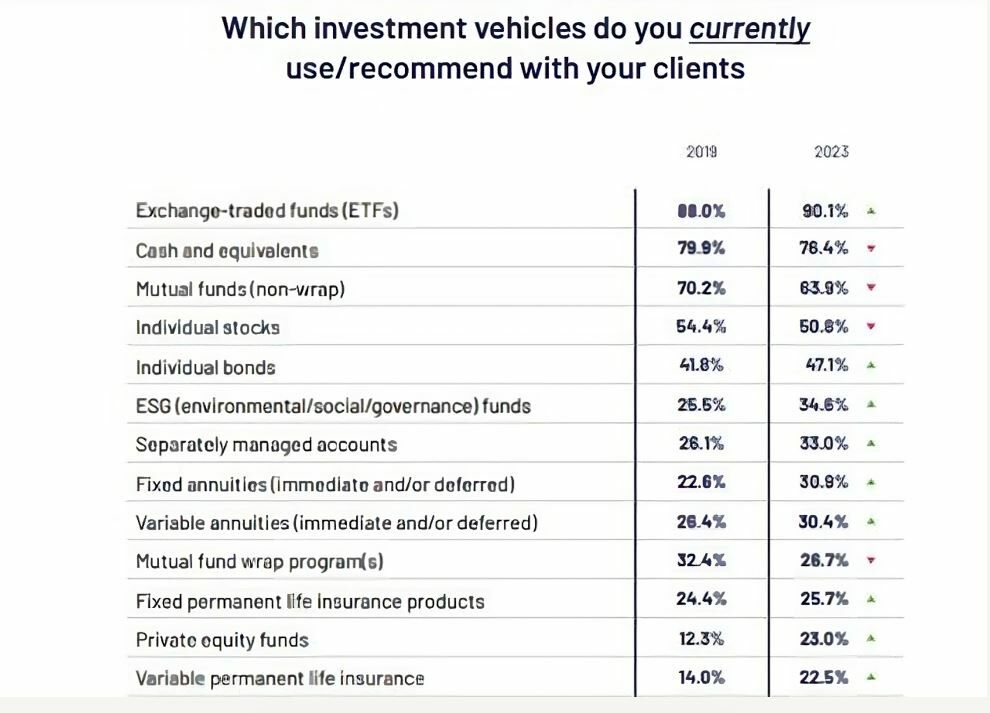

De acuerdo con una encuesta llevada a cabo por la Financial Planning Association, el 90% de los profesionales financieros utilizan o recomiendan ETF a sus clientes. El 50% espera aumentar el uso o la recomendación de ETF en los próximos 12 meses. Y sólo el 3% prevé reducir el uso de ETF en los próximos 12 meses.