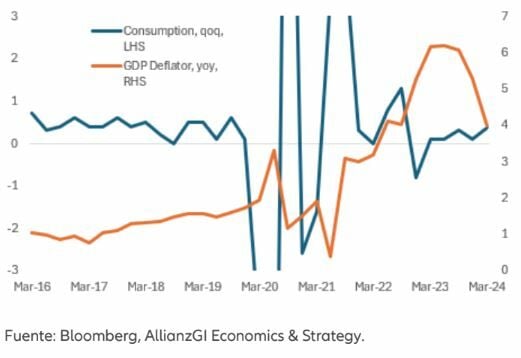

A la espera de la publicación de los datos del PIB para el primer trimestre de 2024, hemos analizado en qué estado se encuentra el “reajuste” de la zona euro y hemos encontramos señales prometedoras de recuperación tanto en la oferta como en la demanda. Según los datos ya publicados por Francia y España, cuyas economías representan alrededor de un tercio del PIB de la zona euro, indican una probable disminución del deflactor del PIB a alrededor del 4% en el primer trimestre, después de haber superado el 6% el otoño pasado. A su vez, el crecimiento del gasto de los consumidores parece que se acelerará ligeramente hasta alcanzar un ritmo aproximado del 1,5% anualizado, que de producirse sería el mayor ritmo de crecimiento observado desde la primavera de 2022.

Dado que el repunte de la actividad económica coincide con un descenso de la inflación, no parece que estos datos vayan a disuadir al BCE de iniciar bajadas de tipos en junio. Algunos miembros han aludido ya a la posibilidad de revertir el “seguro” de los 25 puntos básicos de ajuste que marcó la última subida de tipos. En cualquier caso, tras 18 meses de crecimiento prácticamente inexistente, debería haber suficiente capacidad para que la demanda interna se amplíe sin avivar la preocupación por un repunte de la inflación.

La combinación de un crecimiento al alza y una inflación a la baja suele brindar a los inversores la etapa más favorable del ciclo de mercado.

¿Cuál podría ser el ritmo de recortes de tipos del BCE después de junio?

Según sus comunicados, parece haber dos corrientes principales de pensamiento dentro del BCE.

Por un lado, hay quienes sostienen que todavía hay un amplio margen para la relajación monetaria. La falta de crecimiento económico sugiere que la política monetaria ha sido restrictiva, pero la caída de la inflación también indica que ha sido efectiva. A medida que la inflación se acerque nuevamente al objetivo establecido, podría ser necesario reducir los tipos para evitar obstaculizar el deseado repunte del crecimiento. Por otro lado, prevalece una postura más cautelosa. Esta cautela se basa principalmente en la magnitud del reciente repunte inflacionario y en la percepción de que la inflación podría mantenerse por encima del objetivo con relativa facilidad.

La necesidad de más pruebas sobre la caída de los salarios y de la inflación en el sector servicios respalda un ritmo lento de recortes de tipos que tiende a dejar la política ligeramente más restrictiva, retrasando de hecho el descenso de la inflación.

Creemos que la decisión de este debate se encontrará tanto en los datos de la zona euro como en los de EE.UU. Por un lado, los avances en la reducción de la inflación son claves para validar las propias previsiones del BCE, que parecen haber desempeñado un papel importante a la hora de mantener al banco central en el buen camino para recortar los tipos en junio, a pesar de los datos de inflación de principios de año. Por otro, los resultados de la inflación en EE.UU. podrían afectar al ritmo al que el BCE se sienta más cómodo a la hora de bajar los tipos.

Aunque la zona euro es lo suficientemente amplia como para aplicar una política monetaria independiente, el BCE tiene interés en gestionar las posibles diferencias con respecto a los tipos estadounidenses. Por ello, podría necesitar más garantías sobre el ritmo interno de desinflación, quizá por temor a que, de lo contrario, el tipo de cambio del euro pueda depreciarse rápidamente y socavar el proceso de retorno de la inflación al objetivo.

Claves de la próxima semana

Teniendo en cuenta la magnitud de su impacto tanto para los activos financieros estadounidenses como para los no estadounidenses, es probable que los datos del IPC y el IPP (Índice de Precios del Productor) de EE.UU. de la próxima semana tengan un efecto muy importante. En concreto, el escenario derivado de las decepciones de enero y febrero hace que los indicios de una inflación persistentemente por encima del objetivo sean el temor predominante. Por el momento, no parece probable que, si no se produce una sacudida importante, la Reserva Federal (Fed) pueda bajar los tipos en junio. Sin embargo, el rumbo que tome su política monetaria más adelante estará bajo la lupa, con los consiguientes efectos en cadena directos para los bancos centrales de los mercados emergentes y, en menor medida, para el BCE y otros bancos centrales de las economías desarrolladas. La semana que viene también se publicarán en EE.UU. los datos de las ventas minoristas, la producción industrial, así como algunas encuestas empresariales regionales.

En la zona euro, además de los avances de los datos del PIB del primer trimestre mencionados anteriormente, se publicarán las encuestas mensuales periódicas del ZEW para la zona euro y Alemania.

En Reino Unido, los últimos datos relativos al mercado laboral han sido desalentadores. Dados los indicios de repunte de la actividad en el primer trimestre, se prevé una estabilización del empleo y de la tasa de paro, mientras que la tendencia de los ingresos medios debería mantenerse a la baja.

Por último, en China, las cifras mensuales habituales de producción industrial, ventas minoristas e inversión en activos fijos serán el centro de atención, dado el mayor optimismo sobre la posibilidad de que la intervención del gobierno estabilice el mercado inmobiliario y, por tanto, aumente el potencial alcista de la recuperación económica de principios de año.

Veremos si podemos celebrar o no dicho reajuste de la zona euro. Aunque, la intensidad de nuestro entusiasmo dependerá, en gran medida, de los próximos datos de inflación de EE.UU.

Cifras de consumo de la Eurozona y el deflactor del PIB. Últimos datos estimados para Francia y España.

TE INTERESA

Si quiere aprender a invertir y gestionar su patrimonio, descubra la nueva sección de cursos gratuitos