Se podría decir que muchos de los participantes en los mercados financieros rara vez han oído hablar de Harley Bassman. Sin embargo, Bassman Harley fue un poco como una leyenda de los 80's y 90's creó un índice que mide la volatilidad en la renta fija.

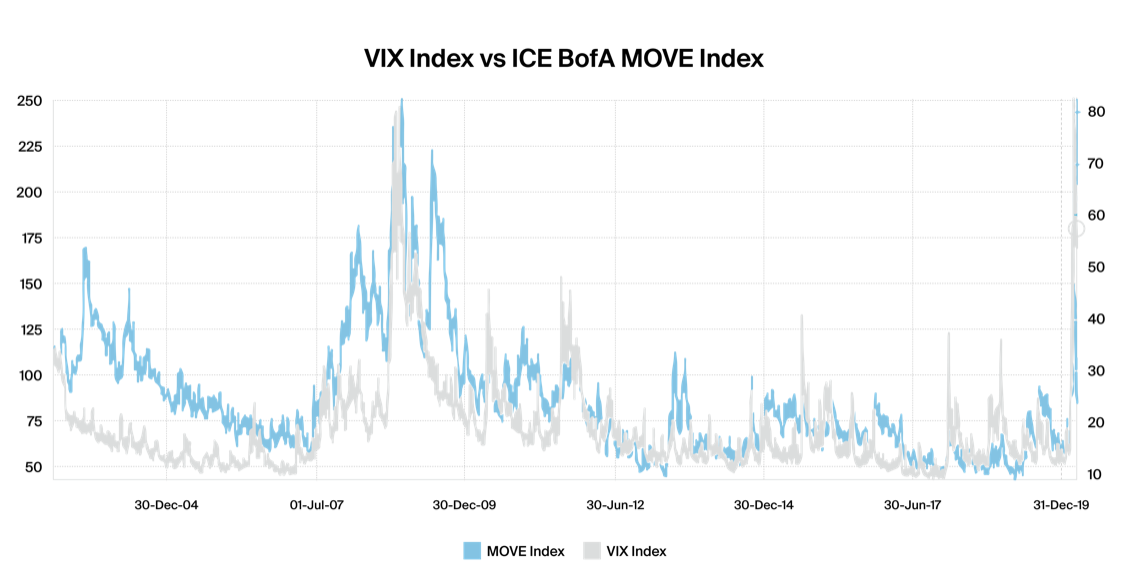

El MOVE y el VIX son muy similares, ya que básicamente miden la volatilidad a corto plazo. La clave es que estos índices son, en su mayoría, indicadores coincidentes en lugar de prospectivos, porque tienden a seguir la volatilidad realizada. Hay una correlación muy estrecha entre el movimiento realizado, la actividad diaria del mercado de instrumentos líquidos y las opciones sobre ellos.

Mientras que los inversores en renta variable se fijan en el índice VIX como medida de la volatilidad, la verdadera fuente de terror está en el mercado de bonos. La razón por la que el MOVE ha sido tan valioso recientemente es que el volumen del mercado de bonos es en realidad mucho más grande, y tiende a señalar las cosas antes que el mercado de renta variable, porque la "fontanería" subyacente de las finanzas ocurre en el mercado de bonos, aunque es el VIX y los mercados de renta variable los que acaparan todos los titulares. Aunque el VIX subió mucho, el MOVE ha subido mucho más, lo que ya daba una señal de alerta que el problema en el mercado era un problema serio, ya que por lo general, los bonos no deberían moverse más que las acciones.

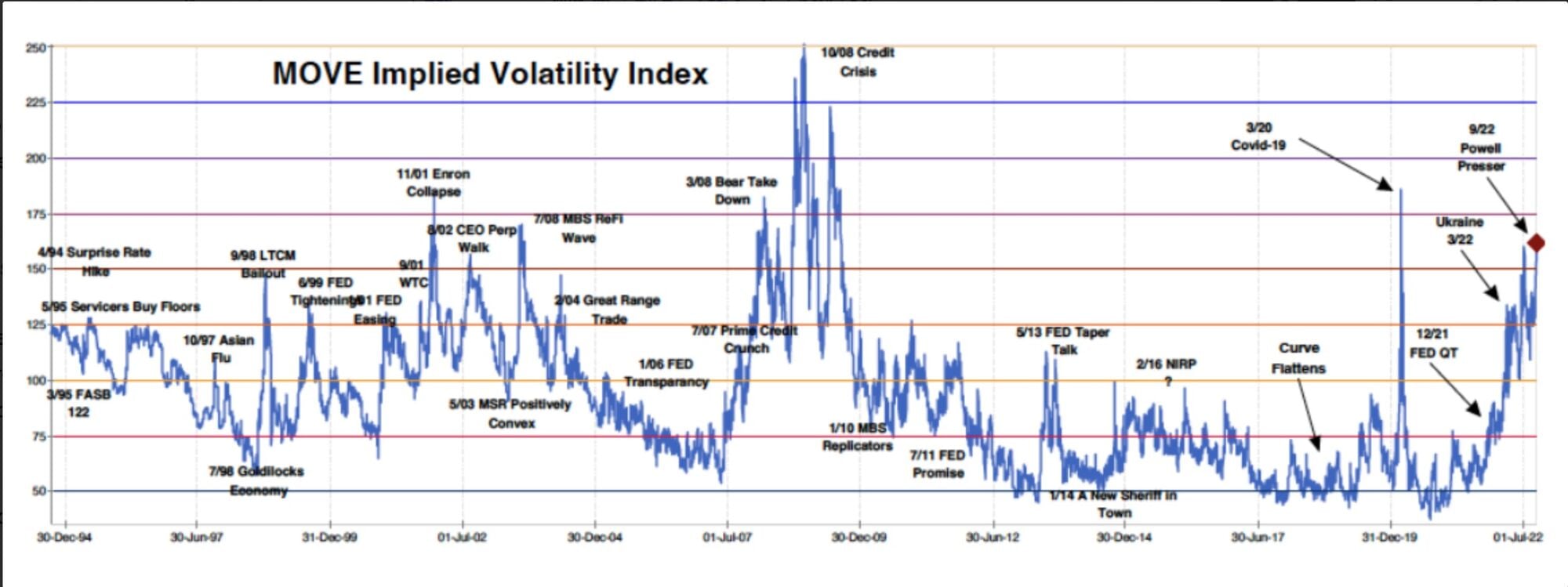

El índice MOVE, que mide la volatilidad del mercado de bonos, alcanzó los 160 puntos en marzo de 2020, lo que supone un aumento de más de cuatro desviaciones estándar respecto a su media posterior a 2012. Según Bassman, la tendencia del índice es a cotizar entre 80 y 120, donde 80 representa la complacencia extrema y 120 el miedo extremo. Sin embargo, los movimientos hacia los extremos son bastante raros, pero llegan a darse como fue en octubre de 2008, llegando a superar incluso los 210 puntos. Pero también, los movimientos por debajo de 80 precedieron a la recesión del 91, la burbuja del Nasdaq y la reciente crisis crediticia. Actualmente está en niveles de 148 puntos, aunque tras la última reunión del FOMC y los acontecimientos en los mercados británicos llegó a acercarse a los 160 puntos.

Según palabras del propio Bassmann en su última nota a los inversores el 4 de octubre dijo que el índice MOVE fue el primero en olfatear los problemas de una Fed que insistió a gritos que la inflación era el resultado de desequilibrios a corto plazo que se corregirían rápidamente, ya que se ha triplicado hasta los 150 puntos, después de haber tocado fondo en los bajos de 50 en septiembre de 2021, como se observa en el siguiente gráfico:

Sin embargo, el Sr. Powell dirige la banda mientras el mercado lanza bengalas de rescate y todos nos preguntamos quién encontrará un bote salvavidas. Y añadió "como creador de este índice, diré que tanto 50 como 150 son el "número equivocado". Un nivel cercano a 50 sólo puede ocurrir cuando la FED restringe activamente el riesgo, mientras que un nivel cercano a 150 ocurre cuando la FED ha perdido el control. El MOVE en 150 infiere cambios en los tipos de interés de unos 9,5 puntos básicos por día, una volatilidad que es insostenible aunque sólo sea porque los seres humanos no pueden tolerar tal estrés durante largos períodos de tiempo"

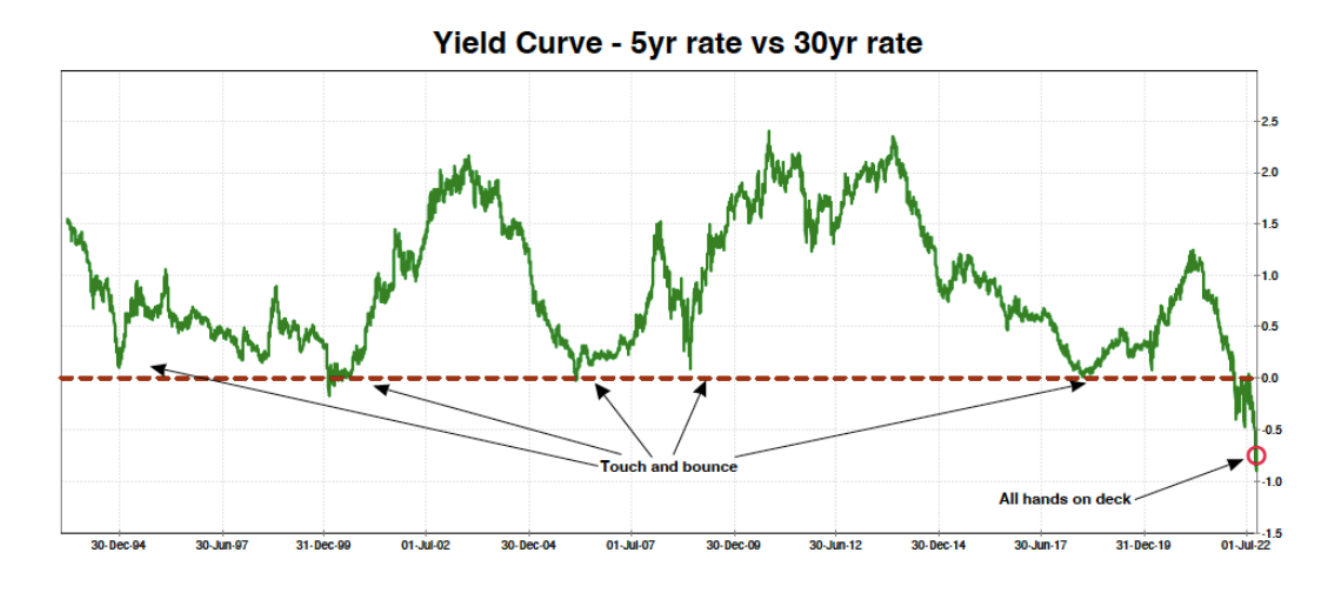

Se ha escrito mucho sobre la clarividencia de la curva de rendimiento, siendo una versión popular la 2s10s que tiende a invertirse 14 meses antes de una recesión. Por lo tanto, se puede argumentar que una recesión no se producirá antes del segundo trimestre de 2023 y que, por lo tanto, la política de la Reserva Federal no es actualmente demasiado agresiva. Sin embargo, el diferencial entre los tipos swap a cinco años y a 30 años (figura siguiente) no es tan optimista, de hecho, está gritando: ¡Pánico!

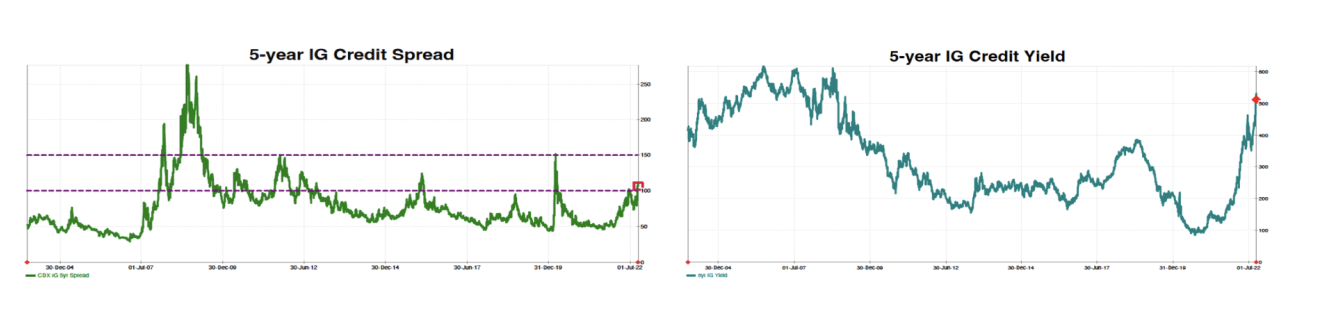

Dicho diferencial rara vez ha superado el cero en los últimos 30 años, pero el mes pasado llegó a ser negativo en 90 puntos. Por otro lado, algunos expertos señalan que los diferenciales de crédito IG se han ampliado en 50 puntos porcentuales hasta acercarse a los 100 puntos porcentuales, lo que indica tensión en el sistema (figura de la izquierda, abajo). Pero lo más importante es que el coste total de los préstamos para las empresas del sector IG se ha disparado del 1% al 5% (cifra de la derecha, arriba). Esto frenará el crecimiento y recortará los beneficios y las recompras de acciones.

La subida de los tipos, según ha advertido Bassmann, podría romper la correlación entre los precios de las acciones y los rendimientos de los bonos, que es la piedra angular de las carteras balanceadas entre equity y bonos, lo que muchos llaman carteras 60/40, pero en realidad son carteras balanceadas según apuntaba el economista de Capital Group, Robert Lind, en la reciente Media Day en Londres.

| Desde el comienzo del año, el SPX ha caído en torno al 25% mientras que los bonos core han bajado un 15% |

Al final, la conclusión de la nota de Bassmann es que "un objetivo cercano al 4,60% en el tipo de interés de la Fed sería un error político masivo que podría tener consecuencias financieras y económicas bastante nefastas".