La primera que analizamos es la revalorización de los activos de largo plazo, como son las compañías growth. Otros efectos potenciales que indicamos en el artículo son las ventajas de los plazos más largos en renta fija, la escasez de oportunidades para los inversores más conservadores y los posibles beneficios para los mercados emergentes. En el artículo de hoy vamos a analizar de forma sucinta qué ventajas tiene para la renta fija a más largo plazo.

Como ya explicamos, cualquier activo de largo plazo se ve revalorizado por la sencilla fórmula que detallamos: Valor Actual=Precio/i, de tal modo que una bajada de tipos del 2% al 1% afecta a un activo que vale 100, de tal modo que su valoración actual de 5 mil euros pasará a una de 10 mil. En la renta fija es un poco menos sencillo, pero el esquema es muy similar. Podemos aducir tres motivos principales por los que una bajada de tipos es beneficiosa para la renta fija a largo plazo.

1. Relación inversa entre tipos de interés y precios de los bonos: cuando los tipos de interés bajan, los nuevos bonos que se emiten lo hacen con cupones (tasas de interés) más bajos. Sin embargo, los bonos existentes, que fueron emitidos cuando los tipos de interés eran más altos, se vuelven más valiosos porque ofrecen cupones superiores a los que ahora se pueden obtener en el mercado.

2. Duración y sensibilidad a las tasas: la duración es una medida de la sensibilidad del precio de un bono a los cambios en los tipos de interés. Los bonos a largo plazo tienen una duración mayor, lo que significa que sus precios son más sensibles a los cambios en las tasas de interés. Por lo tanto, cuando los tipos bajan, el precio de los bonos a largo plazo aumenta más que el de los bonos a corto plazo.

3. Impacto en la rentabilidad: los inversores que poseen bonos a largo plazo verán una apreciación más significativa en el valor de sus bonos cuando los tipos de interés bajen.

Esto se debe a que el valor presente de los flujos de caja futuros (los cupones y el valor al vencimiento) aumenta más notablemente para bonos con plazos más largos por la sencilla fórmula que ya conocemos.

Quizá estos tres sean los que considero más importantes, pero hay otros motivos como:

Efecto sobre la reinversión de cupones: cuando los tipos de interés bajan, las oportunidades de reinversión de estos cupones también suelen ser a tasas más bajas. Sin embargo, dado que los bonos a largo plazo permiten aprovechar los tipos de interés originales durante un período más extenso, los inversores pueden beneficiarse más de estos pagos a tipos más elevados durante un período prolongado.

Curva de rendimiento más empinada: una bajada de tipos puede venir acompañada de un aplanamiento o empinamiento de la curva de rendimiento, dependiendo del entorno económico. Si la curva se empina (donde la diferencia entre los rendimientos a corto y largo plazo se amplía), los bonos a largo plazo pueden volverse aún más atractivos porque ofrecen rendimientos superiores comparados con los de corto plazo, incrementando su demanda y, por lo tanto, su precio. Esta posible mayor demanda hace que el precio de los bonos a largo plazo se incremente y si las expectativas de inflación son de control, puede hacer que todavía haya una ulterior demanda de estos bonos a más largo plazo. Otro posible motivo es la incertidumbre sobre una posible recesión. Los bonos a largo plazo son una alternativa muy sencilla para encontrar cierta seguridad.

Por todos estos motivos, la búsqueda de deuda corporativa o de gobiernos a plazos más largos es una alternativa interesante. Ahora bien, como venimos diciendo, el mercado no es ajeno a estos motivos por lo que es muy posible que gran parte de estas potenciales subidas ya estén puestas en precio.

Es muy difícil ser más listo que el mercado. No nos creamos que somos los mejores o que contamos con una información de la que no disponen otros agentes. Lo que sí tenemos que hacer es, con esta información, interpretarla lo mejor posible para sumarnos al carro de aquellos activos que puedan hacer mejor. Humildad, pero con audacia.

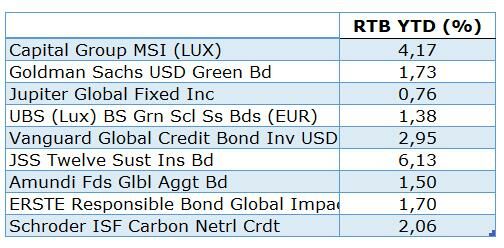

Habida cuenta de que el inversor hispano no goza de simpatía especial por los plazos muy largos, ponemos algunos fondos de duración superior a 5 años, pero menores a 10.