Cuestiones presupuestarias

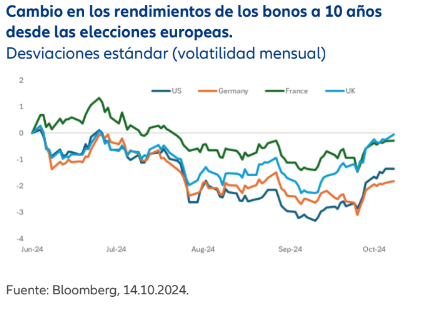

Francia y Reino Unido se han sincronizado de manera inesperada en sus ciclos políticos y económicos desde junio, con un aumento de los rendimientos de los bonos a 10 años en comparación con otros países durante los cuatro meses que han pasado desde las elecciones al Parlamento Europeo. El rendimiento del Bund alemán a 10 años ha caído 35 puntos básicos (pb) desde dichas elecciones, mientras que los rendimientos del bono francés a 10 años han bajado solo 5 pb y los del bono británico a 10 años apenas 1 pb.

Tanto en Francia como en Reino Unido, se celebrarán reuniones presupuestarias a finales de este mes, y el ciclo fiscal es una de las razones del bajo rendimiento de los mercados de renta fija. En Francia, el Parlamento votará sobre los ingresos fiscales el 29 de octubre, mientras que Reeves, la Canciller británica de Hacienda, presentará su primer presupuesto el 30 de octubre.

Hagamos un breve repaso de cuál ha sido la situación política que nos ha traído hasta aquí: tras la derrota en las elecciones europeas, el presidente francés Macron anunció elecciones para la Asamblea Nacional, cuya segunda vuelta tuvo lugar justo una semana después de las elecciones parlamentarias en Reino Unido. Al no haber una mayoría clara para ninguno de los principales grupos políticos en Francia, el contraste con la amplia victoria del Partido Laborista en Reino Unido fue evidente, generando expectativas de que las trayectorias económicas de ambos países podrían cambiar durante un tiempo.

El contexto político sigue influyendo significativamente en las políticas fiscales que se están implementando. El nuevo Primer Ministro francés, Barnier, se enfrenta a un panorama complicado, con un déficit presupuestario cercano al 6% del PIB que exige una respuesta urgente. El gobierno ha propuesto un incremento del impuesto de sociedades de entre 5 y 10 puntos porcentuales para 2025, que afectaría a las empresas con beneficios superiores a 1.000 millones de euros o 3.000 millones de euros, según el caso. Este aumento se revertiría en 2026, con una vuelta a los niveles impositivos previos para 2027.

Además, se ha introducido un nuevo impuesto sobre la recompra de acciones, (que no tiene un plazo para dejar de aplicarse).

Como era de esperar, estas políticas poco favorables para las empresas han tenido un impacto notable en los mercados. El índice CAC 40 ha registrado una caída del 5% en comparación con el índice de renta variable europea de MSCI desde justo antes de las elecciones europeas. Además, las expectativas de crecimiento del PIB francés para 2025 han disminuido en 0,5 puntos porcentuales, pasando del 1,5% al 1%. Con temas políticamente sensibles como la reforma de las pensiones pendientes de votación, parece poco probable que haya una mejora significativa de la situación en el corto plazo. Por el contrario, las expectativas de crecimiento para Reino Unido en 2025 han mejorado desde junio (aunque solo del 1,2% al 1,4%), y las acciones británicas han batido al mercado europeo de pequeña capitalización en más del 3% desde las elecciones europeas.

Entonces, ¿qué está presionando los rendimientos de los bonos británicos? Se espera que la ministra Reeves anuncie subidas de impuestos para abordar los problemas de déficit heredados del gobierno anterior con especulaciones en la prensa sobre un posible aumento de las cotizaciones a la seguridad social para las empresas y un incremento de los impuestos sobre el juego. Pero lo que más inquieta a los mercados es la posibilidad de cambios en la gestión fiscal del endeudamiento del gobierno y un aumento del gasto público (y del endeudamiento).

La nueva ministra se ha esforzado en destacar las diferencias entre su enfoque y el presupuesto que provocó el pánico en los mercados durante el efímero mandato de la ex primera ministra Truss. Parece probable que el gobierno no intente aumentar el gasto ni el endeudamiento, lo que podría permitir una recuperación en los mercados de bonos británicos, ya que las mejores noticias sobre la inflación deberían permitir al Banco de Inglaterra acelerar los recortes de tipos durante los próximos meses.

En comparación, el contraste es claro entre las subidas de impuestos en Francia y Reino Unido y las promesas de expansión fiscal que están haciendo los candidatos en las elecciones estadounidenses. Aunque EE.UU. suele tener un peso importante en la dirección general de los mercados, las decisiones presupuestarias en Francia y Reino Unido, y la posibilidad de que sean aprobadas por sus respectivos parlamentos, serán clave para determinar con qué rapidez se podrá revertir la reciente caída en los mercados.

Claves de la próxima semana

La semana que viene se centrará en los indicadores PMI de las principales economías. El impulso del sector manufacturero ha sido moderado durante algún tiempo y parece haber pocas perspectivas de repunte hasta que se resuelva la incertidumbre de las elecciones estadounidenses. Por lo tanto, lo más importante serán los índices PMI del sector servicios. La evolución del mes pasado fue muy diferente en EE.UU. (repunte positivo) y en la zona euro (decepción tras los Juegos Olímpicos), por lo que hay mucho que interpretar a partir de los nuevos datos.

En Alemania, la publicación de la encuesta IFO ofrecerá una actualización sobre la confianza empresarial en un momento en que los sectores que tradicionalmente han impulsado la economía alemana se enfrentan a grandes desafíos. Desde hace más de un año, Alemania ha sido una de las economías más frágiles de la zona euro y parece probable que siga representando un obstáculo para el crecimiento general.

En EE.UU., se prevé que los pedidos de bienes de consumo duradero experimenten una corrección a la baja debido a las huelgas que afectaron a varias industrias el mes pasado. Además, las ventas de viviendas nuevas y las solicitudes de ayudas al desempleo también atraerán la atención de los analistas.

En Japón, la publicación del Índice de Precios al Consumo (IPC) de Tokio proporcionará una indicación actualizada acerca de la solidez del impulso inflacionista, lo cual será clave para que el Banco de Japón evalúe cuándo realizar su próxima subida de tipos.