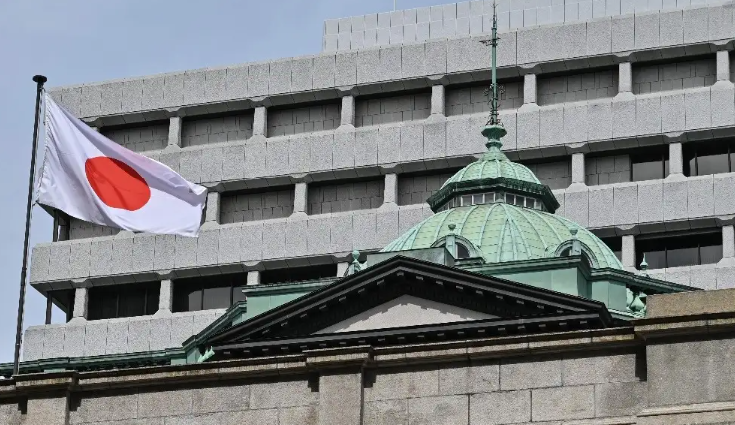

¿Qué ocurrirá cuando Japón suba los tipos?

La próxima reunión de política monetaria del Banco de Japón está prevista para los días 18 y 19 de diciembre. Las recientes declaraciones del gobernador del Banco de Japón sugieren que está sobre la mesa una subida de tipos. La inflación en Japón actualmente se sitúa en torno al 3%, un nivel que contrasta con el inferior al 1% en el que ha permanecido durante gran parte de la última década. Con el tiempo, se espera que ésta tienda hacia el 2%.