También cabe destacar que la Unión Europea intensifica las tensiones con China según las declaraciones de Lagarde sobre el impacto del "dumping" por subvenciones a fabricantes de vehículos chinos por parte del gobierno de Xi Jinping. Sin embargo, como veremos, los grandes fabricantes europeos se aclaran para frenar el boom de los vehículos eléctricos chinos e incluso entrar en acuerdos con fabricantes chinos de baterías que instalan sus fábricas en Europa, acercándose así a un mercado donde el sector automotriz es un fuerte contribuidor al PIB, como en Alemania.

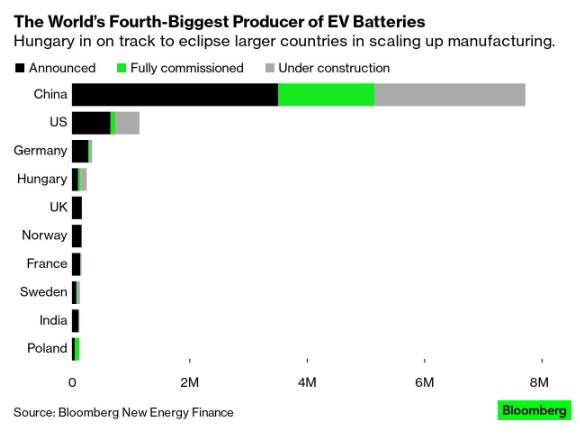

Tal es el caso de Hungría, que está aumentando la producción de baterías para vehículos eléctricos per cápita más rápidamente que ningún otro país, y Viktor Orban no dejará que nada se interponga en su camino hacia la creación del mayor centro de producción de Europa. Activistas medioambientales, líderes comunitarios y opositores políticos dicen que hay un coste. Entre los mayores productores de baterías para vehículos eléctricos están China, EE.UU., Alemania y Hungría en camino a eclipsar a grandes economías, previendo que este pequeño país de menos de 10 millones de habitantes sea el cuarto mayor productor de baterías a nivel mundial.

No obstante de lo que podría parecer una buena noticia, el hecho de que junto a campos de maíz y girasoles próximos a la ciudad de Debrecen, al este de Hungría, se observen a trabajadores con cascos que vierten hormigón en lo que serán los cimientos de la próxima fábrica de baterías para vehículos eléctricos más grande de Europa ha generado un malestar entre los activistas ambientales, líderes comunitarios y opositores políticos que argumentan que hay un coste que está siendo ignorado por un liderazgo que, para ellos, controla todo. Hay preocupaciones que van desde la pérdida de tierras agrícolas de primera calidad, como la presión sobre los recursos hídricos y energéticos, así como el peligro de que estas fábricas trabajan con materiales peligrosos como el litio.

Se trata de un proyecto del tamaño de un aeropuerto de la empresa china Contemporary Amperex Technology, que estima una inversión de cerca de los 20.000 millones de euros en inversiones, en asociación con Mercedes-Benz AG, y que es considerada la mayor inversión extranjera directa en la historia de Hungría. Pero también, al otro lado de la ciudad se está construyendo otra instalación de la firma china EVE Energy Co, junto a la nueva fábrica de BMW AG.

¿Con qué alternativas cuenta el inversor para favorecerse de este auge de baterías y coches eléctricos?

La movilidad vía el uso de coches eléctricos es una temática para los siguientes años, acelerándose cada vez más alrededor del mundo. El desarrollo de nuevas tecnologías y materiales hacen de esto una megatendencia de la que deben aprovecharse los inversores, ya sea de manera directa en acciones pero siempre hemos apostado por una manera diversificada que es la que ofrecen los fondos de inversión.

En 2022, la compra de coches eléctricos en España creció un 37% con respecto a 2021. Sin embargo, ha representado un 9% del total de ventas de vehículos, frente al 21% de la media europea. En cuanto al parque de vehículos eléctricos, Bloomberg recoge que en 2022 los vehículos eléctricos representaban menos de un 1% sobre el total del parque de vehículos. Por delante de nosotros, casi todos los países de Europa: Noruega (27%), Países Bajos (5.6%), Bélgica (4.5%), Alemania (4%), Francia (2.7%) o Portugal (2%).

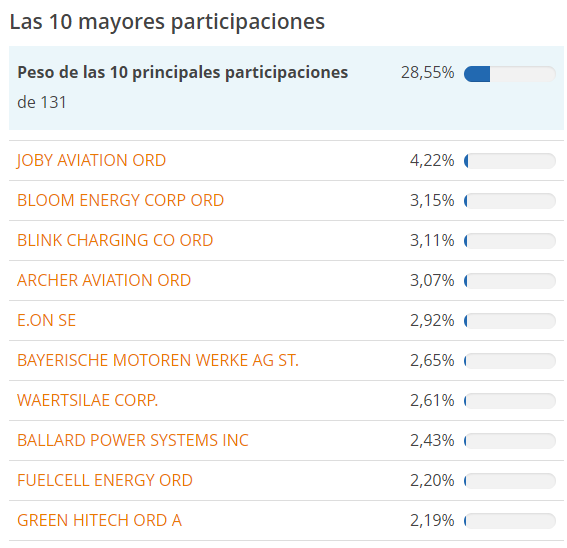

Entre las inversiones que puede elegir el lector es vía ETFs de litio, principal material de las baterías de VE. En este caso existen los siguientes:

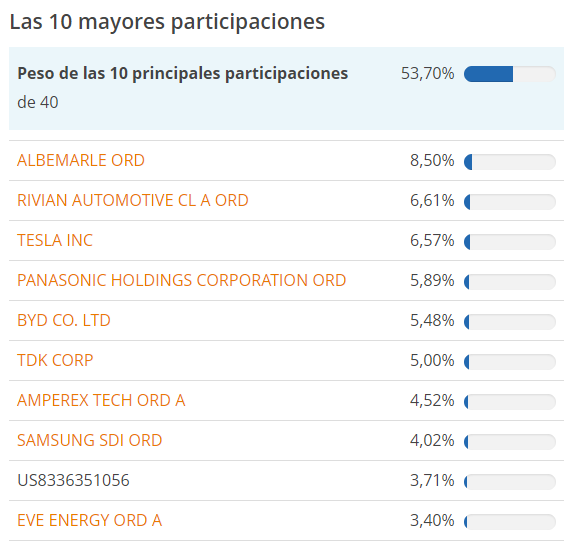

El primero de ellos invierte en una variedad de empresas y es una atractiva opción para exposición a todo el ciclo del litio, cubriendo todos los aspectos, desde mineros hasta productores de baterías, buscando seguir el comportamiento del índice Solactive Global Lithium. Incluye acciones de todo el mundo, con unos 28 millones de eurosactivos bajo gestión. Entre las principales participaciones del fondo se encuentran algunas de las mayores reservas de litio del mundo, como Albemarle y el fabricante Tesla, pero también la china BYD.

Es China el país con mayor ponderación seguida de los Estados Unidos (32% y 28% respectivamente), con Australia y Japón con un peso algo superior al 10%, mientras que Corea del Sur y Canadá por debajo de ese umbral del 10%. La volatilidad a un año es del 21%, mientras que la rentabilidad por riesgo es del -1.31 en el periodo. La pérdida máxima en el año ha sido del -28.2%.

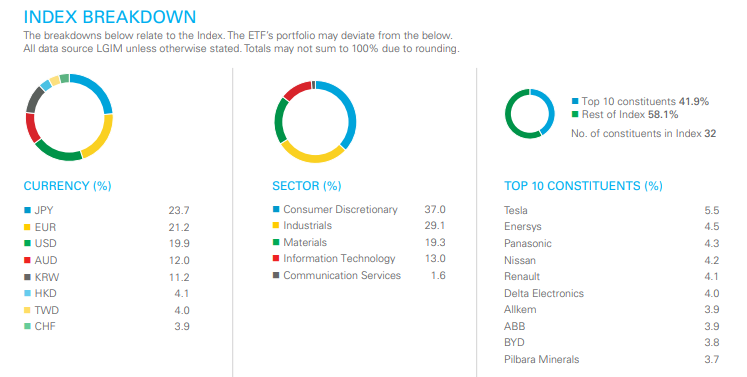

El L&G Battery Value-Chain UCITS ETF replica el índice Solactive Battery Value-Chain. El índice Solactive Battery Value-Chain realiza un seguimiento de las empresas que participan en el desarrollo y la producción de baterías. Esto incluye a las empresas que extraen materias primas para la producción de baterías. Una estrategia de las más grandes del mercado, con 855 millones de euros de activos gestionados, lanzado en enero de 2018, con domicilio en Irlanda.

Respecto al ETF de WisdomTree destacar que tiene como objetivo realizar un seguimiento del rendimiento y el precio del índice WisdomTree Battery Solutions Index mediante la inversión en empresas que trabajan en el sector de la tecnología de baterías. El índice WisdomTree Battery Solutions sigue la rentabilidad de empresas dedicadas principalmente a soluciones de baterías y almacenamiento de energía. Los valores incluidos se filtran según criterios ASG (medioambientales, sociales y de gobierno corporativo). El tamaño del fondo es muy razonable, de 278 millones de euros, aunque según nos han comentado, los inversores institucionales buscan un mínimo de 500 millones.

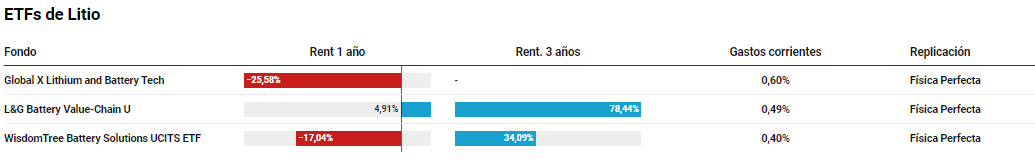

Este ETF tiene peso muy similar en Estados Unidos y China (en torno al 22%), mientras que Japón, Corea del Sur o Alemania rondan el 10% respectivamente). Entre los sectores destacados están materiales e industria con un peso superior al 30%, seguido de tecnología y consumo discrecional con 7% y 5% respectivamente. Entre los principales valores, están: