El pago de dividendo ha sido tradicionalmente el competidor directo de los tipos de interés. En momentos de recortes en tipos, los dividendos cobran más atractivo por parte de los inversores. Parece adecuado por tanto incluir en nuestra cartera de inversión, un activo que nos aporte el potencial de aquellas compañías que distribuyen jugosos dividendos. Lo hacemos además de forma global, diversificada y con costes moderados. Esto es, a través de un ETF de gestión pasiva, indexado a un índice que agrupa compañías con elevada rentabilidad sobre dividendo-Yield a nivel global. Se trata del VanEck Morningstar Developed Markets Dividend Leaders UCITS ETF (ISIN: NL0011683594), un fondo cotizado con benchamark el Morningstar® Developed Markets Large Cap Dividend Leaders Index™ (índice de rendimiento total bruto).

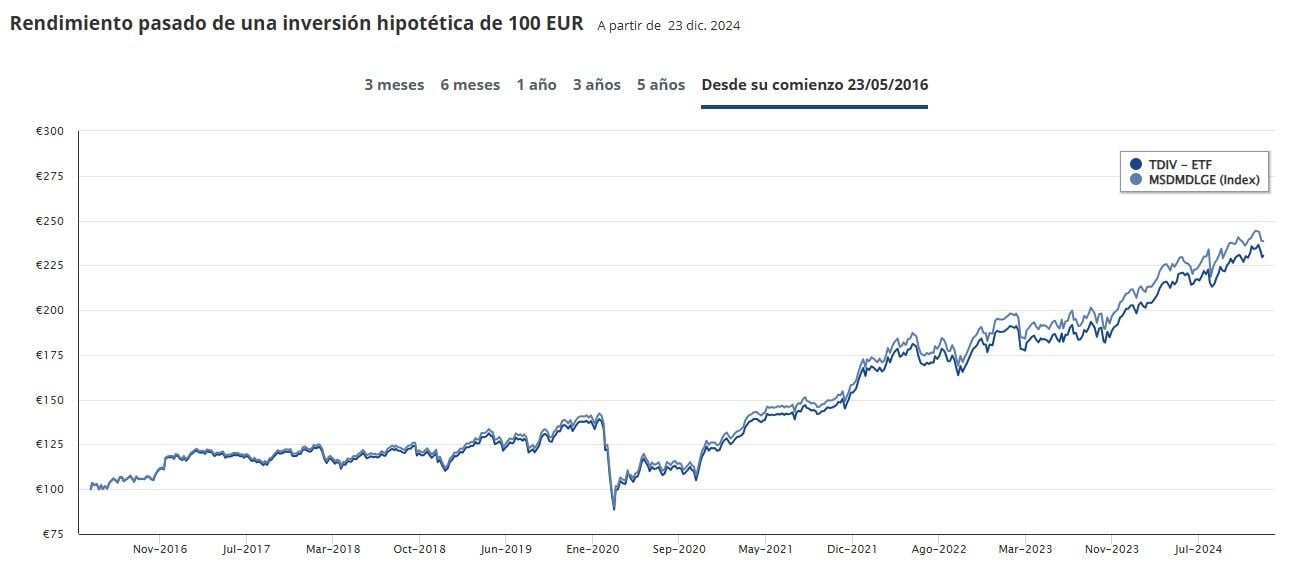

Este ETF, lanzado el 23 de mayo de 2016, está domiciliado en Países Bajos, comercializado por la gestora VanEck Asset Management, con moneda de referencia el € y su patrimonio actual es de 1.155,1 millones de euros. La política de dividendo del fondo es de distribución. Puede comprar este ETF en las entidades especializadas en ETFs

El índice de referencia mide la rentabilidad de las acciones con altos dividendos en los países desarrollados de todo el mundo. Actualmente está compuesto por 18 mercados, concretamente: Alemania, Australia, Canadá, Dinamarca, España, Estados Unidos, Finlandia, Francia, Hong Kong, Italia, Japón, Noruega, Austria, Portugal, Reino Unido, Singapur, Suecia y Suiza. El ETF es de gestión pasiva, invierte en los valores (físicos) subyacentes que componen el índice y lo hace con réplica física completa, con rebalanceo semestral. El Morningstar® Developed Markets Large Cap Dividend Leaders Index™ está compuesto por 100 acciones de un universo internacional que satisface los criterios en relación con la política de dividendos, el tamaño y la liquidez. El índice utiliza un método de ponderación basado en el dividendo total disponible.

El Top 10 en la composición del fondo:

Por geografías, diversificado, con el 98,8% posicionado en compañías de países desarrollados, el 32,4% en la Zona Euro, 29,6% en EEUU., 11,1% en UK, 10% Europa (exZona Euro), 9,3% en Canadá, 3,9% en Asia desarrollada, 1,2% en Japón, entre otras regiones.

Por sectores, el 42,3% posicionado en compañías del sector Financiero, el 15,8% Salud, 9,7% Energía, 5,7% Comunicación, 5,5% Servicios Públicos, 5,1% sector Industrial, 4,9% Consumo Cíclico, 4,1% en compañías tecnológicas, 4% en Materiales Básicos, 2% Consumo Defensivo y 0,2% en Inmobiliario.

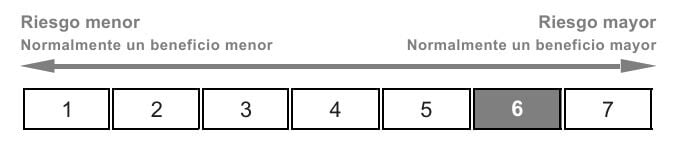

La calificación de riesgo es de 6, en una escala con mínimo riesgo 1 y máximo 7. Cumple normativa UCITS y Mifid II. Otros datos de interés, gastos totales (TER) del 0.38%.

La rentabilidad en lo que va de 2024 ronda el 10% y anualizada desde su lanzamiento, la rentabilidad es del 10,54%.

Indicadores rentabilidad/riesgo:

| Indicadores | 1 año | 3 años | 5 años |

| Volatilidad | 8.30 | 12.3 | 15.6 |

| Máxima caída | -2.08 | -9.96 | -25.61 |

| Beta | 0.34 | 0.51 | 0.78 |

| R cuadrado | 0.14 | 0.33 | 0.58 |

| Correlación | 0.37 | 0.58 | 0.76 |

| Tracking Error | 2.74 | 3.51 | 3.10 |

| Ratio de Sharpe | 0.58 | 0.32 | 0.18 |

| Ratio de Sortino | 1.03 | 0.34 | 0.16 |

| R de Traynor | 3.98 | 2.26 | 1.06 |

| R Información | -0.25 | 0.12 | -0.05 |

| Alpha | 0.66 | 0.78 | 0.06 |

Según muestran los indicadores de rentabilidad vs. riesgo, se trata de un ETF conservador, con beta moderada por lo que los movimientos en su capitalización son inferiores a los movimientos del mercado. Buena rentabilidad ajustada al riesgo y frente a la rentabilidad libre de riesgo, con ratios de Sortino, Sharpe y Traynor interesantes. El ETF se ajusta bastante bien al índice de referencia, con Tracking Error moderado.

APRENDE A INVERTIR CON NUESTRO CURSO MÁS COMPLETO

Estrategias de Inversión ha desarrollado el curso practico de bolsa y trading que te enseña a invertir a corto, medio y largo plazo en bolsa.

Un programa para que los inversores tengan un metodo de inversión para toda la vida y que les permita invertir según su nivel de riesgo .

Nuestros alumnos aprenden a invertir en cualquier espacio temporal y con todos los activos.

Solicite información sin compromiso en este enlace