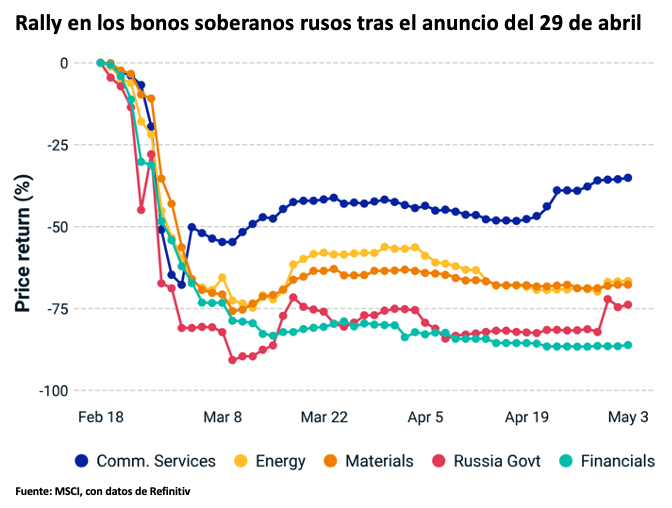

El 29 de abril el gobierno ruso tomó la decisión de realizar pagos a los tenedores de dos bonos soberanos rusos denominados en dólares, desencadenando así un importante repunte en el sector. En respuesta a la noticia, los precios de los bonos soberanos rusos en moneda fuerte aumentaron alrededor de un 47 % entre el 28 de abril y el 3 de mayo. A pesar de dicho repunte, los precios de los bonos del gobierno ruso seguían estando un 74% más bajos que el 18 de febrero (finales de la última semana antes de la invasión), y dicho repunte en los bonos soberanos solo tuvo pequeños efectos indirectos en los bonos corporativos en moneda fuerte, ya que los sectores de energía y materiales registraron aumentos mucho menores que el sector soberano y el financiero se matuvo prácticamente sin cambios. ¿Qué podría significar todo esto para los inversores de renta fija?

Los dos bonos en cuestión tenían una fecha de pago programada para el 4 de abril, pero en ese momento el Departamento del Tesoro de los EE. UU. bloqueó un intento del Ministerio de Finanzas de Rusia de pagar los bonos de las reservas mantenidas en los bancos de los EE. UU. Luego, los bonos entraron en un período de gracia de 30 días que finalizaría el 4 de mayo, durante el cual Rusia podría evitar el incumplimiento si se encontrara una fuente alternativa de fondos. El Ministerio de Finanzas de Rusia encontró una fuente de fondos que no estaba sujeta a sanciones, lo que permitió los pagos de los dos bonos (según Reuters del 3 de mayo de 2022).

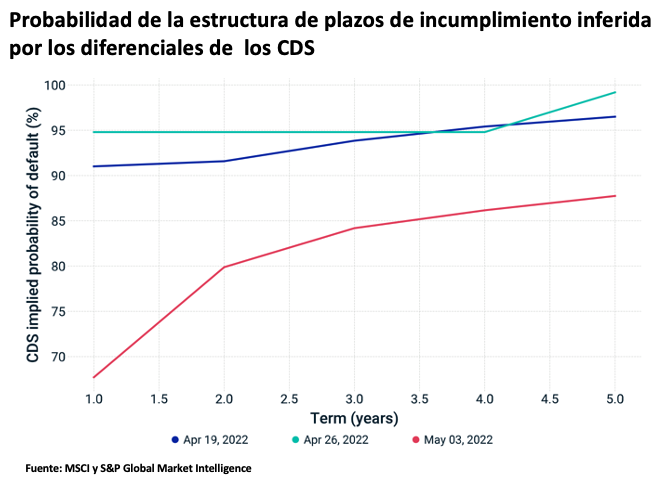

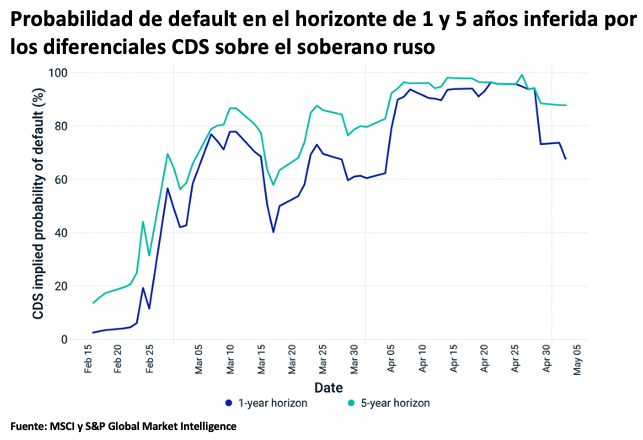

Aunque el repunte resultante de los bonos soberanos rusos pudo haber alentado a algunos inversores a pensar que Rusia evitará el incumplimiento, las probabilidades de incumplimiento implícitas en el mercado de swaps de incumplimiento crediticio (CDS) seguían siendo excepcionalmente altas en los horizontes de uno y cinco años. Al 3 de mayo, la probabilidad de incumplimiento era del 67% a lo largo de un año, menor que el 95 % del 26 de abril. Durante el mismo período, las probabilidades de incumplimiento a cinco años cayeron del 99 % al 88 %.

¿Y ahora que?

La próxima fecha clave para los inversores es el 25 de mayo, cuando vence una exención del Tesoro. La exención ha permitido pagos de bonos sobre la deuda soberana rusa de fuentes autorizadas por el departamento. Si no se extiende esta exención, se podría desencadenar un evento de incumplimiento el 27 de mayo, cuando varios bonos deben realizar pagos de cupones. Alternativamente, extender la exención podría proporcionar pagos adicionales a los tenedores de bonos siempre que el gobierno ruso muestre su voluntad y capacidad para continuar haciendo pagos. El Tesoro no ha indicado si planea extender esta exención.

En resumen, un alto grado de incertidumbre sigue pesando sobre el mercado de bonos soberanos de Rusia y como se observa en el siguiente gráfico, el mercado de CDS sigue apuntando a una alta probabilidad de incumplimiento durante el siguiente año, que es incluso mayor más allá de un año.