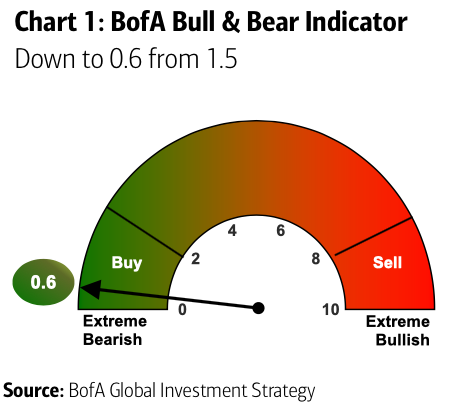

A escasos días de terminar otro tórrido mes para las bolsas, el indicador Bull&Bear de BofA de la última semana de mayomuestra que este indicador se desploma hasta el 0,6, que es un territorio "inequívoco de compra". Todo apunta a que se podría dar un rally de verano, con los pesimistas apacigüándose, y el toro entrando ya por la puerta, ya que algunos activos están en niveles de sobre venta en relación a su media movil de 200 días (RV China y alemana, 30 años americano, bonos HY CCC, tecnológicas y bancos americanos, industriales europeas y acciones de consumo).

Como apuntaba Hartnett en su nota de Global Strategy del 22 de mayo, "las recesiones y la limpieza de los mercados bajistas, los grandes mínimos crean grandes oportunidades...Gran reinicio del 2022 para marcar el comienzo de nuevos temas alcistas (activos reales-materias primas, infraestructura, energía limpia, inflación - pequeña capitalización)". Y también comenta que "cuando los bancos centrales comienzan a entrar en pánico es cuando los mercados dejan de estar en pánico", oido a navegantes.

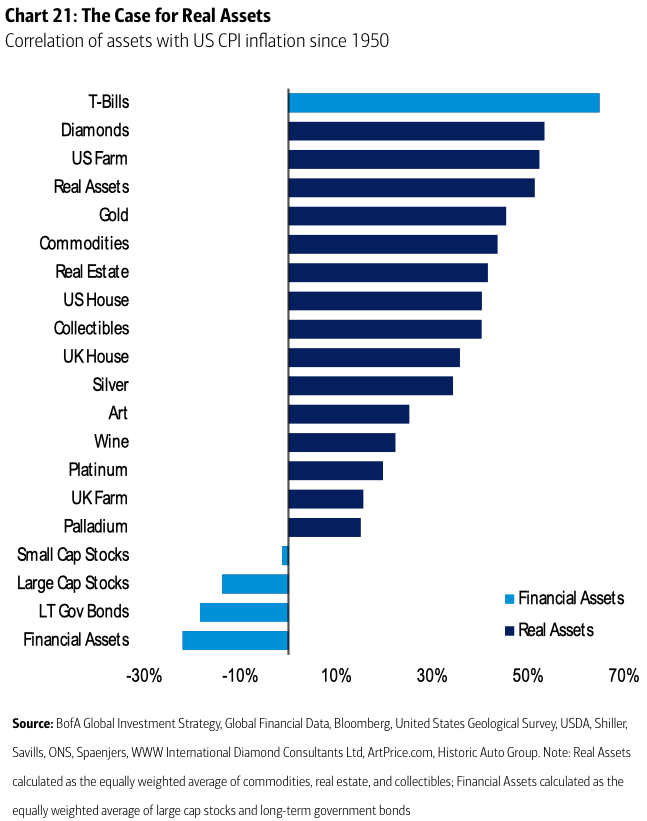

El caso de Harnett para los activos reales es:

- Los activos reales son baratos (el precio de los activos reales en relación con los activos financieros es el más bajo desde 1925)

- Los activos reales son una cobertura para la guerra contra la desigualdad, la inflación y el gasto en infraestructura

- Los activos reales diversifican las carteras

- Los activos reales tienen poco peso en las carteras (under owned)

- Los activos reales son escasos y más valiosos en la próxima era de la moneda digital

Al estudiar los activos reales individuales, han encontrado que todos ellos están correlacionados positivamente con la inflación desde 1950... Los diamantes, las tierras agrícolas de EE. UU. y el oro tienen la correlación más alta entre un cambio en su precio y la tasa de inflación del IPC de EE. UU. Por el contrario, el efectivo es el activo financiero que se correlaciona más positivamente con la inflación, y muy por detrás se encuentran los de gran capitalización (10 %) y los de pequeña capitalización (8 %), ambos correlacionados positivamente, mientras que los bonos tienen una correlación negativa con la inflación (-10 %).

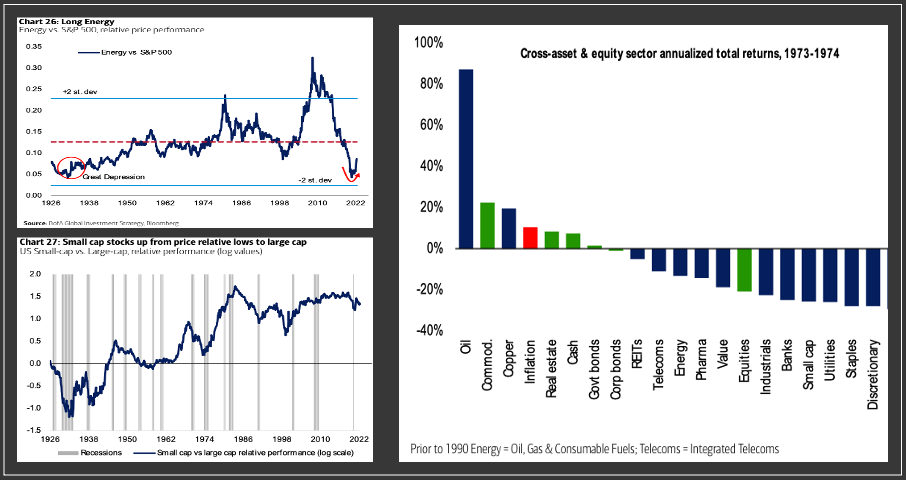

Adicionalmente, las puntuaciones siguen favoreciendo las materias primas y el petróleo (superiores al 45% en ambos casos), mientras que el efectivo tan solo en 0,1% y el oro en 1%. Rentabilidades seculares a 10 años de las materias primas en aumento, la renta variable alcanza un punto máximo y el nivel más bajo en bonos desde octubre de 1981. Analizando las similitudes entre el periodo actual y aquel de los años 70's (con una inflación anualizada en los EE.UU. del 7,4%) marcados por una inflación superior a las expectativas, con una inestabilidad monetaria y un mercado negativo en bonos, los compañías value y de pequeña capitalización superaron al mercado porque eran percibidas como beneficiarias de una mayor flexibilidad de fijación de precios y capacidad de traspaso de costes. También se vio en aquellos años que el inmobiliario y las commodities también tuvieron un comportamiento superior a las acciones de alta capitalización bursátil y a bonos:

Además , cabe considerar que la durante la última semana de mayo se han dado los mayores flujos de entrada a la renta variable global en las últimas 10 semanas, caracterizada por la mayor salida del sector bancario/financiero desde abril de 2020. La apuesta al mercado de renta variable está siendo impulsada via ETFs, mientras que los fondos mutuos registran nuevamente salidas a nivel global.

Con esta nota por parte del estratega, proponemos al inversor un periodo de reflexión y si tiene preparadas las municiones actúe en consonancia.