No vamos a hacer una tesis con este artículo, aunque el tema da para hacerla. Sabemos que más del 50% de las mayores subidas se dan en periodos de bajadas de mercado. Y caemos en el error de pensar que somos los más listos de la clase. Y no hace falta serlo. Es más, no hace falta ni tener el teléfono del que más sabe.

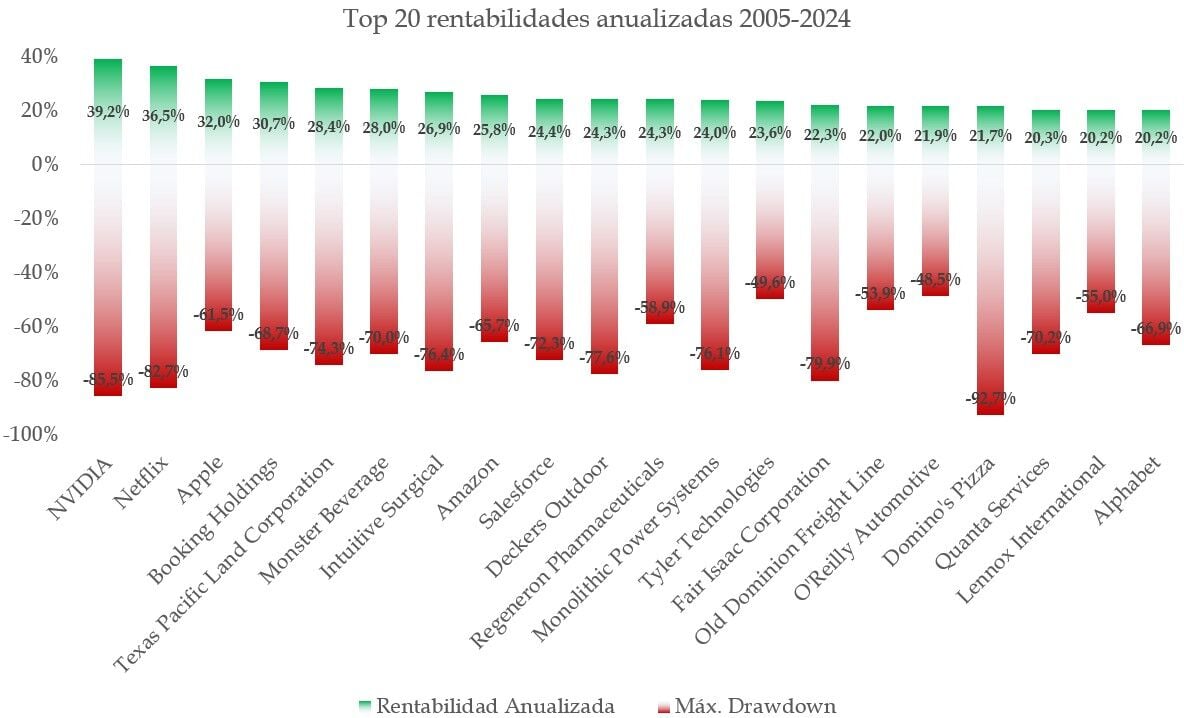

Muchos inversores creen que pueden anticipar los movimientos del mercado y vender antes de una caída para luego volver a comprar en el punto más bajo. Sin embargo, muchos estudios demuestran que esta estrategia, conocida como market timing, es casi imposible de ejecutar con éxito de manera consistente. Las acciones con mayor rentabilidad en los últimos 20 años se han llevado por el camino más de una caída de ¡más del 80%!

Fuente: Carlos Arenas Laorga

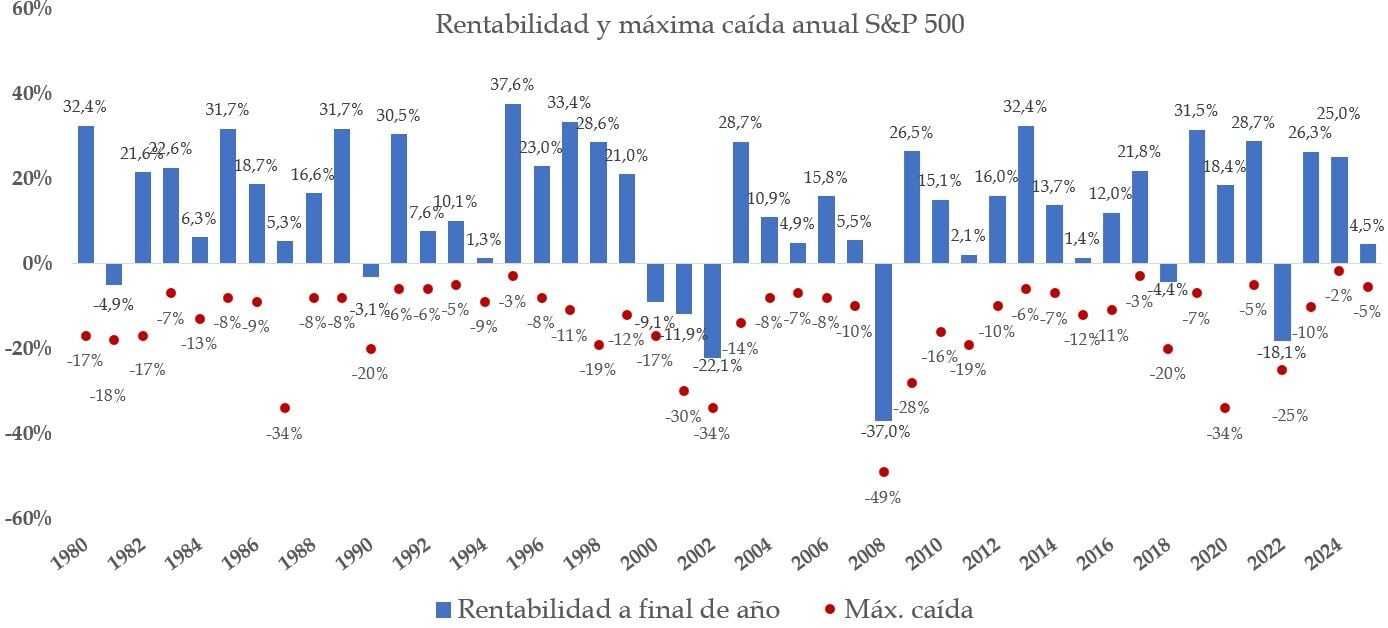

Para ilustrarlo, tomemos el caso del S&P 500. Históricamente, los días de mayor rentabilidad suelen estar muy cerca de los días de mayor caída. Un inversor que se asustó y salió del mercado en momentos de incertidumbre pudo haberse perdido las mayores subidas y, por ende, haber reducido drásticamente su rentabilidad a largo plazo. Por ejemplo, si en los últimos 20 años un inversor hubiese estado fuera del mercado durante los 10 mejores días, su rentabilidad se habría reducido a la mitad. Y si se hubiese perdido los 30 mejores días, sus retornos habrían sido negativos.

Recuerdo el año del COVID cuando los inversores se iban corriendo del mercado con -20% o con -30%. Ese año, el S&P 500 cerró por encima del +18%. Creo que no hay que comentar nada. Pero ese patrón exagerado se repite de manera recurrente de modo menos brusco, cada año.

Fuente: Carlos Arenas Laorga

Otro aspecto para considerar es que las caídas del mercado no suelen ser permanentes. Aunque las correcciones pueden ser abruptas y dolorosas, la historia nos muestra que los mercados tienden a recuperarse. Tras momentos de pánico, las subidas suelen ser rápidas. Sirva como botón de muestra el ejemplo que hemos mencionado del 2020.

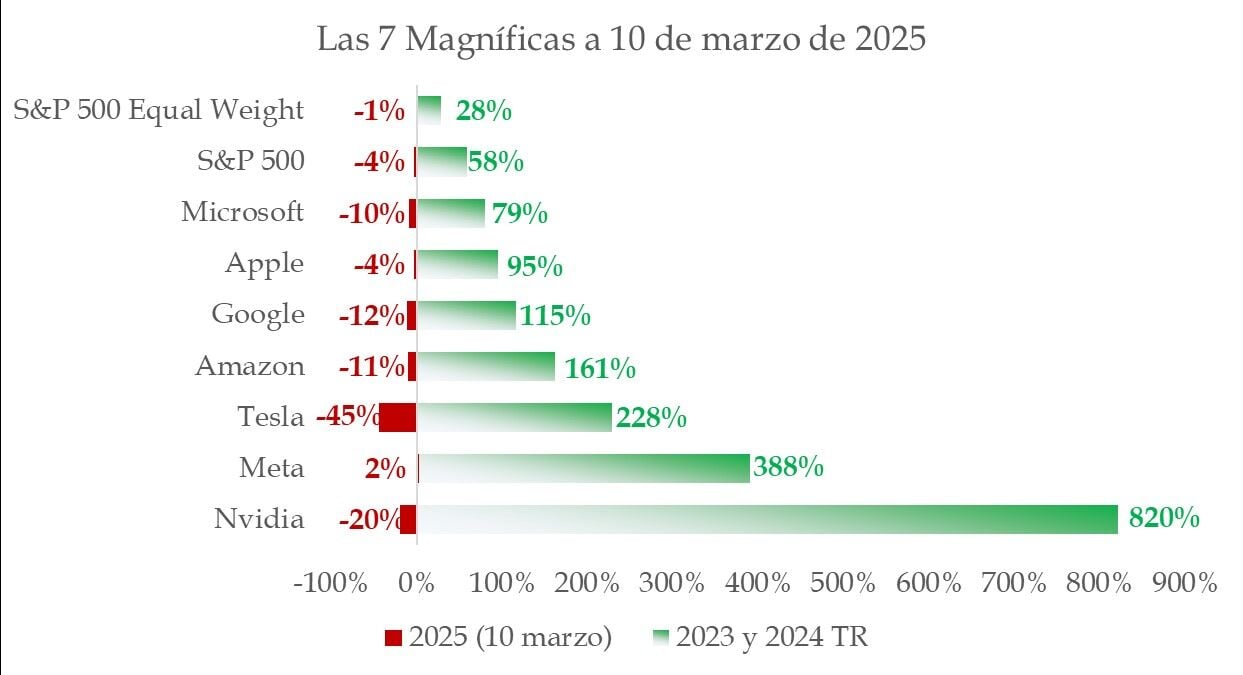

Si analizamos los datos, vemos que cuando un activo cae un 50%, necesita subir un 100% para recuperar la pérdida. Esto demuestra que la magnitud de la recuperación necesaria es mayor que la caída inicial. Es por eso por lo que, en lugar de intentar adivinar cuándo salir y cuándo entrar, la estrategia más sensata suele ser mantener las inversiones y dejar que el mercado haga su trabajo a largo plazo. Sé que no es fácil y puede llegar a ser doloroso. Mi consejo es no mirar la cartera de inversiones si la tenemos bien construida y aprovechar para meter algunos ahorros que tengamos en estos momentos de rebajas. Como dato que igual te ayuda a respirar mejor con las actuales caídas, desde 1928 hasta 2024, 49 años del S&P 500 han tenido una caída interanual de más del 8% y han terminado el año con un rendimiento positivo.

Fuente: Carlos Arenas Laorga

Poner las cosas en contexto es importante. Por eso también he adjuntado este último gráfico en donde vemos las caídas de las 7 Magníficas al lado de los retornos de los dos últimos años. Ahora la película cambia, ¿no?

Para reducir el impacto emocional de las fluctuaciones del mercado, una estrategia efectiva es el ahorro periódico (dollar-cost averaging). Consiste en invertir una cantidad fija de dinero en intervalos regulares, sin importar si el mercado está subiendo o bajando. Esto permite comprar cuando los precios son altos, pero cuando también son bajos, lo que suaviza el impacto de la volatilidad y ayuda a construir riqueza a lo largo del tiempo. Y, por supuesto, combinar esta estrategia con mayores aportaciones en estos momentos de caídas (lump sum). Esta unión de las estrategias nos suele dar un medio y largo plazo más que aceptable. No me detengo en el uso de estas estrategias porque también las hemos comentado en los cursos de Estrategias de Inversión.

A largo plazo, los inversores que mantienen sus inversiones y diversifican adecuadamente suelen obtener mejores resultados que aquellos que intentan predecir el mercado. Como decía Warren Buffett: “El mercado es un mecanismo para transferir dinero del impaciente al paciente”. Así que la próxima vez que veas una caída en tu cartera, respira hondo, revisa tu estrategia y recuerda: en inversión, el tiempo es tu mejor aliado.

TE INTERESA

Estrategias de Inversión ofrece una cartera de bolsa y fondos en la sección premium, con un objetivo de crecimiento a largo plazo y que invierte en las megatendencias más atractivas en cada momento.

Descubre las carteras y los análisis independientes para invertir en sectores con tendencia alcista en la zona premium de Estrategias de Inversión