El mercado japonés ha pasado desapercibido para muchos de los inversores. En las varias mesas de debate que hemos realizado este año son escasos los gestores que han hecho mención a este mercado. Tras años de

El Nikkei Stock Average dio un salto la semana pasada superando máximos de 33 años y ha servido para recordar a más de uno la época en la que la política económica emblemática del difunto primer ministro Shinzo Abe, conocida como Abenomics. Dicha política incluía una medida monetaria ultralaxa y un gasto de estímulo fiscal que impulsó el mercado en 2012, principalmente por parte de los inversores extranjeros.

Pero esta vez no se debe al Kishidanomics del Primer Ministro Fumio Kishida, sino a muchos otros factores. Entre ellos, que las empresas japonesas respondan con más sinceridad al activismo de los accionistas, pero un catalizador importante de la subida fue una iniciativa del inversor estadounidense Warren Buffett, que visitó Japón en abril e indicó su intención de aumentar sus inversiones en acciones de empresas comerciales japonesas, como se lo comentamos en la nota Buffett tiene preparada la katana para aumentar la inversión en Japón, ¿y usted?

El oráculo de Omaha volvió a reiterar que tanto el como su socio Munger son cazadores de acciones y negocios, comprando expectativas de rendimiento empresarial a largo plazo y no basados en movimientos de mercado a corto plazo. Por ello, y a pesar de que el mercado japonés esté en máximos de 33 años, es significativo que Buffet haya viajado a Japón para visitar a varias empresas. Es decir, que a pesar de la subida del mercado nipón Buffet sigue encontrando valor. De hecho, destacó que le dadas las recientes tensiones entre China y EE.UU. hace que siga desplegando sus inversiones en el país asiático, resultado de unas empresas que pagan dividendos y que también recompras sus acciones, como lo hace Berkshire. Según apuntaba, el riesgo cambiario lo podría gestionar vendiendo deuda denominada en yenes.

Cabe recordar que el yen japonés se ha depreciado algo más del 9% en 2023 y en torno al 27% a 5 años. Aunque si vemos un histórico más largo (40 años) el yen se ha apreciado más del 40%:

Entre las compañías japonesas en las que Berkshire ha aumentado su participación se encuentran unos grandes conglomerados como:

- Itochu Corp - un gran conglomerado y segunda compañía de comercio generalista más grande de Japón. Entre sus segmentos destacan el textil, maquinaria, metales y minerales, energía y química, alimentos, TIC, bienes raíces y otros. En lo que va del año ha subido más del 15% y más del 30% a 12 meses. La media de los analistas de Barron's la tiene en fuerte compra

- Marubeni Corp - dedicada a la importación y exportación de alimentos y productos de consumo, productos químicos y forestales, energía y metales, transporte y maquinaria industrial. La media de analistas la tiene como sobreponderar. En el año sube más del 34% y a 12 meses más del 50%

- Mitsubishi Corp - se dedica a la prestación de servicios utilizando la función de comercio generalista, con segmentos como infraestructura y medio ambiente global, finanzas industriales, logística, maquinaria, químicos, etc. También está como sobreponderar. En lo que va del año ha subido un 33.67% y 28% a 12 meses

- Mitsui & Co - otro gran conglomerado que tiene operaciones en segmentos como metales y minerales, maquinaria e infraestructura, productos químicos, energía, desarrollo corporativo, etc. La rentabilidad en lo que va del 2023 es cercana al 16% y superior al 40% a 12 meses

- Sumitomo Corp - con operaciones muy diversificadas en medios y digital, bienes raíces, infraestructuras y construcción, transporte, productos químicos y electrónicos, entre otros. la rentabilidad es del 20% en 2023 y casi el 44% en 12 meses.

¿Qué fondos son los más recomendados por los selectores?

Existen fondos de Blue Chips pero también de pequeñas y medianas compañías. Algunos de los selectores contactados apuntan a las blue chips dado el entorno de incertidumbre en el que nos encontramos y en especial aquellos con una consistencia en el largo plazo. Entre esos fondos destacan los siguientes:

El más antiguo de estos fondos es el Pictet - Japanese Equity Sel HP Eur, que data de marzo del 2006, mientras que los otros dos son de 2018. Sin embargo, a 3 años es el fondo de M&G Japan A el que saca ventaja de casi 20 puntos porcentuales, mientras que en lo que va del año es el fondo DWS Invest CROCI Japan, con una rentabilidad del 23.15% en lo que va de 2023, sacando casi 6 puntos porcentuales al fondo Pictet Japanese Equity.

En cuanto a posicionamiento sectorial, mientras que el fondo de Pictet tiene más del 40% en sectores cíclicos, en de M&G y DWS tienen fuerte sesgo al sector industrial y DWS es el que tiene mayor peso (casi 20%) al sector salud. No obstante, los tres tienen una volatilidad a 3 años muy similares (entre 14.13% a 14.66%).

Ahora bien, si alguno de los lectores busca invertir en un ETF de Japón, el fondo cotizado iShares MSCI Japan (EWJ) ofrece una amplia exposición al mercado bursátil del país. La exposición de este ETF es a grandes y medianas empresas japonesas. La comisión de este ETF es del 0,59% y la rentabilidad en lo que va del año es del 9.25%, aunque cuando escribimos nuestra anterior nota era en torno al 4%.

En el que las principales posiciones son:

- Toyota Motor

- Sony Group

- Mitsubishi UF

- Keyence Corp

- Daichi

- Sumitomo Mitsui Financial Group

- Softbank

- Hitachi

- KDDI

- Takeda Pharmaceuticals

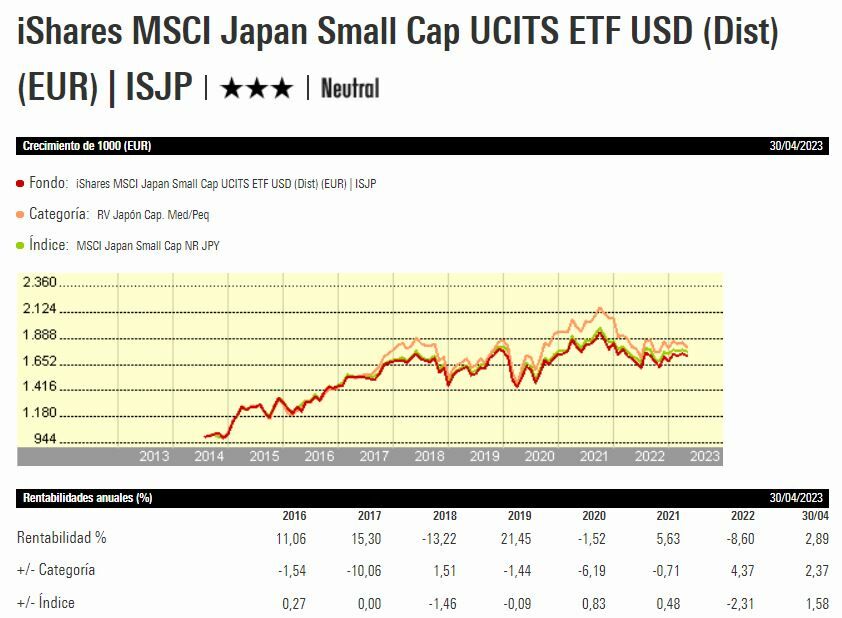

Pero si lo que usted busca es invertir en aquellas pequeñas compañías, mucho más ligadas a la economía doméstica y diferenciarse de Buffet, está el iShares MSCI Japan Small Cap UCIT ETF (ISJP). La rentabilidad en lo que va del año es menor que el anterior, del 5.68% hasta el 26 de mayo.