La plata, conocida como el metal híbrido, se ha visto sin duda impulsada por sus rasgos industriales y sus correlaciones con el oro. Sin embargo, ambos grupos de activos (metales industriales y oro) han retrocedido en el último mes, arrastrando a su vez a la plata. Esperamos que los precios del oro sigan enfriándose durante el próximo trimestre antes de repuntar, y la plata seguirá el mismo camino.

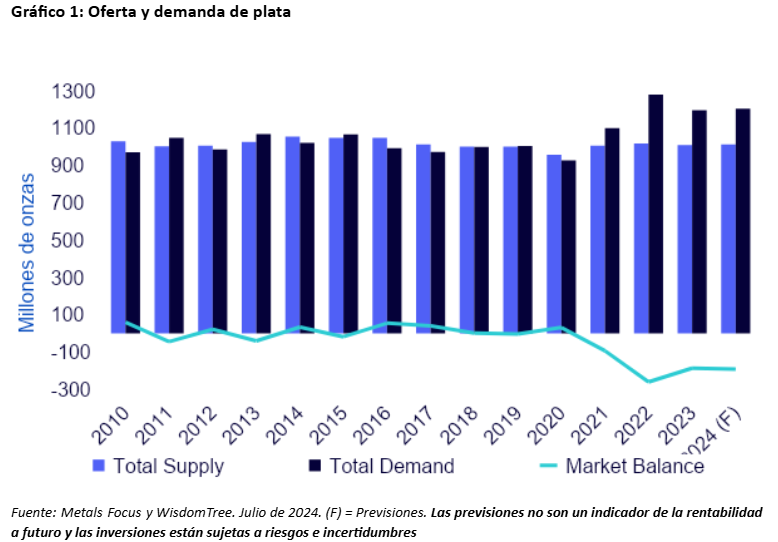

Sin embargo, existe un riesgo alcista para la plata, ya que debería ser capaz de romper sus límites con el oro. La oferta de plata es escasa (Gráfico 1) y los casos de demanda del metal se están ampliando. La plata ha estado en déficit de oferta todos los años desde el año 2021, y esperamos que la demanda supere a la oferta en una magnitud similar en 2024 a la que vimos en 2023.

Demanda industrial de plata

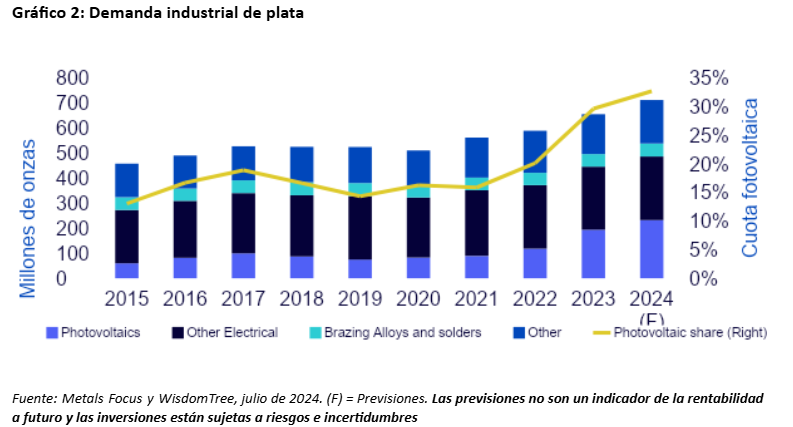

La demanda industrial de plata ha alcanzado nuevos máximos (Gráfico 2), impulsada por la demanda fotovoltaica y el creciente uso de la plata en 5G y la electrónica de los automóviles. Las instalaciones fotovoltaicas superaron con creces las previsiones de cualquiera a principios de 2023, y se prevé que las nuevas incorporaciones de capacidad alcancen otro récord en 2024. La extracción de plata también debería beneficiarse del avance tecnológico que ha llevado a la producción en masa de nuevas células solares de tipo N de mayor eficiencia (con mayores cargas de plata). En la industria automovilística, el mayor uso de componentes electrónicos y la inversión en infraestructuras de carga de baterías seguirán apoyando el consumo de plata.

La electrónica de consumo fue un área de relativa debilidad para la demanda de plata en 2023, pero con las aplicaciones de inteligencia artificial a punto de expandirse en 2024, esperamos que la demanda de plata de este segmento aumente.

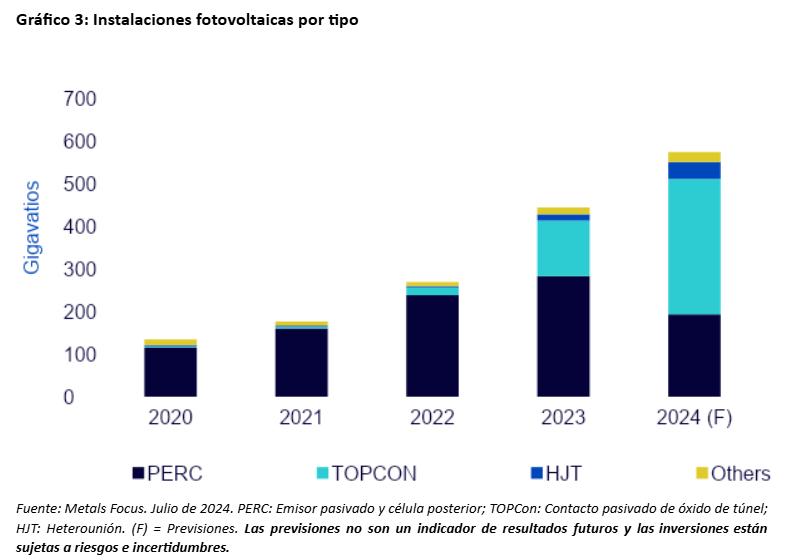

El giro de China hacia las industrias ecológicas de alta tecnología como motores clave del crecimiento está cobrando impulso, y la fotovoltaica ha sido una de las principales beneficiarias. China ha aumentado la producción de módulos fotovoltaicos y, a su vez, los precios de los módulos han bajado, lo que ha acelerado su despliegue. En 2023, por ejemplo, las nuevas instalaciones de China alcanzarán el asombroso récord de 216 gigavatios. El incremento interanual fue superior al 140 %, lo que elevó la capacidad mundial añadida por encima de los 400 GW. Además, la industria mundial experimentó una migración de las células de tipo P (PERC) a las de tipo N (TOPCon y HJT), que tienen mayores cargas de plata (Gráfico 3). Aunque la industria mejoró activamente el proceso de fabricación para el ahorro y la sustitución, el aumento sustancial de las instalaciones y la creciente proporción de células de tipo N supusieron un notable salto en la demanda de plata.

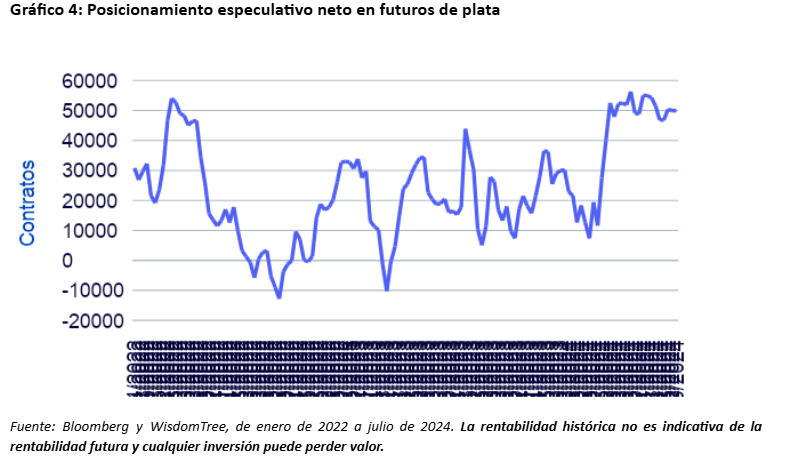

El posicionamiento especulativo neto en los mercados de futuros de la plata, que se fortaleció en abril de 2024, se ha mantenido firme desde entonces (Gráfico 4). En concordancia con el oro, parece que, a pesar de la falta de compras de lingotes, la demanda en el mercado de futuros sigue siendo fuerte.

Perspectivas de la plata

Consideramos que la plata superará al oro y ganará un 15,8 % durante el próximo año frente al 11,1 % del oro. Nuestros modelos indican que, históricamente, por cada aumento del 1 % del precio del oro, la plata ha subido un 1,4 %. Al igual que el oro, la plata podría ceder parte de sus ganancias antes de subir, ya que ambos metales se encuentran a la espera de los recortes de tipos de la Reserva Federal. La incertidumbre en torno a la política de apoyo de China también podría suponer un viento en contra para la plata.

Marco

La fuerte correlación entre el oro y la plata, es el principal impulsor de los precios de la plata en nuestro marco. Sin embargo, para tener en cuenta el 20 % aproximado restante del comportamiento de los precios que el oro no explica, utilizamos las siguientes variables:

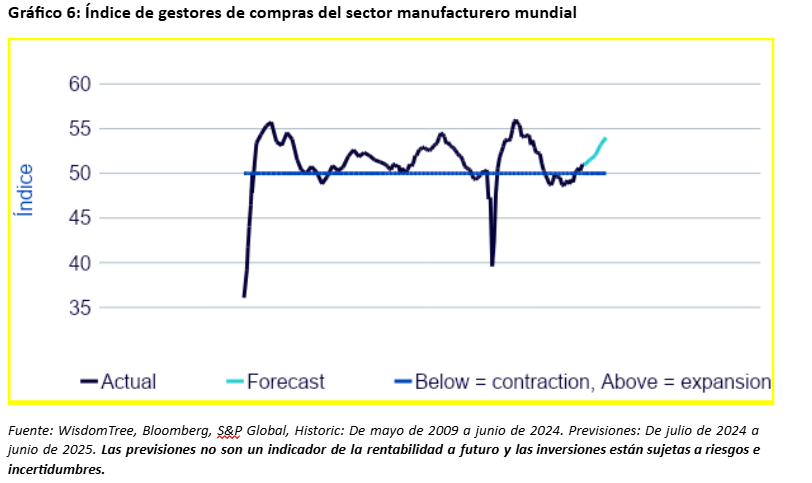

- Crecimiento de la actividad manufacturera: Más del 50 % de la plata se utiliza en aplicaciones industriales (en contraste con el oro, del que menos del 10 % procede de ese sector). Utilizamos el índice de gestores de compras (PMI) del sector manufacturero mundial como indicador indirecto de la demanda industrial.

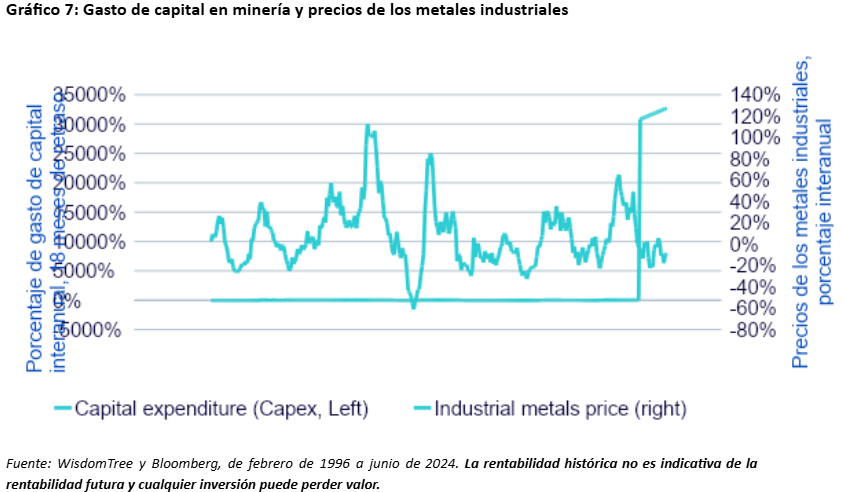

- Crecimiento de la inversión en capital minero (capex): Cuantas más minas inviertan, más oferta potencial veremos en el futuro. Por tanto, tomamos un desfase de 18 meses para esta variable. Ya que la mayor parte de la plata se obtiene como subproducto de la extracción de otros metales, examinamos el gasto de capital en minería de las 100 principales empresas mineras y no solo de las mineras monolínea de plata.

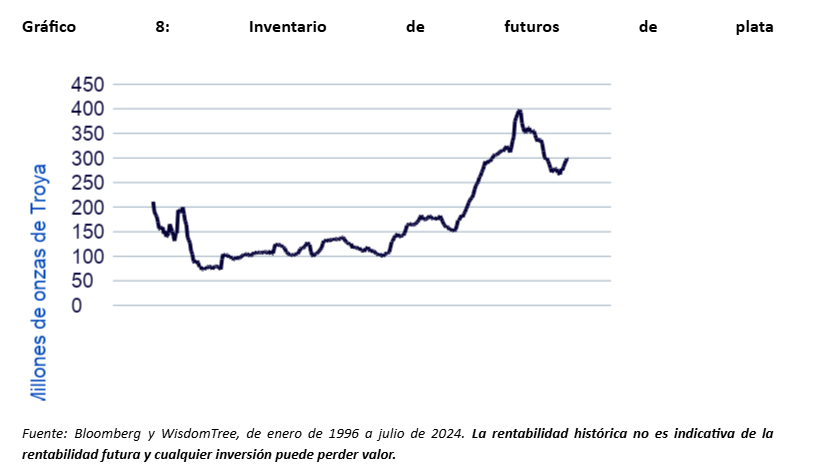

- Crecimiento del inventario de plata: El aumento de los inventarios indica una mayor disponibilidad del metal, por lo que es negativo para el precio. Utilizamos el inventario de la bolsa del mercado de futuros como valor representativo.

Perspectivas del oro

Utilizando el consenso del mercado sobre variables económicas clave como la inflación, el dólar estadounidense y las previsiones de rendimiento del Tesoro, creemos que el oro podría alcanzar un nuevo máximo de 2.585 USD/onza en el segundo trimestre de 2025. El consenso apunta a que la inflación seguirá bajando (aunque seguirá por encima del objetivo de los bancos centrales) el dólar se depreciará y los rendimientos de la renta fija caerán. El consenso se basa en recortes de tipos de la Reserva Federal a partir de septiembre de 2024 y hasta el segundo trimestre de 2025 100 puntos básicos por debajo del segundo trimestre de 2024.

Demanda industrial

Los PMI manufactureros mundiales se han recuperado en los últimos meses y se han situado por encima del marcador crucial de 50 que separa la contracción de la expansión desde principios de 2024 (Gráfico 6). Creemos que seguirá recuperándose, apoyado por los recortes de los tipos de interés en los países en desarrollo. Los PMI manufactureros chinos han sido un motivo de preocupación últimamente, tras caer por debajo de 50 durante los dos últimos meses. Sin embargo, creemos que las malas lecturas reforzarán los argumentos a favor de un próximo apoyo político.

Gastos de capital en minería

El gasto de capital en minería de metales ha aumentado en los últimos años (Gráfico 7). Nuestro marco de modelización, que aplica un desfase de 18 meses a esta tendencia, considera que se trata de un viento en contra continuo pero decreciente para la plata. Reconocemos que en el año 2023 cayó la oferta de minas y, según Metals Focus, podría caer aún más este año, por lo que hay margen para una sorpresa al alza del precio.

Históricamente, el gasto de capital en minería ha estado correlacionada con los precios de los metales industriales (con un desfase). El descenso de los precios de los metales industriales en el año 2023 podría reducir la actividad inversora. Con el tiempo, es probable que la oferta de plata se reduzca aún más, pero eso queda en gran medida fuera de nuestro horizonte de previsión.

Inventario de plata

En nuestro modelo utilizamos el inventario de plata en las bolsas de futuros como indicador de las existencias totales de plata. No es una medida perfecta, ya que las existencias en otros lugares, que no son visibles, podrían estar aumentando o disminuyendo. Esperamos que las existencias en las bolsas de futuros se mantengan prácticamente estables durante el periodo de previsión. Los niveles del inventario han aumentado en el último semestre, invirtiendo la tendencia entre 2021 y 2023.

Conclusión

La plata ha tenido un rendimiento superior al oro en el último semestre y esperamos que siga haciéndolo el año que viene. Sin embargo, ambos metales retrocederán a la espera de los recortes de tipos de la Reserva Federal.

TE INTERESA

Si quiere aprender a invertir y gestionar su patrimonio, descubra la nueva sección de cursos gratuitos