Cada sector posee un ciclo propio. Los resultados de nuestra encuesta anual a los analistas de Fidelity muestran que casi la mitad (48%) afirma que los sectores que cubren se encuentran actualmente en una fase de desaceleración económica o, en un pequeño grupo de casos, en una recesión en toda regla. Sin embargo, las condiciones son propicias para un giro al alza. “Nadie habla ya de inflación”, afirma Brendan Cochrane, que cubre empresas de consumo discrecional de Norteamérica.

“Los salarios eran la última complicación, pero estos parecen estar normalizándose con rapidez también”. Para la mayoría, las cargas de deuda parecen gestionables. La mayor parte de los consejeros delegados espera que los beneficios aumenten. Asia emite señales esperanzadoras, sobre todo Japón. Aunque sigue siendo frágil, la recuperación de China tras la era del COVID ha recibido un impulso con las recientes medidas de estímulo. Eso no quiere decir que las perspectivas sean de color de rosa.

Muchos de los indicadores de la encuesta, que reúne 155 respuestas de analistas de renta variable y deuda que cubren empresas sobre el terreno, son los más negativos en años. Un año de elecciones en todo el mundo también conlleva grandes riesgos geopolíticos.

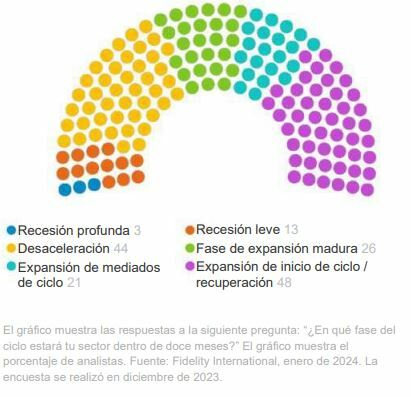

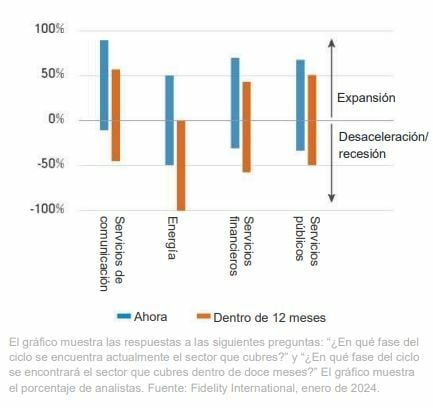

Gráfico 1: Fase del ciclo dentro de 12 meses

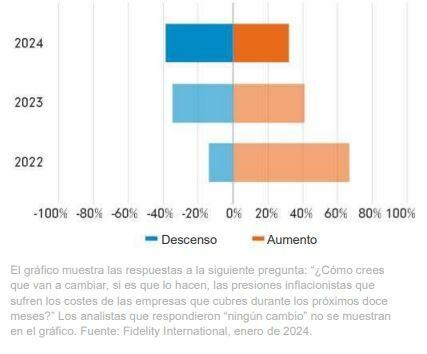

Pero a doce meses vista, como se ilustra en el gráfico 1, alrededor del 61% de los analistas espera que sus sectores vuelvan a expandirse. Como se muestra en el gráfico 2, por primera vez desde la pandemia son mayoría los analistas que piensan que la inflación de los costes de la empresas descenderá durante el próximo año

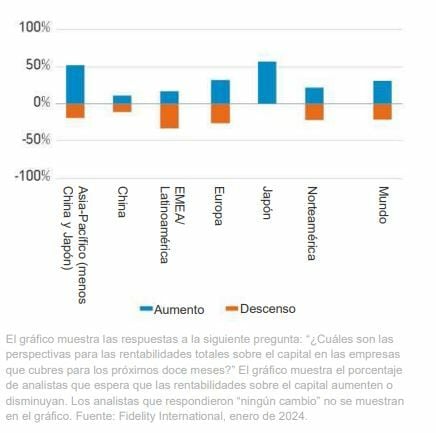

Gráfico 2: Las presiones inflacionistas sobre los costes por fin remiten

Sin muro de vencimientos

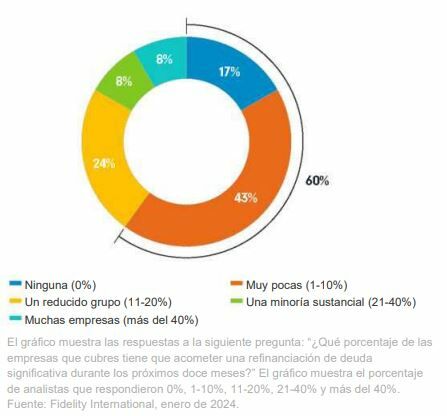

El argumento macroeconómico de base que abogaba el año pasado por una caída en una recesión dolorosa y dañina era que la acusada subida de los tipos de interés golpearía a los consumidores y a las empresas, sobre todo en Europa y EE.UU. Eso no sucedió y este año nuestros analistas han llegado a la conclusión de que la mayoría de las empresas puede postergar de nuevo las refinanciaciones de deuda significativas: el 60% de los analistas cree que menos de una empresa de cada diez de las que cubren tendrá que renovar un volumen importante de deuda. Únicamente el 8% de los analistas piensa que habrá problemas de acceso a la financiación para aquellos que la necesiten y estos obstáculos se concentran en sectores y regiones donde el mercado entiende bien las presiones de financiación.

Gráfico 3: El 60% de los analistas señala que ninguna o muy pocas de las empresas que cubren tendrán que acometer una refinanciación significativa este año

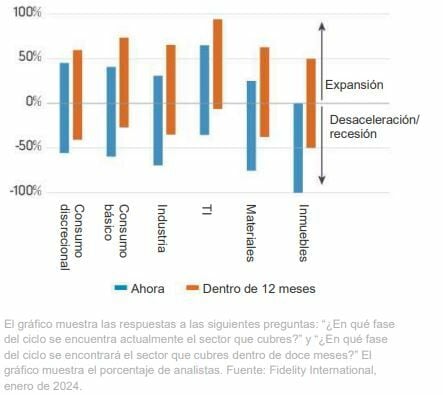

Entretanto, los mercados de renta fija ya han virado hacia los descensos de los tipos y los diferenciales que deben pagar las empresas por los préstamos se encuentran en mínimos históricos. Un beneficiario obvio, como apunta el gráfico 4, podría ser el sector inmobiliario cotizado. “El descenso de los tipos [de mercado] espolea el optimismo de que podríamos estar aproximándonos al suelo de las valoraciones”, afirma Othman El Iraki, un analista de renta fija que cubre el castigado sector inmobiliario europeo.

Gráfico 4: Sectores en recuperación

Aguantar

En la mayoría de los sectores, los analistas que los cubren esperan que muestren una mejoría este año; en este sentido, el porcentaje que afirma que su sector se encuentra en expansión pasa del 52% actualmente al 61% que espera que esa sea la situación dentro de doce meses. “Las reuniones con los equipos directivos han sido sorprendentemente positivas en lo que respecta a las perspectivas para 2024”, afirma James Filsell, que cubre el sector industrial europeo. Sin embargo, hay un puñado de sectores donde las respuestas sugieren que las condiciones podrían empeorar conforme avance el año.

Gráfico 5: Sectores en dificultades

Los analistas que cubren empresas petroleras y gasistas de Norteamérica aducen que la caída de los precios de las materias primas es un lastre para el sector energético. El sector financiero también vivirá la otra cara del descenso de los tipos de interés. “Dos factores explican el sentimiento ligeramente negativo”, explica Sukhy Kaur, un analista de renta fija que cubre bancos de los países nórdicos y el Benelux. “Los márgenes de intermediación parecen haber tocado techo en la mayor parte de mi universo de cobertura durante el último trimestre y, para algunas empresas, las presiones inflacionistas, sobre todo los salarios, continuarán en 2024”.

Las excepciones asiáticas

En muchos de los resultados de la encuesta es patente una división similar entre las regiones. Menos de un tercio de todos los analistas asegura que las rentabilidades sobre el capital (ROC) aumentarán en las empresas que cubren, pero más de la mitad de los analistas que cubren Japón y Asia menos China pronostica una mejoría. “A escala mundial, menos de un tercio de todos los analistas afirma que las rentabilidades sobre el capital (ROC) aumentarán en las empresas que siguen, pero en el caso de Japón y Asia (menos China y Japón), más de la mitad espera que las ROC mejoren este año”, apunta Rahul Gupta, que cubre empresas de Internet de AsiaPacífico, citando como efectos positivos adicionales un descenso de la competencia y un mayor gasto de consumo. Sin embargo, en China solo el 11% afirma que estas rentabilidades mejorarán.

Gráfico 6: ¿Las rentabilidades sobre el capital van a aumentar o disminuir?

¿Pequeños cisnes grises?

Nuestros analistas también identifican sucesos que podrían desbaratar el discurso del aterrizaje suave. El más inmediato es el aluvión de elecciones de este año: en 2024, tendrá que acudir a las urnas el mayor número de personas de la historia, lo que amenaza con provocar perturbaciones.

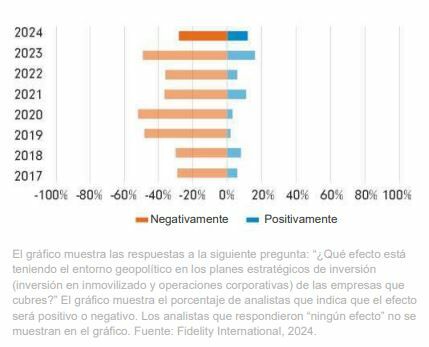

Las empresas están divididas a la hora de hablar del riesgo relacionado con las elecciones. Todo se reduce en gran parte a escenarios particulares en sectores concretos. Únicamente el 28% de los analistas afirma que el contexto geopolítico actual está coartando los planes de inversión, y este es el porcentaje más bajo de analistas que lo afirman desde que comenzamos a plantear esta pregunta en 2017.

Sin embargo, el analista del sector industrial europeo Tristan Purcell menciona las elecciones presidenciales de EE.UU. como el mayor riesgo para los fundamentales de las empresas que cubre: “Una victoria de Trump aumenta sustancialmente la probabilidad de que se cancelen planes de estímulos que han beneficiado a las empresas que sigo, como la Inflation Reduction Act y la Chips Act”.

Gráfico 7: ¿Cómo afectará la geopolítica a la inversión estratégica en las empresas que cubres?

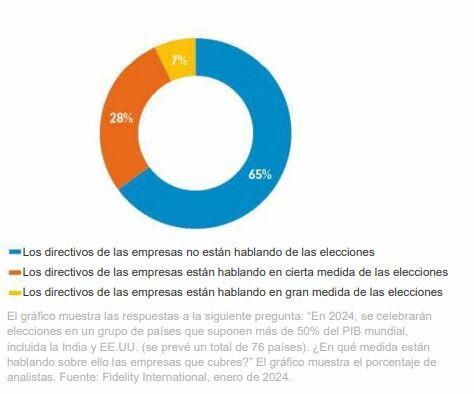

No obstante, una de las conclusiones más sorprendentes de la encuesta es que la mayoría de los analistas (65%) indica que las empresas que cubren no mencionan en absoluto las elecciones. “Sí creo que las empresas que analizo no están hablando lo suficiente sobre estos riesgos, los están descuidando”, asegura Andras Karman, quien cubre fabricantes de automóviles europeos y norteamericanos, que están íntimamente relacionados con China y la fluidez del comercio mundial. “Lo atribuyo en parte a que hacer negocios en China es una cuestión muy sensible”.

Gráfico 8: No se está hablando de política

Jonathan Tseng, que cubre fabricantes de semiconductores de Norteamérica y Europa, señala que las empresas están ejerciendo mucha presión entre bambalinas, pero pocas creen que sea una ventaja adentrarse en el terreno de la política públicamente. “Aunque tengas una visión muy clara, sería una locura expresarla, ya que la historia ha demostrado que los pronósticos cambian hasta el mismo día de la votación, y más allá”, señala. Alan Zhou, que cubre conglomerados asiáticos, explica la complejidad a la que se enfrentan las empresas: “En automoción, creo que los riesgos geopolíticos aumentarán los costes de las empresas, debido principalmente a que ya no pueden atender los intereses de varios mercados con una única cadena de suministro”. Pero añade que las tensiones geopolíticas han sido, de hecho, positivas para los conglomerados con activos de recursos naturales, porque se han beneficiado de los aumentos de los precios.

La próxima fase

El fin de la era de los tipos de interés al cero siempre iba a provocar tensiones, pero la encuesta de este año ofrece señales claras de que, con independencia de cómo se materialice la desaceleración, para la mayoría de las empresas el sistema se reiniciará y la próxima fase las aupará, en lugar de lastrarlas.

TE INTERESA

Si quiere aprender a invertir y gestionar su patrimonio, descubra la nueva sección de cursos gratuitos