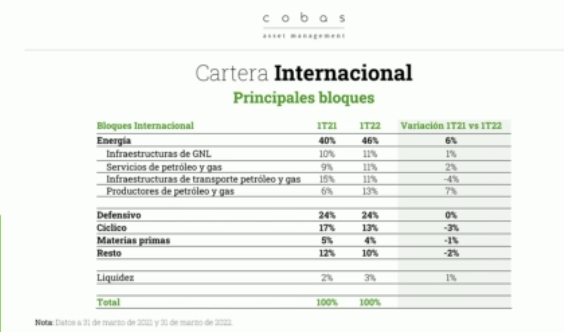

En la sexta conferencia anual de inversores Francisco García Paramés estuvo acompañado de su equipo de inversión y no dejaron indiferentes a los inversores sobre su tésis de inversión en el sector petrolero y de gas natual licuado, en el que aumentaron su exposición a un 45% en la cartera internacional, en especial en productores de combustibles fósiles (petróleo y gas), que financiaron con una reducción en compañías cíclicas (Porsche), materias primas y resto de sectores, manteniendo estable el sector defensivo.

El hecho de haber aumentado el peso en ese sector no se debe únicamente al fuerte incremento en el precio del Brent desde finales del año pasado, sino al hecho de que la mayoría de las compañías petroleras/gasísticas se habían quedado muy atrás en valoración, debido a disfunciones en el mercado (precios alto del crudo/gas y valoraciones bajas, desequilibrios oferta/demanda), una penalización hacia las energías fósiles y una falta de inversión.

Su inversión en el sector se integra en productoras de petróleo/gas como Kosmos, Capricorn, Energean, Panoro Energy, EnQuest o BW Energy con una valoación de 4x PER normalizado 2024 (asumiendo un Brent en 60 dólares) mientras que sus comparables cotizan a múltiplos de 6,3x; infraestructuras de transporte apoyada en un aumento de la demanda y menor oferta de barcos, por tanto mayores fletes y con unos contratos fijos a largo plazo para gaseoductos, además de valoraciones también a descuento. Entre las compañías que integran estas infraestructuras están Dynagas, Gaslog, Energy Transfer e International Seaways; proveedores de servicios al sector como M.Tecnimont, BW Offshore, CGG, Petrofac, Subsea y TGS, donde se observa una necesidad de incrementar la inversión por parte de sus clientes para corregir los desequilibrios entre oferta y demanda, entre otros.

Según aseguraron, "prefieren mantener una cartera conservadora y preparada para hacer frente a la inflación", y eso lo hacen vía una alta exposición a energía.

En esta cartera el peso en energía es del 16%, estable respecto hace un año, y es debido a falta de valores del sector, y con un mayor peso en sector defensivo que representa el 37%, 3 pp más que hace un año, financiado con una reducción en sector cíclico. Paramés comentó que han vendido las acciones de Metrovacesa que compraron hace un par de años, y aunque los activos están infraponderados, ven algo que no les acaba de convencer en el sector inmobiliario, con unos precios muy disparados en EE.UU. como se verá más abajo de la nota, y prefieren ser un poco más prudentes en el sector.

Aun cuando en ambas carteras la participación de empresas familiares es alta, en la ibérica es mucho mayor al 90%.

Rentabilidades positivas en 2022, a pesar de la debacle en los mercados

En el caso de Cobas Internacional, la rentabilidad en lo que va del año es de doble dígito, y prevén un potencial de revalorización de un 132%, que en marzo de 2017 era del 55%. Simplemente viendo el PER 2022e de la cartera, que es de 5,8x, contra el del índice de referencia de 13,7x, el potencial para este año sería superior al 40%. Aunque cabe considerar el VaR del 12,5%, lo que quiere representa la pérdida máxima mensual.

En el caso de la cartera ibérica, con una rentabilidad del 8% en lo que va del año, esta cartera no se había quedado tan atrás de su índice de referencia, pero también muestra un potencial del 127% , cuando en marzo de 2017 era del 33%. Sin embargo, si consideramos al igual que en la internacional el PER estimado de 2022 del 6,8x vs. 13,4x del índice, el potencial de corto plazo sería de casi el 50%, aunque en este caso el VaR del 8,3% es menor al ser una cartera con menor volatilidad.

La inflación un tema estructural y no coyuntural como apuntaban algunos banqueros centrales

La inflación que estamos viviendo tenía que venir debido al fuerte incremento de los balances de los bancos centrales de todo el mundo, principalmente, en los países más desarrollados, incrementando la masa monetaria de manera más importante en los últimos 10-12 años, y por tanto sus balances.

Dicho exceso monetario fue invertido en bolsa y en el mercado inmobiliario ya que hemos estado con tipos de interés 0%, llevando a la bolsa americana de 10 trillones de valor a unos 40 trillones, su máximo en 2021 y los precios del inmobiliario a máximos.

Y nos encontramos en una situación como a principios de los años 80, cuando Volker (presidente de la Fed) tuvo que subir tipos de interés para recortar los excesos monetarios de la década anterior, pero a diferencia de aquellos años, es que ahora muchos estados han incrementado enormemente su deuda y con el aumento de tipos esas economías van a sufrir y veremos mayores déficits públicos, teniendo que llevarles a recorta de manera drástica el gasto público.

En este sentido hizo mención a la situación de España, que si suben los tipos de 0% al 5% representa 75 billones adicionales de intereses y que no hay recortes suficientes que lo cubran.

También comenta el impacto tan fuerte que está teniendo la inflación en los más de 800 billones de euros que hay en cuentas corrientes, y que este año ya valen 167,8% menos de lo que valían el año pasado, a pesar de que el ahorrador no le de importancia.

Crecimientos en patrimonio vía buena construcción de cartera y flujos

Los activos bajo gestión superan los 1.800 millones de euros, que implica una variación en el patrimonio del 18% en 12 meses, considerando flujos de entrada de 37 millones de euros de entradas netas en 2022 (+31 millones en fondos de inversión y 6 millones en planes de pensiones).

Otras novedades

- Comentaron sobre la nueva estructura de comisiones, anunciado en 2020, con el lanzamiento de la clase B en febrero de 2022 para los partícipes con más de 5 años de permanencia y bajando las comisiones al 1,25%. Además, planean lanzar la seria A dentro de dos años para los partícipes con 7 años de antigüedad y unas comisiones del 1%, una forma de recompensarles por los malos tiempos.

- Cambio a una nueva y más pequeña oficina y con ello, abaratar costes.

- Además, adecuaron a la legislación la SICAV Cobas Value, sobrepasando los 100 partícipes y su objetivo es llegar a los 500 partícipes y así conseguir que seas traspasables.

- Próximo lanzamiento de una plataforma para el alta de nuevos partícipes, 100% digital, que también sirva de pasarela de pago para aportaciones y nueva área privada con funcionalidades.