Los últimos datos y tendencias apuntan a la continuidad del crecimiento económico en Estados Unidos y al mantenimiento de los tipos de interés en niveles elevados. La evolución reciente de los tipos a corto plazo parece respaldar esta opinión. Una próxima recesión de la economía estadounidense provocaría un recorte de tipos por parte de la Reserva Federal, aunque este escenario resulta, en nuestra opinión, poco probable.

La inflación podría mantener su tendencia a la baja, aunque pensamos que podría continuar superando el objetivo del 2% fijado por la Reserva Federal durante algún tiempo, lo que podría llevar a la entidad a mantener los tipos de interés en niveles elevados en 2024, escenario que no es el que descuentan las valoraciones actuales. La solidez del mercado laboral y la capacidad de resistencia que muestra el consumo podrían continuar respaldando el crecimiento de la economía estadounidense.

Un aterrizaje suave supondría una recesión muy leve, o podría incluso lograr que se evitara la recesión, y favorecería el retorno a un nivel de actividad económica propio de las etapas iniciales del ciclo.

No obstante, el crecimiento económico se enfrenta también a ciertos riesgos bajistas, como el efecto retardado de las subidas de tipos.

La economía estadounidense muestra características propias de las últimas etapas del ciclo económico, como presiones salariales, contracción de los márgenes de beneficios y endurecimiento de las condiciones financieras.

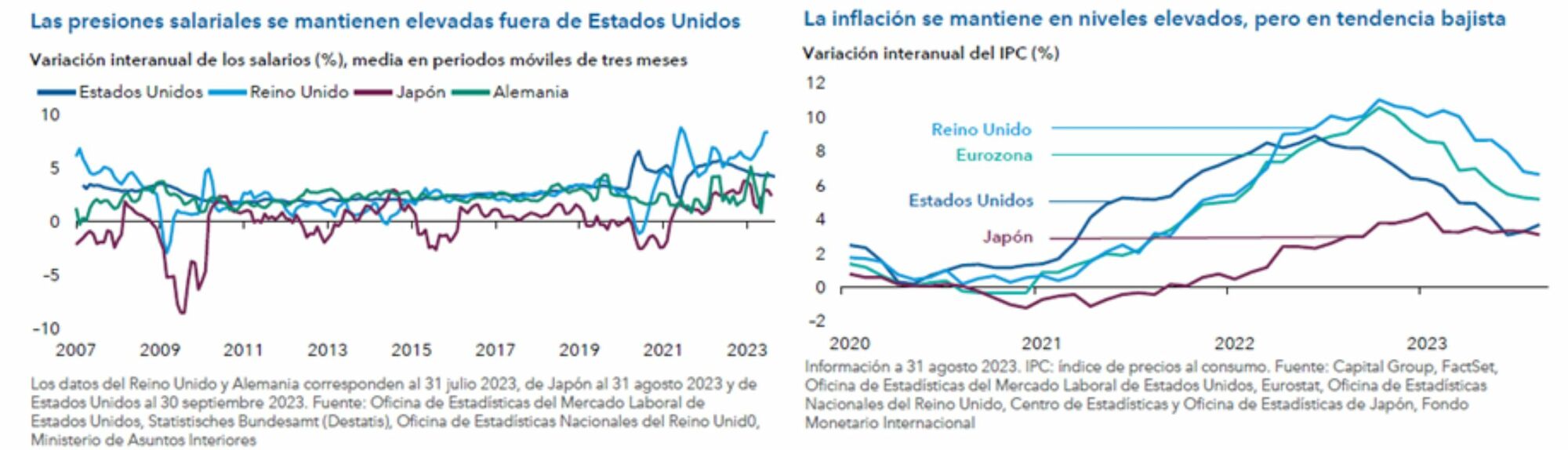

El mercado laboral muestra capacidad de resistencia. Se ha moderado en cierta medida, con un ligero aumento de la tasa de desempleo y de la tasa de participación en el mercado de los trabajadores que pertenecen a la principal franja de edad laboral. El crecimiento salarial se ha ralentizado, pero es posible que deba seguir cayendo para favorecer la reducción de la inflación. No obstante, unas presiones salariales moderadas podrían no interrumpir la tendencia bajista de la inflación, sobre todo si tenemos en cuenta la reducción de los costes laborales unitarios y el reciente aumento de la productividad.

Fuera de Estados Unidos, mostramos una perspectiva más prudente que la de consenso, aunque varía en función de la región. La caída de los precios de la energía y los alimentos está favoreciendo la reducción de la inflación general en algunas regiones, aunque la subyacente se ha mostrado más persistente en ciertos mercados. Prevemos una tendencia de divergencia en el crecimiento de la economía mundial. El crecimiento podría debilitarse fuera de Estados Unidos, y el de la economía china podría llegar a ser aún más débil de lo que indican las expectativas del mercado, ya de por sí bajas.

Europa es la región que se ha enfrentado, y continúa enfrentándose, a las mayores dificultades. La tensión entre inflación y crecimiento se ha intensificado y la reciente actuación de los gobiernos solo ha conseguido neutralizarla de manera parcial. Las presiones salariales comienzan a aumentar en Alemania, Francia, el Reino Unido y otros países europeos, lo que podría comenzar a preocupar a los bancos centrales y aumentar la probabilidad de una desaceleración leve, que podría convertirse en recesión en caso de deterioro del mercado laboral.

El proceso de recuperación de la economía china tras el covid ha llegado a su fin, lo que podría marcar el inicio de una contracción. Pensamos que el crecimiento futuro de la economía china podría ser inferior a la opinión de consenso.

Las medidas de estímulo puestas en marcha por el gobierno, entre las que destacan las aplicables al sector inmobiliario, no han sido tan eficaces como pretendían. La aparente recuperación del sector puede resultar engañosa, ya que el mercado de la vivienda mantiene su tendencia bajista y continúan registrándose unos bajos niveles de confianza y una ausencia de crecimiento de las rentas. Ante la falta de eficacia de los estímulos, lo más probable es que la economía china mantenga su tendencia de ralentización en 2024.

Al igual que ha ocurrido en otras muchas economías, las presiones inflacionistas han aumentado en Japón tras varios años de baja inflación o incluso deflación. El Banco de Japón ha tardado en comenzar a endurecer su política monetaria, pero ha flexibilizado su política de control de la curva de tipos para que los tipos a largo plazo puedan moverse en una banda más amplia. Aunque la inflación se mantiene en niveles elevados, la combinación de presiones salariales y crecimiento positivo de la economía mundial podría llevar a la entidad a intensificar el endurecimiento de su política monetaria.

Convicciones del grupo de inversión en renta fija

Las posiciones orientadas al aumento de la pendiente de la curva de tipos continúan siendo las preferidas por los gestores de renta fija para una serie de escenarios económicos y de tipos de interés. La inversión de la curva de tipos no suele prolongarse durante mucho tiempo, y la subida de los tipos de interés a largo plazo ha reducido el coste del carry para mantener las posiciones orientadas al aumento de la pendiente. Históricamente, la pendiente de la curva ha aumentado poco después de que la Reserva Federal haya puesto fin a las subidas de tipos y tiende a aumentar de manera significativa cuando el mercado anticipa un cambio de tendencia de la entidad hacia una orientación más expansiva.

Los gestores prefieren el crédito de grado de inversión a otros sectores de crédito. Aunque las valoraciones resultan razonables, también son atractivas en términos relativos. En nuestra opinión, la deuda corporativa de alto rendimiento y la deuda emergente se muestran más vulnerables a una posible ralentización de la actividad económica superior a la que espera el mercado.

Los bonos de titulización hipotecaria (MBS) emitidos por organismos gubernamentales ofrecen valoraciones atractivas en relación con los títulos del Tesoro estadounidense. También pensamos que dichas valoraciones resultan muy atractivas gracias a unos factores técnicos y fundamentales positivos. Los factores estacionales de la oferta parecen más favorables de cara al invierno, cuando la oferta suele ser menor, y ya han quedado atrás las presiones a las que se ha visto sometido el sector ante la liquidación de las hipotecas en los balances de los bancos en quiebra. Además, los factores de la demanda parecen más equilibrados gracias a las atractivas valoraciones del sector.