Los mercados descontaron la victoria de Trump

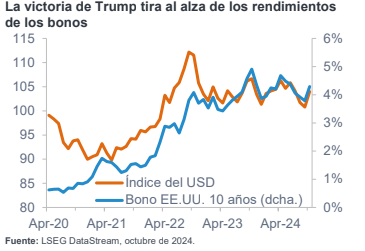

La gran noticia de octubre fue la subida de los rendimientos de los bonos de Tesoro de EE.UU., que registraron la mayor caída desde septiembre de 2022. La causa de esta debilidad fue la mayor probabilidad de victoria completa de los Republicanos en las elecciones, que se esperaba que agravase el déficit presupuestario y los aranceles, lo que en última instancia conduciría a una política más restrictiva de la Reserva Federal. También se publicaron algunos buenos datos que aumentaron la probabilidad de aterrizaje suave o ausencia de aterrizaje.

El relato bajista comprendía un sentimiento deprimido, valoraciones elevadas, escepticismo en torno a los estímulos de China, preocupaciones por la oferta de bonos del Tesoro de EE.UU., incertidumbre electoral y geopolítica, y dudas sobre la tendencia de crecimiento a largo plazo de la IA. Por el contrario, el relato alcista está formado por la estacionalidad positiva hasta finales de año, la reapertura de la ventana de recompras, la liquidación de las coberturas bajistas, la resistencia del impulso del consumo y la desaparición de la resaca electoral. El posicionamiento se considera que da impulso y, en este sentido, los commodity trading advisors (CTA) mantienen bajos niveles de exposición.

Descenso de las bolsas mundiales

Las bolsas bajaron: el S&P 500 rompió una racha de cinco subidas mensuales, mientras que el Nasdaq cayó por primera vez en tres meses. El índice Russell 2000 de valores de pequeña capitalización cerró por detrás del S&P 500. La renta variable europea sufrió su mayor caída mensual en más de un año debido a la preocupación por la ralentización del crecimiento económico interno, la debilidad de la demanda y las disputas comerciales con China, su principal socio. Los inversores estuvieron ocupados digiriendo los beneficios del tercer trimestre, en el que los bancos registraron la mayor sorpresa al alza y los primeros presupuestos del nuevo gobierno laborista del Reino Unido, que tiraron al alza de los rendimientos de los Gilts.

El índice MSCI Asia-Pacific se dejó un 4,6% en octubre, a reforzarse la hipótesis de un aterrizaje suave en EE.UU. La mayoría de los mercados emergentes asiáticos sufrieron salidas de capitales extranjeros y sus índices cedieron terreno, salvo Taiwán, que se benefició de unos resultados del tercer trimestre mejores de lo esperado gracias a la sólida demanda de IA.

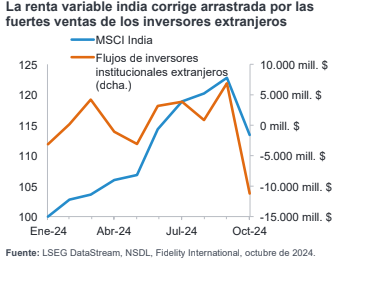

La falta de concreción sobre los estímulos de China y los niveles extremos de sobrecompra provocaron caídas en China y Hong Kong de casi el 6%. Corea recortó tipos 25 pb, pero los decepcionantes resultados de empresas como Samsung Electronics debilitaron aún más el mercado, convirtiéndolo en el peor de Asia este año. La renta variable india vivió una temporada de resultados floja, lo que provocó una corrección del 7,7% que puso fin a una racha alcista de 11 meses.

Prepararse para un tirón de finales de año

De cara al futuro, el partido republicano tiene la victoria completa tras tomar el control de la Casa Blanca, el Senado y la mayoría en la Cámara de Representantes. Los flujos de los mercados de futuros muestran que los inversores están comprando EE.UU. y Japón y vendiendo Europa y China. El camino más fácil es un amplio movimiento al alza de las bolsas a finales de año.

El índice del USD subió un 3,1%, el primer avance en cuatro meses. Se espera que continúe la fortaleza del dólar, lo que, en general, es negativo para las materias primas y la energía. Las políticas en torno a los aranceles se vigilarán de cerca y el dólar será el instrumento más sensible como indicador indirecto de la política arancelaria, que es un riesgo clave para Europa y China.

Sin embargo, las elecciones también aclaran el panorama y probablemente den impulso a la apuesta por la reflación. Las empresas que obtienen sus ingresos predominantemente en dólares y están expuestas al consumo, como las marcas de lujo, pueden ser las más beneficiadas por ahora. Los sectores aeroespacial y de defensa podrían verse impulsados por las previsiones de aumento del gasto en defensa en Europa. Sin embargo, con el tiempo, las preocupaciones en torno a la deuda y el déficit de EE.UU. pueden dejarse sentir cada vez más.

Un abanico de oportunidades en Asia menos Japón

China se hace notar

Cuando China presentó su potente plan de estímulos en septiembre, los inversores mundiales no pudieron evitar sentirse atraídos de nuevo por las acciones chinas, que se habían hundido hasta valoraciones extremadamente bajas debido al profundo bache económico y a las dudas sobre el atractivo del país como destino para la inversión. Su repunte bursátil fue un nuevo recordatorio de la dificultad de predecir los puntos de inflexión de los mercados.

Siempre hemos sostenido que China es un universo de inversión atractivo. Con sus 18 billones de dólares, la economía china es la segunda mayor del mundo y tiene un tamaño similar al de toda la UE, pese a estar atravesando una desaceleración. La magnitud de los estímulos de China indica que el gobierno está prestando mucha atención a las dificultades internas. La confrontación estratégica chino estadounidense es una realidad a la hora de hacer negocios pero, aun así, existen abundantes recursos humanos altamente cualificados para seguir impulsando la innovación en China en un amplio conjunto de sectores. En un mercado tan grande y diverso, el análisis sobre el terreno para generar información en tiempo real es crucial y puede recompensar a los inversores diligentes a largo plazo.

Un vistazo a la India y Taiwán

La India y Taiwán han sido los mercados favoritos de los inversores en lo que llevamos de 2024, dado el fuerte potencial de demanda interna de la India y la exposición de Taiwán a las promesas de la IA. Por consiguiente, las primas de valoración han aumentado, lo que subraya la necesidad de evaluar las tesis de inversión y los fundamentales específicos de los valores. Creemos que el sector financiero indio, por ejemplo, alberga algunas de las mejores entidades de crédito de Asia, con atractivos perfiles de crecimiento de los beneficios que, además, cotizan con importantes descuentos históricos.

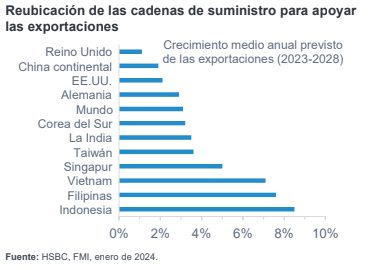

ASEAN, una región poco analizada; Corea, un valor en alza

Con sus más de 600 millones de habitantes y una dinámica favorable en la población en edad de trabajar, ASEAN es una región escasamente analizada y vibrante. La deslocalización de las cadenas de suministro en el marco de las estrategias “China más uno” beneficia a las economías de ASEAN por una serie de razones, como un contexto político razonablemente estable, un suministro constante de mano de obra, asociaciones duraderas tanto con China como con EE.UU. y la proximidad física a China, que facilita las transferencias de tecnología. ASEAN está pasando rápidamente de ser un centro de fabricación de bajo coste a un destino preferente para la creación de nueva oferta.

Es probable que la inversión extranjera directa en ASEAN para apoyar esta creación de capacidad siga siendo positiva durante la próxima década, y la creciente clase media de ASEAN sostiene tanto un aumento como una mejora de la demanda de consumo.

El programa Corporate Value-up de Corea del Sur, diseñado para impulsar el valor para el accionista, ha suscitado atención. Aunque las mentalidades empresariales tardan en cambiar, nuestros diálogos con las empresas indican que la iniciativa está cobrando impulso. Sin embargo, el programa es un coadyuvante, no un sustituto de una sólida tesis de inversión en un valor.

La exposición al crecimiento estructural en Asia es accesible para el inversor disciplinado, pero no está al alcance de la mano; se requiere un análisis en profundidad para encontrar ganadores a largo plazo. Lo mejor para los inversores es mirar más allá del sentimiento unidireccional del mercado. Lo importante es que los inversores se ciñan a procesos de inversión contrastados y rigurosos sustentados por un análisis fundamental profundo y sobre el terreno. A largo plazo, los movimientos de las cotizaciones siguen las tendencias de los beneficios y descubrir un crecimiento duradero de éstos, junto con una disciplina de valoración, favorece la creación de valor a largo plazo.

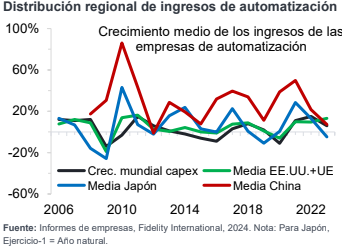

El punto bajo del ciclo en la automatización ofrece oportunidades

La automatización se acerca a un mínimo cíclico

A pesar de sus credenciales de crecimiento a largo plazo, las empresas de automatización no son inmunes a los patrones generales de inversión en inmovilizado a lo largo de los ciclos. Las condiciones macroeconómicas son el motor clave de los ciclos de automatización, dado que la demanda mundial de la industria se reparte uniformemente entre numerosos mercados finales y regionales; ningún mercado final representa una cuota de más del 10% y la demanda se divide entre EMEA (40%), APAC (35%) y América (25%).

El sector mundial de la automatización se encuentra actualmente en una fase descendente, pero excepcionalmente esta se caracteriza por factores tanto de oferta como de demanda; se observan presiones en forma de reducción de existencias tras la escasez de la cadena de suministro en 2021-2022 y una incipiente debilidad de la demanda en múltiples mercados finales. Aunque existen indicios de que las presiones relacionadas con la cadena de suministro han remitido, persiste la debilidad de la demanda, sobre todo en los sectores del automóvil, la energía solar, la electrónica y los semiconductores.

En cada una de las fases de expansión posteriores a los tres ciclos bajistas del sector de la automatización desde la crisis financiera mundial de 2008, la magnitud y duración del crecimiento de los beneficios ha superado las previsiones de consenso. Los ciclos de máximo a mínimo suelen durar cuatro años, divididos en 18 meses de contracción y 30 meses de expansión, lo que ofrece oportunidades a los inversores cuando el ciclo toca fondo. Creemos que es probable que se toque fondo en el primer semestre de 2025. Los indicadores adelantados siguen mejorando, como el crecimiento secuencial de los pedidos y la relación pedidos-ventas, lo que indica un repunte en 2025 y una vuelta al crecimiento que se acelerará a medio plazo, lo que ofrece a los inversores un buen punto de entrada.

Potentes motores estructurales

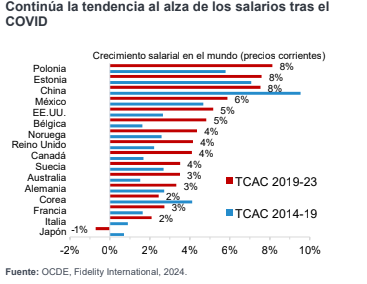

También se observan atractivas tendencias de crecimiento estructural a largo plazo en el sector. El crecimiento de las clases medias, el aumento de los salarios y la baja penetración de la automatización son factores que impulsan la demanda en todo el mundo. La creciente clase media requiere nuevas capacidades de fabricación para satisfacer la demanda de consumo. Los salarios siguen subiendo en todo el mundo después de la crisis del COVID, a pesar de las expectativas de que el aumento de la población activa pasará a ser negativo en las principales economías desarrolladas y de que la productividad laboral se desacelerará en la próxima década. La penetración de la automatización en muchas industrias es baja y una industria clave como es la automoción encierra un gran potencial de equiparación.

A escala regional, EE.UU. se beneficia de la repatriación industrial a medida que las cadenas de suministro se alejan de Asia, a tenor de los incentivos por valor de más de 1 billón de dólares a través de las leyes IRA, IIJA y CHIPS. Se han anunciado megaproyectos multimillonarios en 2022-2023 en semiconductores, baterías para vehículos eléctricos, energías renovables, ciencias biológicas, alimentación y bebidas, y comercio electrónico. En China, las ayudas públicas impulsan la demanda de sustitución de equipos en camiones, vehículos de pasajeros, nuevas energías, vehículos eléctricos, maquinaria y otros sectores industriales. Los principales líderes de la automatización en Japón y Europa pueden cosechar los frutos del aumento de las exportaciones tanto a EE.UU. como a China.

A más largo plazo, la proliferación de robots en las fábricas tradicionales debería seguir creciendo rápidamente gracias a una penetración cada vez mayor, nuevas aplicaciones en nuevas industrias y una mejora de los beneficios por la disminución de los costes. El total de envíos de robots de Europa y América representa solo el 20% y el 15% de los de Asia, respectivamente, y, al mismo tiempo, la proporción de menos de 200 robots por cada 10.000 empleados en el sector manufacturero de China es solo la mitad de la de Alemania y Japón, lo que indica la magnitud del crecimiento potencial de la robotización a escala mundial.

La combinación del inminente giro al alza cíclico, el aumento de la capacidad de fabricación respaldado por los gobiernos y las mayores tasas de adopción de la robótica convierten a la industria de la automatización en un atractivo foco de crecimiento a largo plazo.

Repaso del mercado EE.UU.

La renta variable cae al moderarse las previsiones de recortes de tipos

La renta variable estadounidense descendió en octubre y el S&P 500 registró su primera pérdida mensual en seis meses. Los inversores rebajaron las expectativas de recortes de los tipos de interés tras la resistencia de los datos económicos y la incertidumbre en torno a las políticas gubernamentales a raíz de las elecciones estadounidenses.

Los resultados dispares del tercer trimestre provocaron la caída de los principales índices bursátiles. Sin embargo, la economía volvió a emitir señales de fortaleza y el PIB creció a una saludable tasa anual del 2,8% en el tercer trimestre, apoyado por un sólido gasto público y de consumo.

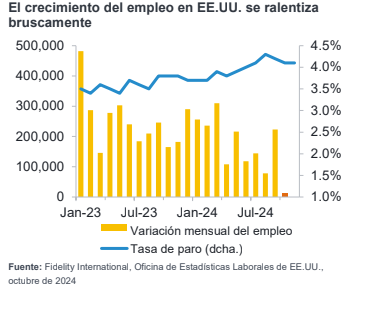

Los inversores siguen atentos a las tendencias del mercado laboral y a la dinámica de la inflación, ya que estas evoluciones siguen guiando las decisiones de política monetaria de la Reserva Federal estadounidense.

Los datos económicos dan muestras de resistencia

La inflación fue ligeramente superior a lo previsto y el IPC se situó en el 2,4% interanual hasta septiembre, por encima del 2,3% esperado. El índice PCE bajó hasta el 2,1% anualizado en septiembre, frente al 2,3% de agosto.

Los datos de empleo de septiembre fueron mejores de lo previsto y dejaron revisiones al alza de los meses anteriores. Las cifras superaron las estimaciones en más de 100.000 personas y propiciaron un descenso del desempleo hasta el 4,1%. Por el contrario, el empleo no agrícola de octubre quedó muy por debajo de lo esperado con un crecimiento de solo 12.000 puestos de trabajo, aunque en los datos influyeron las huelgas de Boeing y los huracanes.

Con una lectura de 48,5, el PMI del sector manufacturero de EE.UU. se mantuvo en territorio de contracción en octubre. Se adujo que la incertidumbre ante las elecciones presidenciales era la principal razón de que los nuevos pedidos siguieran cayendo, pero el ritmo de descenso se suavizó.

Europa

Las flojas perspectivas lastran las bolsas

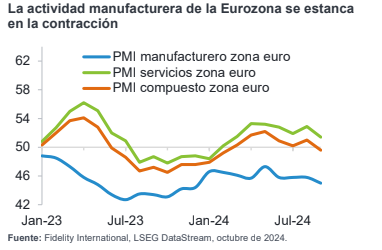

La renta variable europea cayó en octubre ante la preocupación derivada de las perspectivas poco halagüeñas en torno al crecimiento mundial. Como se esperaba, el BCE recortó sus tres tipos de interés oficiales 25 puntos básicos, tras tomar decisiones similares en septiembre y junio. Este hecho pone de relieve la debilidad de la dinámica económica en Europa, especialmente en el sector manufacturero.

Preocupa un repunte de la inflación, después de que las estimaciones preliminares mostraran que la inflación anual de la zona euro subió más de lo esperado en octubre, hasta el 2,0%, lo que podría afectar a los futuros recortes de tipos del BCE.

El sector manufacturero sigue contrayéndose

Según las estimaciones preliminares, el PIB de la zona euro aumentó un 0,4% trimestral, superando el 0,2% previsto. Sin embargo, los riesgos de que la administración Trump imponga nuevos aranceles comerciales en EE.UU., la escalada de las tensiones comerciales con China y los resultados dispares del tercer trimestre contribuyeron a debilitar el sentimiento. El ánimo siguió siendo frágil en vísperas de la presentación de los presupuestos de otoño en el Reino Unido, donde el Gobierno anunció un aumento del gasto, los impuestos y los costes de endeudamiento.

La actividad empresarial de la zona euro descendió por segundo mes consecutivo y dejó el PMI compuesto en 49,7 puntos. El ritmo de expansión del sector servicios se moderó hasta su nivel más bajo en ocho meses, mientras que el sector manufacturero siguió de capa caída. El empleo se contrajo al ritmo más rápido registrado desde finales de 2020.

Mercados emergentes

Las acciones de los mercados emergentes bajan por la revalorización del dólar

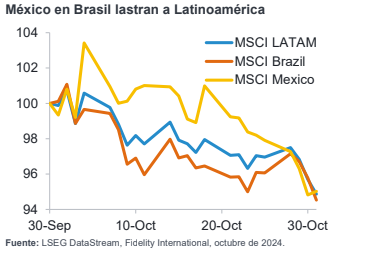

Los mercados emergentes retrocedieron en octubre y cerraron por detrás de los mercados desarrollados. Los inversores tuvieron que lidiar con una elevada volatilidad ante la revalorización del dólar estadounidense, al tiempo que surgieron dudas sobre la eficacia de la política de estímulos de China, anunciada a finales de septiembre. La incertidumbre política en torno a las elecciones estadounidenses también lastró el sentimiento.

Latinoamérica y los países emergentes de Asia registraron las caídas más abultadas, seguidos de los países emergentes de Europa, Oriente Medio y África. En Latinoamérica, el sentimiento del mercado se vio lastrado por sus plazas más importantes (Brasil y México), debido a la debilidad de sus monedas frente al dólar estadounidense.

Taiwán desafía la tendencia y cierra al alza

En EMEA, Arabia Saudí y Sudáfrica registraron rentabilidades negativas, pero superaron al índice regional. En la región de Asia emergente, la mayoría de los mercados cayeron, salvo Taiwán. La renta variable china sufrió a causa de la mayor cautela en torno a sus medidas de estímulo.

Las acciones indias registraron salidas de capitales extranjeros, mientras que los mercados también experimentaron recogidas de beneficios tras un periodo de buen comportamiento. Todos los sectores, salvo el de TI, cerraron a la baja, situándose en cabeza las pérdidas registradas por consumo básico, servicios de comunicación y energía. Las acciones de crecimiento batieron a las que cotizan con descuento y las de calidad.

Los precios de los metales industriales cayeron en octubre, pero los metales preciosos subieron porque los inversores buscaron opciones seguras como cobertura ante las elecciones estadounidenses. Los precios del crudo Brent experimentaron cierta recuperación.

Asia-Pacífico menos Japón

Las pérdidas en China y la India arrastran a la región

Asia-Pacífico menos Japón cedió terreno en octubre, ya que los mercados chino y hongkonés revirtieron parte de las ganancias de septiembre ante la preocupación por la eficacia de los planes de estímulos de China. Los inversores de China y Hong Kong materializaron las ganancias al no cumplirse las expectativas de más medidas de apoyo.

La fuerte caída de la renta variable india acentuó las pérdidas. Las salidas mensuales de capitales de los inversores institucionales extranjeros fueron las más elevadas de este año, ya que los inversores están preocupados por las elevadas valoraciones y las débiles perspectivas de beneficios.

Los índices regionales también sufrieron los efectos negativos de los tipos de cambio, ya que el dólar estadounidense se revalorizó frente a las divisas asiáticas. La solidez de los datos económicos estadounidenses hizo que los inversores rebajaran las expectativas de recortes de tipos por parte de la Reserva Federal, lo que favoreció al dólar.

Suerte dispar para los índices tecnológicos

La renta variable surcoreana siguió desacelerándose debido a las ventas netas de los inversores extranjeros. Además, las rentabilidades se vieron lastradas por los decepcionantes resultados del gigante Samsung Electronics. Por el contrario, la renta variable taiwanesa ganó al beneficiarse su sector tecnológico de un repunte de la demanda de tecnologías de IA, alimentado por los importantes avances de los mercados estadounidenses, sobre todo de Nvidia. A resultas de lo anterior, varios pesos pesados del índice, como TSMC, experimentaron grandes ganancias a medida que los inversores descontaban el crecimiento impulsado por la IA.

En ASEAN, aparte de Tailandia, los mercados de Singapur, Indonesia, Filipinas y Malasia cayeron en moneda nacional. Sin embargo, Malasia está resurgiendo a partir de un conjunto diverso de áreas como la industria manufacturera, la construcción y los servicios, ya que se beneficia de las inversiones en el marco de las estrategias “China más uno”.

Temáticas

Trump, los aranceles y la tecnología

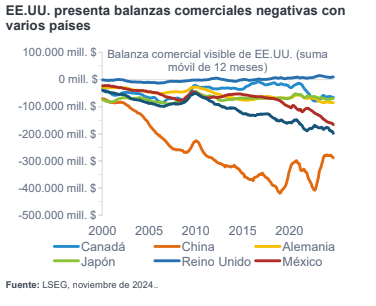

La victoria de Trump en las elecciones presidenciales de EE.UU. está centrando la atención de los inversores en los aranceles y en la perspectiva de que se reactiven las tensiones comerciales con China, dado que se ha planteado un arancel del 60% sobre los productos chinos y del 10% sobre el resto de bienes no importados de este país. Puesto que los valores tecnológicos siguen situándose a la cabeza del mercado, el impacto de los aranceles sobre los productos tecnológicos asiáticos es importante.

En conjunto, las consecuencias podrían ser sorprendentemente limitadas desde una perspectiva fundamental. Eso se debe a los esfuerzos realizados por las empresas de hardware, que han diversificado la producción fuera de China, y a las posibles exenciones para las empresas dispuestas a construir instalaciones de producción en EE.UU.

Los aranceles podrían repercutirse en los precios

Dada la demanda de IA, los proveedores estadounidenses de servicios en la nube se limitan en su mayor parte a aceptar los precios de los servidores y los equipos para redes, lo que significa que los aranceles pueden repercutirse con relativa facilidad en forma de precios más altos. No ocurre lo mismo con los fabricantes de hardware de consumo (PC, tabletas, teléfonos inteligentes, etc.), ya que su demanda es más sensible al precio.

Apple puede ser una de las empresas afectadas más destacadas debido a la importancia que siguen teniendo sus instalaciones de producción en China, aunque es posible que puedan negociar exenciones basándose en el hecho de que está desarrollando nuevas cadenas de suministro.

En un plano más general, el sentimiento a corto plazo sobre la cuestión de los aranceles puede ser una mala guía para los movimientos del mercado a largo plazo. El peso mexicano, el mercado de bonos y el mercado de renta variable terminaron registrando un buen comportamiento durante la primera presidencia de Trump tras las renegociaciones del Tratado de Libre Comercio de América del Norte (NAFTA) en 2017. No hay que descartar que esta vez ocurra lo mismo en las negociaciones entre EE. UU. y China, y entre EE.UU. y otros países.