¿ES TAN FAVORABLE EL PROGRAMA DE TRUMP?

Aunque muchos aspectos del programa de Donald Trump son positivos para la economía y los beneficios empresariales -según las estimaciones, bajar el impuesto de sociedades del 21% al 15% aumentaría los beneficios de las empresas estadounidenses en casi un 5%-, otros también pueden tener efectos negativos:

La deportación de inmigrantes ilegales. Utilizando hipótesis muy conservadoras, el impacto negativo sobre el crecimiento se estima entre el 0,1% y el 0,4% del PIB en el primer año, según Brookings, sobre la base de los niveles establecidos en la promesa electoral. El impacto acumulado ascendería al 2,9% - 19,6% del PIB a lo largo de 4 años en un escenario de crecimiento medio según el Instituto Peterson. Estas estimaciones dependen de múltiples suposiciones y de la pertinencia de los modelos utilizados. Sin embargo, la conclusión clave aquí es que no pueden pasarse por alto las repercusiones de una política de este tipo.

La imposición de aranceles a las importaciones mermaría claramente el crecimiento económico de Estados Unidos. También en este caso, las repercusiones dependen de los supuestos elegidos (10% o 20% para todos los países en algunas afirmaciones, 60% para China...), de los modelos y de la posible reciprocidad de los socios comerciales al responder a unos aranceles más elevados. La Tax Foundation ha facilitado sus propias estimaciones, así como un resumen de otras fuentes.

El FMI prevé un impacto en recesión de entre el 0,4 y el 0,6% en el PIB si los aranceles aumentan un 10%. Cuando Trump impuso los aranceles en 2018, el planteamiento de la Fed fue considerar que ante el efecto inflacionista a corto plazo y una recesión, podía permitirse prestar más atención al segundo mientras las previsiones de inflación se mantuvieran estables y que los márgenes de subida de impuestos siguieran siendo moderados, como lo eran en ese momento. Sin embargo, la situación en 2025 es muy diferente a la de 2018 y la Fed aún no puede afirmar que ha ganado la batalla contra la inflación. Dividida entre el riesgo de alimentar las tensiones en el mercado laboral por la deportación de inmigrantes y la incertidumbre sobre los aranceles, parece probable que la normalización de la política monetaria de la Fed sea más bien tímida... ¡si acaso porque no quiere tener que volver a subir los tipos!

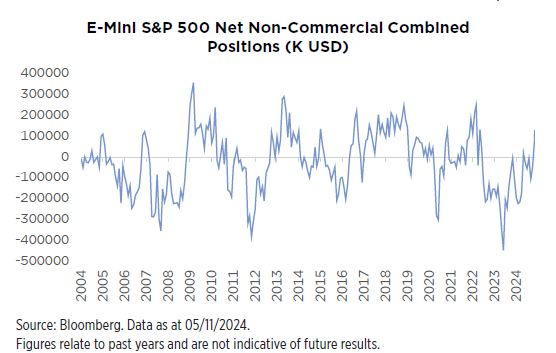

Los datos de posicionamiento de las carteras sugieren que el «Trump trade» ya está muy presente en las carteras de los inversores y que la «euforia» que se apoderó del mercado bursátil estadounidense debería llegar pronto a su fin.

En general, después de este movimiento del mercado que resultó coherente con el escenario de una barrida roja republicana, la agenda elegida por la nueva administración determinará el futuro impacto en el mercado de un programa político que pretende ser radical y transformador.

EUROPA: ¿SE HA EXAGERADO EL PESIMISMO?

No cabe duda de que la elección de Donald Trump y las amenazas de aranceles (posiblemente amplificadas para la industria automovilística) han exacerbado el escepticismo de los inversores hacia Europa, también en un momento en que Alemania y Francia atraviesan grandes dificultades, aunque por motivos diferentes. Sin embargo, no olvidemos que las empresas europeas con una base de costes en EE.UU. se beneficiarán del tipo más bajo del impuesto de sociedades. Según las estimaciones de Morgan Stanley, mientras que el 26% de las ventas generadas por las empresas del MSCI Europe están expuestas a EE.UU., el porcentaje de exportaciones -amenazado por los aranceles- es sólo del 6,2%.

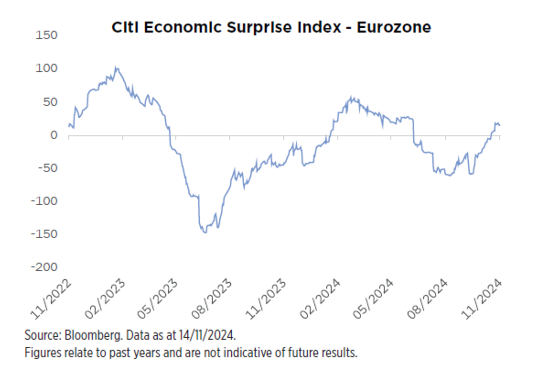

La renta variable europea cotiza ahora con un descuento récord en relación con sus homólogas estadounidenses y, sin embargo, Europa no está en crisis. También hemos observado que el índice de sorpresa económica ha tendido a recuperarse un poco en las últimas semanas.

En Alemania, el probable cambio de gobierno podría traer noticias más favorables en el frente fiscal. El líder de la Unión Demócrata Cristiana (CDU), Friedrich Merz, se ha mostrado recientemente abierto a reformar las estrictas normas que rigen los déficits presupuestarios - el freno de la deuda - a condición de que los nuevos gastos se destinen a financiar programas de inversión. Alemania dispone de todas las palancas fiscales que necesita para repuntar y, aunque la voluntad política no se ha expresado claramente hasta ahora, las líneas están cambiando. Este será un factor importante que habrá que vigilar en las próximas semanas.

POLÍTICA DE INVERSIÓN

Con el «Trump trade» claramente más cerca del final que del principio y un probable exceso de fatalidad y pesimismo en Europa, creemos que ya es demasiado tarde para sobreponderar estratégicamente la renta variable estadounidense frente a la europea. Sin embargo, sí aumentamos nuestra exposición a la renta variable estadounidense inmediatamente después deelección de Trump, aunque se trató de un movimiento muy táctico. Esta operación se vio compensada por la reducción de nuestra exposición a la renta variable emergente, excluida China. De hecho, las amenazas de aranceles y la menor visibilidad del ciclo de recortes de tipos están poniendo en peligro las perspectivas de crecimiento en el espacio emergente y creando más inestabilidad para sus divisas.

EN RESUMEN

Con el «Trump trade» claramente más cerca del final que del principio y un probable exceso de pesimismo en Europa, creemos que ya es demasiado tarde para sobreponderar estratégicamente la renta variable estadounidense frente a la europea.

No obstante, aumentamos tácticamente nuestra exposición a la renta variable estadounidense tras la elección de Donald Trump.

Nuestra exposición a la renta variable emergente excluyendo a China, se ha reducido debido a las amenazas de aranceles y a la menor visibilidad del ciclo de recortes de tipos.