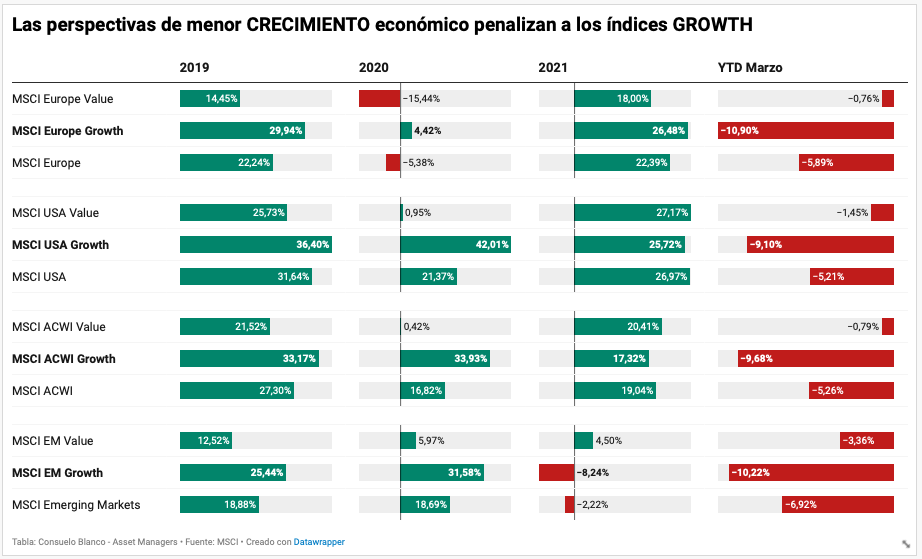

Las jornadas bursátiles han sido un sube y baja, pero la del martes fue particularmente dura para los valores de crecimiento y para la tecnología. El Nasdaq Composite cayó 4%, cerrando en su nivel más bajo desde diciembre de 2020, y cayendo en torno al 20% en lo que va del 2022, aunque en la jornada del miércoles recuperó marginalmente 0,43%. Por su parte, el índice Russell 2000, de pequeña capitalización también está en una situación de desolación, habiendo perdido 3,3% en martes, extendiendo su caída en torno al -16% en lo que va del año, alcanzando mínimos de 18 meses.

Los inversores se enfrentan a nuevos retos, que incluyen las implicaciones de la invasión de Ucrania por parte de Rusia, fuertes presiones inflacionarias, medidas restrictivas por parte de algunos Bancos Centrales, en especial la Reserva Federal de los EE.UU., lo que se podría traducir en menores tasas de crecimiento a nivel global, y el miedo latente a una recesión. Las Big Tech han caído doble digito desde máximos, con Netflix cotizando dos tercios menos que a finales del año pasado. Sin embargo, el impacto en el sentimiento inversor es posiblemente aún mayor, ya que, si las empresas todo poderosas no logran cumplir con las expectativas en el entorno actual, ¿cómo lo harán el resto de las empresas y principalmente las pequeñas compañías?

A espera de conocer los datos de PIB del primer trimestre, sobre el que se esperar una fuerte desaceleración en EE.UU., a un crecimiento de 0% vs 6,9% del 4T, es altamente probable que veamos nuevos movimientos a la baja de los mercados. Sin embargo, como apunta Dr. David Kelly - Chief Strategist en JPMorgan, el PIB por el lado de la demanda se podría ver un aumento muy sólido del 4,7% apoyado en mayor gasto real del consumidor, impulsado por ganancias en ocio, entretenimiento y viajes a medida al desvanecerse los efectos de la pandemia. También es de esperar un aumento en el gasto en inversión fija, ya que las empresas aprovecharon las bajas tasas de interés y las fuertes ganancias.

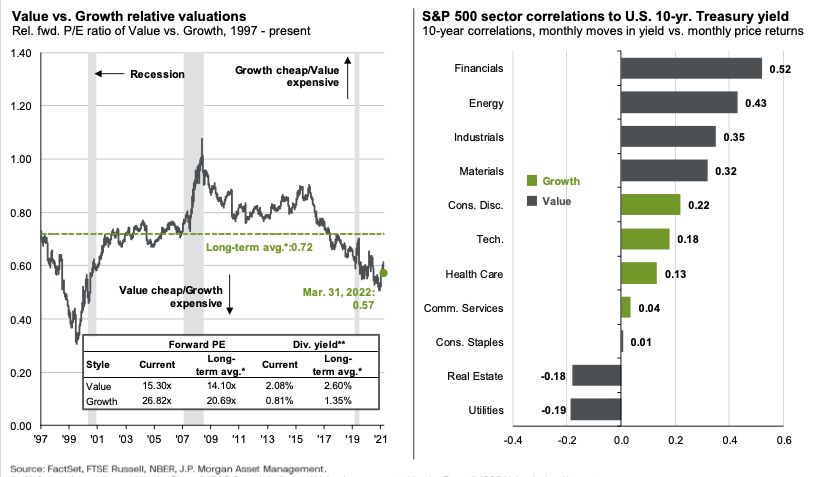

Pero también cabe considerar las valoraciones. Fuimos testigos del fuerte incremento en la valoración de aquellos sectores considerados growth tras la pandemia, valoraciones que si ya era difícil justificarlas el año pasado, bajo el escenario actual es difícil encontrar razones a favor. Los valores de crecimiento de mediana y alta capitalización bursátil se encuentran cotizando por encima de las 27x, mientras que su promedio de 20 años es en torno a 19x, mientras que las de pequeña capitalización están cercanas a 40x cuando el promedio de largo plazo es de 35x, con lo que el premio va desde un 14% hasta un 144%. Mientras que el value cotiza a 15x las medianas y grandes vs casi 14x a largo plazo, mientras que las pequeñas están a descuento, cotizando a 14x vs. 17x el promedio de 20 años. Con ello, el value sigue estando relativamente más atractivo frente al growth, situándose por debajo de la media móvil de largo plazo. Y por otro lado vemos aquellos sectores del S&P 500 con mayor correlación al bono americano a 10 años, donde el sector financiero y energía muestran mayor correlación.

¿Y los fondos growth se comportan igual?

Vayamos por parte. Tomando en consideración los datos de Morningstar, observamos una fuerte dispersión de rentabilidades en las tres categorías de RV Gran Capitalización Europa/USA/Global. Sin embargo, las categorías Global y USA muestran caídas superiores a la categoría Europa, con rentabilidades que en las colas de una curva normal van desde una caída algo superior al 40% y en la otra cola hay algunos fondos con caídas menores al 4% e incluso alguno en positivo hasta el +5,7%. Mientras que en Europa las caídas son casí un 50% menores, yendo desde el -27% hasta casi el -5%.

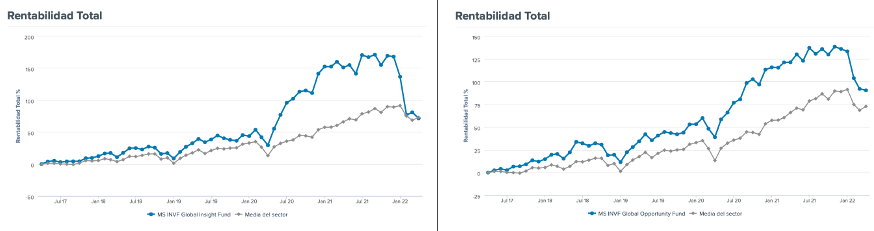

- Yendo de lo más general a lo particular, en la categoría RV Global Growth gran capitalización, hay dos fondos de la misma gestora que ocupan las posiciones con las mayores caídas en lo que va del año. Son los fondos Morgan Stanley Global Insight y el MS Global Opportunity, que caen 43,45% y 33,65% respectivamente. A un año el fondo Insight se posiciona en la última posición del ranking por rentabilidad, mientras que a tres años y con una rentabilidad del 29,4% se mantiene en el cuarto cuartil, y a 5 años ganado 71,4% mejora hasta el tercer cuartil. En cuanto al fondo Global Opportunity, con una rentabilidad del -13,9% ocupa el lugar 146 de 150 fondos de su categoría, a 3 años sube el 41,7% y se posiciona en tercer cuartil y a 5 años 41,7% se ubica en cuarto cuartil, aunque a 5 años está en primer cuartil con una rentabilidad del 90,4%.

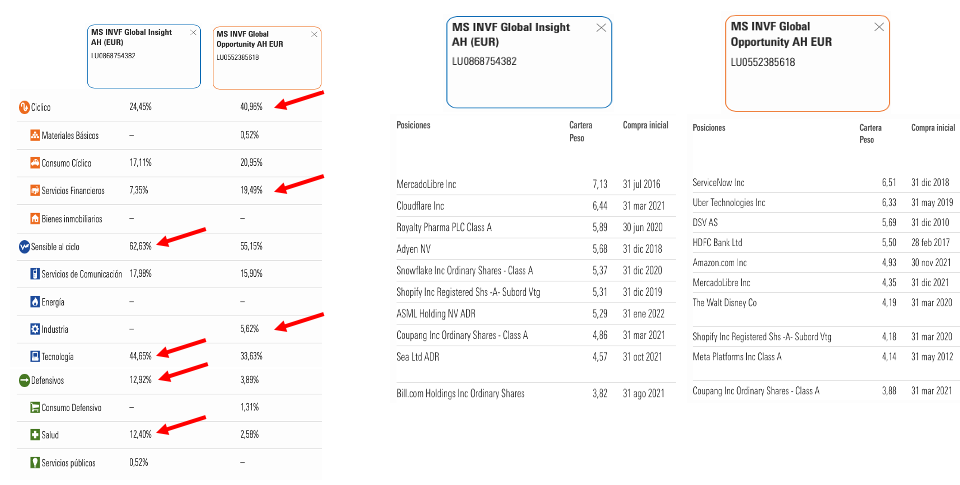

Entre las principales diferencias entre ellos es la volatilidad a 3 años, con el Insight del 60,7%, y el Opportunity del 20%. La exposición de ambos fondos es superior al 95%, con una liquidez en torno al 4%. Otra diferencia se observa en cuanto a las exposiciones geográficas, con el primero invertido en Latinoamérica con casi 6 pp más que el segundo, casi 4 pp más en Reino Unido y más de 10 pp en Asia desarrollad. Mientras que Opportunity tiene mayor exposición a Europa desarrollada (12,2% vs 7,9%), exposición a Asia emergente y Japón (cuando el primero no tiene).

Ambas son carteras altamente concentradas, con 39 y 42 posiciones respectivamente, y rotación menor al 50%. Por sectores, Global Opportunity tiene mayor exposición al sector cíclico, sobre todo sector financiero, cuando el Insight tiene mayor peso en defensivo y sensible al ciclo. Entre sus mayores posiciones, solamente se repite MercadoLibre (empresa de comercio electrónico líder en Latinoamérica).

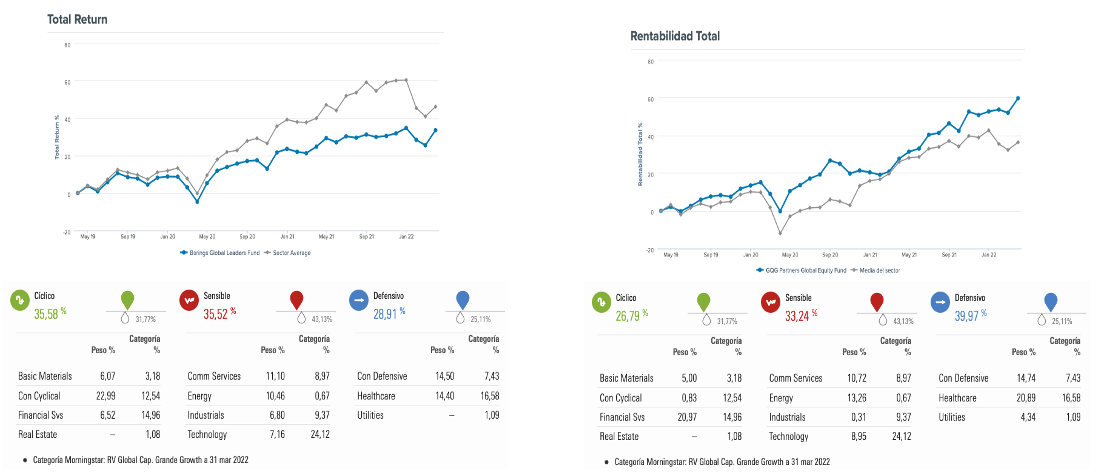

Las honrosas excepciones son para los fondos Barings Global Leaders y GQG Partners Global Equity, con caída en el año de tan solo del -3,14% mientras que el GQG gana 5,26%. El fondo de GQG tiene menor track record que el de Barings, aunque mayor volumen de activos, rondando los 1.300 millones de euros, cuando el de Barings es de 53 millones. Cabe destacar que la volatilidad de ambos fondos es en torno al 13% y ambos mantienen una liquidez del 4%. A diferencia de los fondos de MS, concentran mayor peso en sectores defensivos (28,9% y 40%), sobre todo a consumo defensivo y sector salud. Mientras que el GQG tiene mayor exposicion a Latinoamérica que el de Barings, éste último tiene el doble de exposición a Asia, y también mayor exposición a Reino Unido.

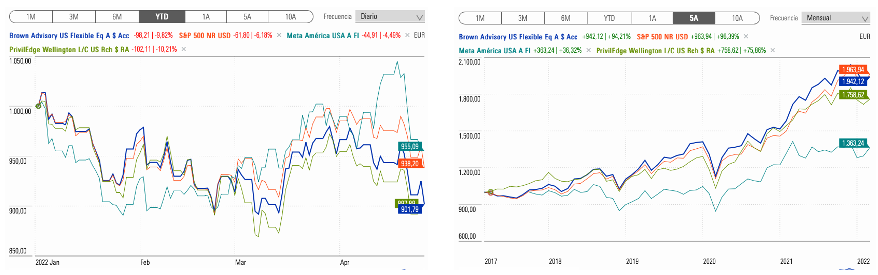

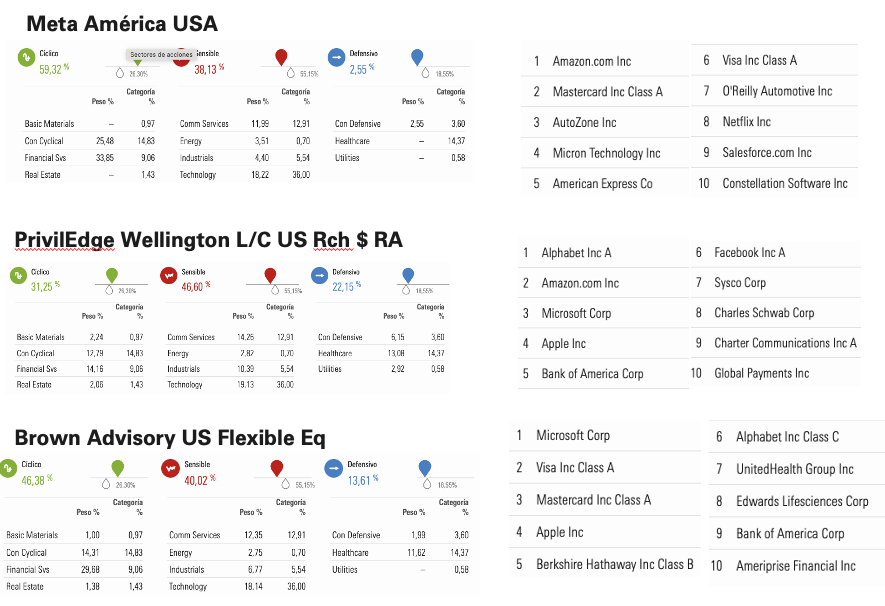

- En cuanto a RV USA Gran Cap. Growth, vemos una diferencia entre el fondo que más y menos cae en 2022 de casi 40 pp. Entre las excepciones está un fondo de una gestora española, Meta América USA, con unos activos de 1,32 millones de euros, unos castos corrientes de 1,65%, riesgo medio según Morningstar. A pesar de reportar una rentabilidad en el año negativa de -4,49%, es el fondo que mejor lo hace entre las excepciones. Sin embargo, a largo plazo es el que se queda más rezagado de los tres. Los otros dos fondos son PrivilEdge Wellington US Large Cap US Research (dos estrellas Morningstar y 605,15 milloes de dólares de patrimonio) y Brown Advisory US Flexible Eq. con 610 millones de dólares de patrimonio con dos estrellas Morningstar. La similitud entre ellos en de una volatilidad en torno al 17%.

En cuanto a asignación sectorial, el fondo Meta es el que tiene mayor peso al sector cíclico (59,32%), en especial sector financiero, seguido por el de Brown con 46,4% y también fuerte peso en financieras. Sin embargo, el fondo de Meta se distingue por tener la menor asignación a sectores defensivos (solo 2,6%) mientras que Priviledge y Brown tiene 22% y 13% respectivamente. Los tres tienen poco peso en energía, pero casi 20% en tecnología. En cuanto a las principales posiciones de las carteras vemos a Netflix en la cartera de Meta, aunque curiosamente vemos tambén exposición a Berkshire Hathaway en la cartera de Brown. Priviledge y Brown tienen algunas posiciones en común como Alphabet y Apple, mientras que Meta comparte posición en Amazon con Priviledge y también Visa con Brown.

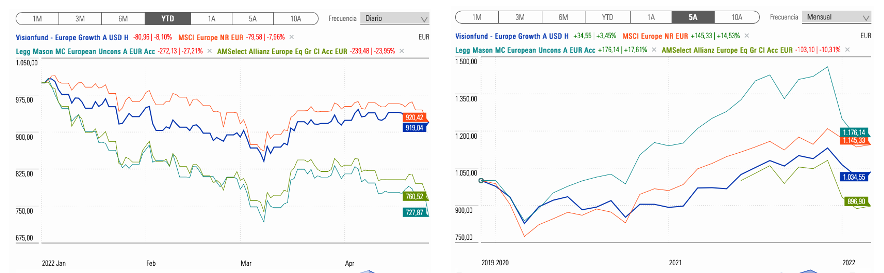

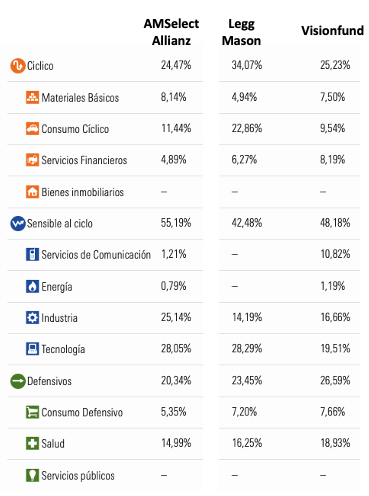

- Y por último, para mantener la atención de los lectores vamos por los fondos growth europeos. Como ya comentamos, aquí las caídas han sido (hasta ahora) menos profundas y no hay tanta dispersion como los anteriores, yendo desde el -27,21% de AMSelect Allianz Europe Growth (fondo sin mucho track record) o el -23,6% para el fondo Legg Mason Martin Currie European Unconstrained, al -13,93% del Visionfund Europe Growth, los tres fondos con fuerte sesgo growth y una volatilidad menor al 20%. A largo plazo el fondo de Legg Mason es el que lo hace mejor:

Características comunes es el alto peso en sectores sensibles al ciclo (entre 42% de Legg Mason a 55% de AMSelect Allianz). Sin embargo, también muestran exposición a sectores defensivos (mayor al 20%), principalmente sector salud, menor exposición que los anteriores a sector financiero, pero también alto en tecnología e industrial. El fondo Visionfund muestra menor exposición a consumo cíclico, mayor peso a financiero, alto peso a servicios de comunicación, un poco en energía. Entre las principales posiciones de Visionfund son Amazon, Alphabet, Ares Management, Visam Adobe, entre otras.

Esta nota es sobre los mercados y fondos, que incluye información y opinión, pero no asesoramiento ni recomendación. Cada inversor debe realizar su propio análisis y/o contratar con terceros el asesoramiento financiero profesional que crea conveniente.