Los ETF de renta fija vuelven a ser una parte crucial de la cartera de cualquier inversor en multiactivos tras una década de capa caída. De acuerdo con los datos de Morningstar, los ETF de renta fija en Europa registraron entradas récord en el primer semestre, tras años de infraponderación en las carteras de los inversores.

Los flujos hacia ETF UCITS de renta fija alcanzaron los 31.000 millones de euros en los seis primeros meses del año, por encima del récord anterior de 30.600 millones de euros en 2019, con un total de activos bajo gestión (AUM) que alcanzó los 348.000 millones de euros.

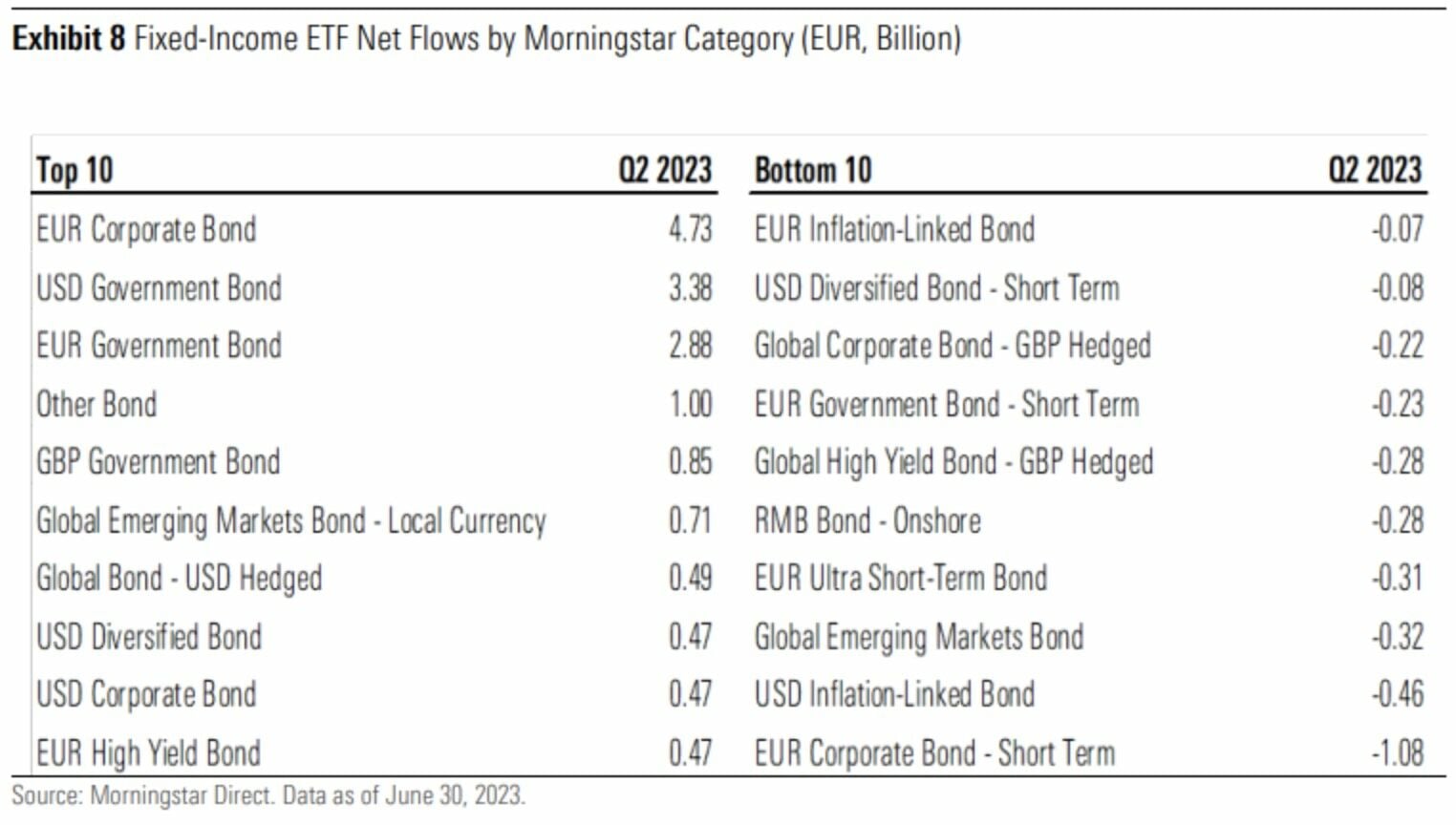

En particular, los ETF de bonos corporativos en euros registraron la mayor demanda, con entradas de 4.700 millones de euros en el segundo trimestre, mientras que los inversores volcaron un total combinado de 6.200 millones de euros en ETF de deuda pública estadounidense y en euros.

"El aumento de los tipos de interés ha cambiado las reglas del juego", afirma José García Zárate, director asociado de estrategias pasivas de Morningstar. "Antes del inicio del ciclo de endurecimiento, no había rendimientos significativos en los mercados de renta fija, salvo en los bonos de alto rendimiento, a los que muchos inversores eran reacios por temor a cargar sus carteras con un riesgo de crédito excesivo. Ahora se puede encontrar un rendimiento atractivo en áreas más seguras del mercado de renta fija".

Los inversores se fijan cada vez más en el extremo más largo de la curva de rendimientos ante las predicciones de que la inflación va a volver a los niveles anteriores a la pandemia, tras los datos del IPC en EE.UU. de la semana pasada, cayendo a su nivel más bajo en dos años y el duodécimo mes consecutivo de descensos.

ETFs con mayores captaciones de flujos

- Concretamente el iShares $ Treasury Bond 7-10yr UCITS ETF (IBTM) registró entradas por valor de 1.000 millones de dólares en el segundo trimestre, mientras que los inversores llegaron a invertir 840 millones de dólares en el iShares $ Treasury Bond 20+yr UCITS ETF (IDTL).

"Aunque los bancos centrales siguen endureciendo su política monetaria, los inversores ya están apostando por un repunte de los tipos y están desplazando su atención de la zona corta a la zona media-larga de la curva de rendimientos para anticiparse a un cambio de ciclo hacia un periodo de estabilidad de los tipos de interés y, en última instancia, a unos tipos más bajos a largo plazo", explicó García-Zárate.

Sin embargo, es importante señalar que aún no estamos fuera de peligro. El riesgo de que la inflación se mantenga estructuralmente alta durante más tiempo sigue siendo real para las carteras de los inversores, pero muchos no están preparados para ello.

- En contraparte, los ETFs de bonos indexados a la inflación denominados en dólares, registraron salidas de 460 millones de euros en el segundo trimestre, y los ETFs de bonos de corta duración siguieron el mismo camino.

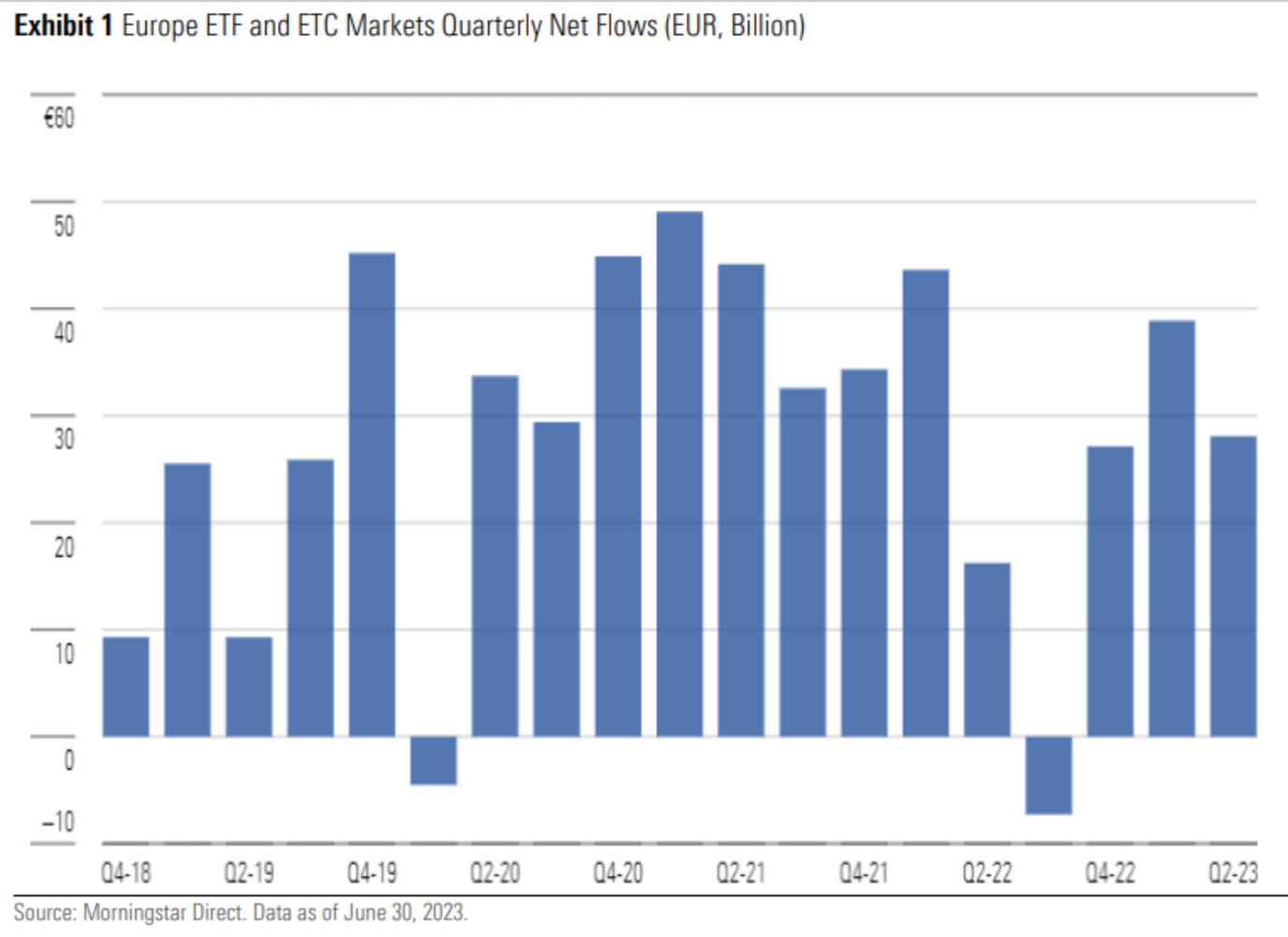

Considerando el resto de clases de activos, el mercado europeo de ETF y ETC experimentó entradas de 28.100 millones de euros en el segundo trimestre del año, una caída de 10.800 millones respecto al 1T23 en buena parte explicado por menor apetito por la renta variable, que captaron 12.700 millones de euros, cuando en el 1T se captaron 21.900 millones de euros. No obstante, el buen desempeño del mercado de renta variable impulsó a los activos totales a la barrera del billón de euros.