Los mercados emergentes se encuentran en los titulares, tanto por los ataques que se está llevando a cabo en Europa del Este como por la posición de algunos países emergentes ante esta guerra. Vale la pena también hablar de otras subregiones en emergentes, como Latinoamérica, que se beneficia tanto de la demanda de materias primas (algunas de las más importantes se producen en la región), como la fuerte depreciación de algunas de las divisas y por unas valoraciones muy deprimidas.

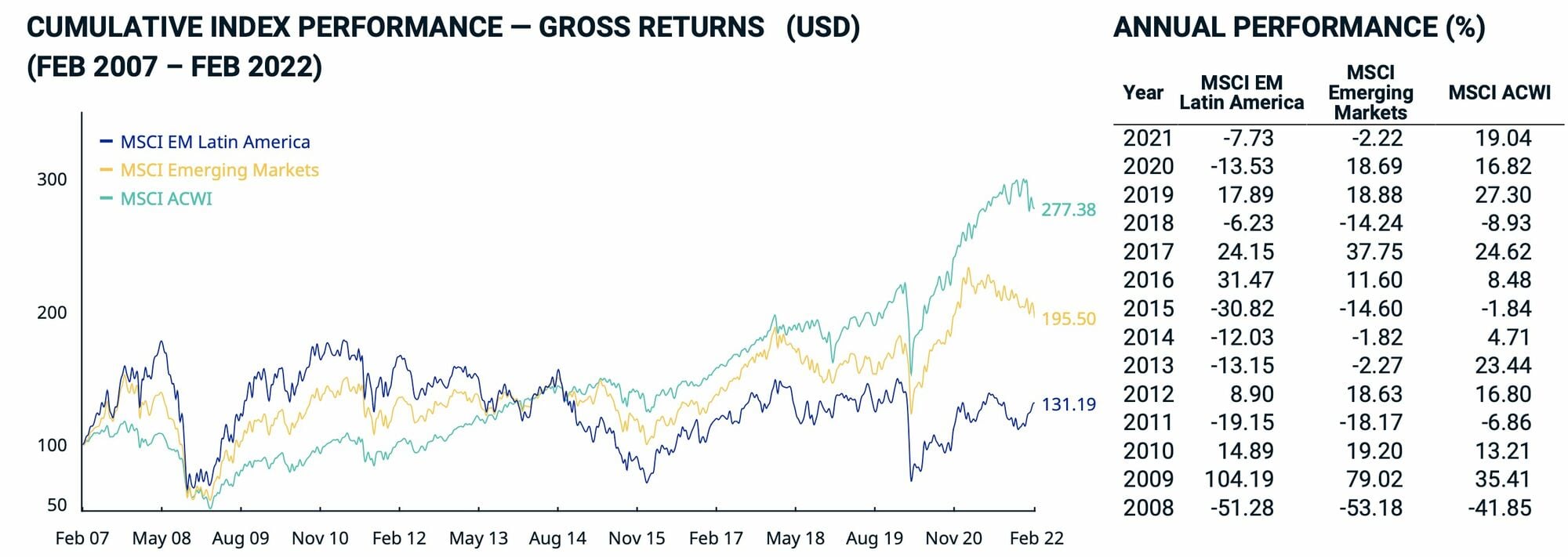

Tras más de una década de sequía del interés inversor en los mercados de la región, su ponderación ha caido a el 8% en el MSCI Emergentes y menos del 1% del global. El índice MSCI EM Latin America cayó 7,73% en 2021, cuando el MSCI Emerging Markets cayó 2,22 y el MSCI ACWI subió 19,04%. Sin embargo creemos que, con cautela y siempre asignando una pequeña porción de la cartera a esta región y considerando que el ruido político afecta de manera significativa a la región, el 2022 podría ser el año de la región.

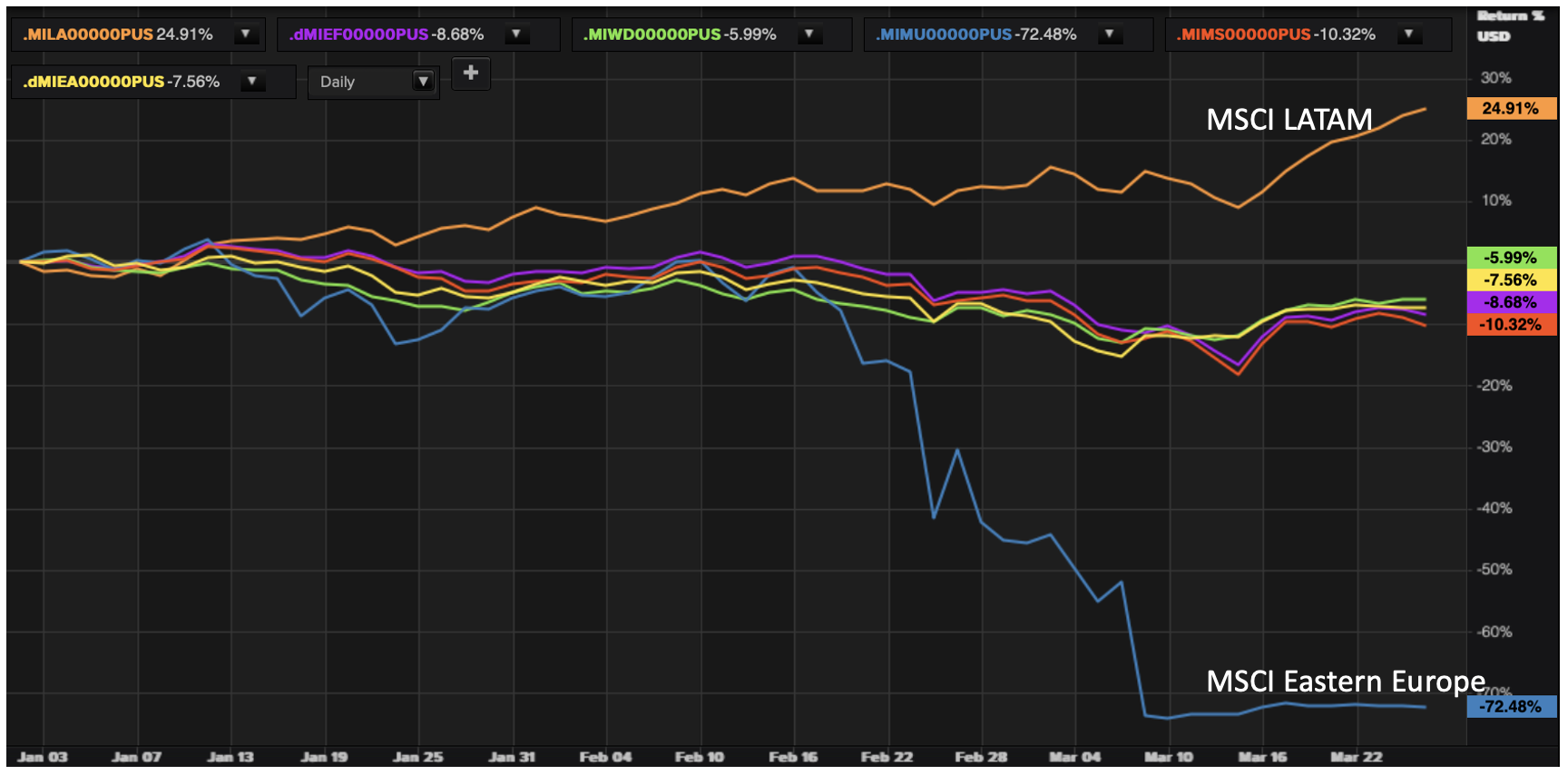

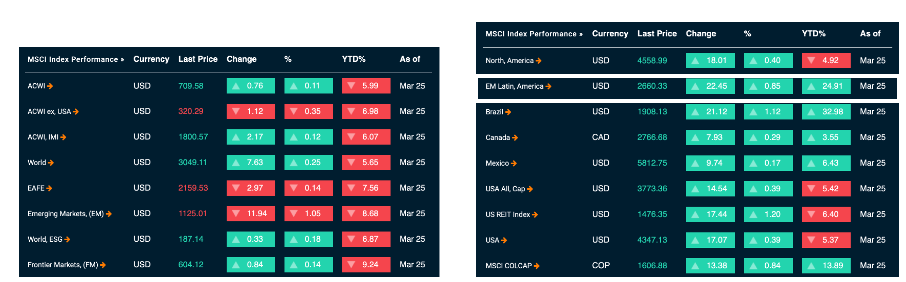

En lo que va del 2022 las acciones latinoamericanas están experimentando su mejor racha en muchos años, con rentabilidades superiores a otros emergentes e incluso a Asia, a lo que hay que añadir que ha habido una inyección de superior a los 20.000 millones de dólares de inversores extranjeros. Como se aprecia en el siguiente gráfico, el MSCI LATAM con una rentabilidad cercana al 25% destaca de otros índices MSCI de emergentes e incluso desarrollados, y ni que decir respecto al MSCI Eastern Europe que 72,5% en lo que va del año.

Habiendo cerrando tanto enero como febrero con rentabilidades positivas y que comparan positivamente con las caída tanto del MSCI Emerging Markets como el MSCI ACWI. Países como Brasil (62,23% de ponderación) + 32,98%, Perú (3,05% de peso) + 38,23%, Chile (5,64% peso) +30,25% y Colombia (2,41%) +29,57%, todos ellos con ganancias de doble dígito, mientras que México, el segundo mayor peso de la región (26,67%), se queda por detrás con una rentabilidad en lo que va del año de 6,43%.

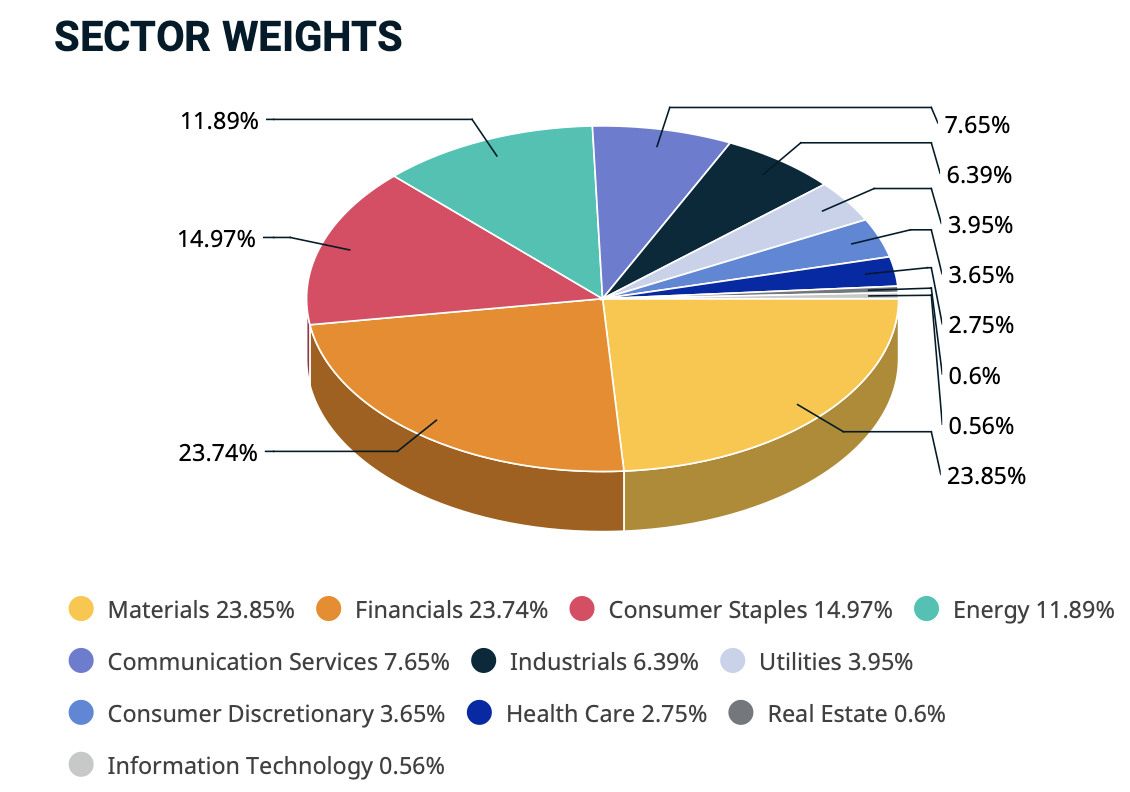

Sectores tan destacados en el índice son Materiales, Financiero, Consumo Estable y Energía, todos ellos con pesos de dos dígitos, y que explican en gran medida las rentabilidades alcanzadas hasta ahora:

Pues bien, latinoamericana es importante proveedora de productos agrícolas, forestales, pesqueros, químicos, equipo de transporte, harina y pellets de soja, biodiesel, aluminio y manufacturas de aluminio, carbón, coque, fertilizantes y químicos, cobre, mineral de hierro, café, soja, petróleo, azucar, carne porcina y de vacuno, vegetales, flores, equipo de transporte y autos, arroz, madera, entre otros.

Si bien, la región se vio fuertemente afectada por la pandemia, pero incluso más que otras regiones, debido al gran volumen de economía subterranea que existe en estos países. Pero además, el lento avance de la campaña de vacunación hizo que su recuperación económica vaya con un cierto rezago respecto a otras regiones y por tanto, el mercado de renta variable también se haya quedado rezagado.

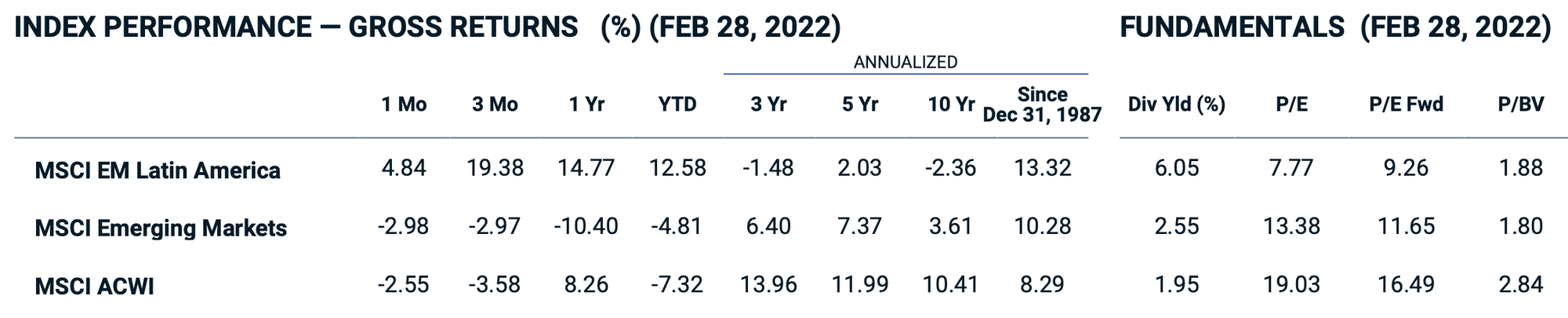

La valoración de la región se encuentra en niveles históricamente bajos, con un P/E de 7,7x cuando su media histórica es superior a 13x, y con un P/E hacia adelante o forward de 9,6x, lo que implicaría un potencial de alza del 24,7%. Y respecto a otras regiones se encuentra a un descuento superior al 60%, y con una rentabilidad por dividendo del 6,05%, superior en más de 3 veces a otras regiones. Cabe recordar que también la región tiene una mayor volatilidad que otras, del 31,93% a 3 años y del 28,26% a 5 años, aunque la media a más largo plazo es en torno al 22%:

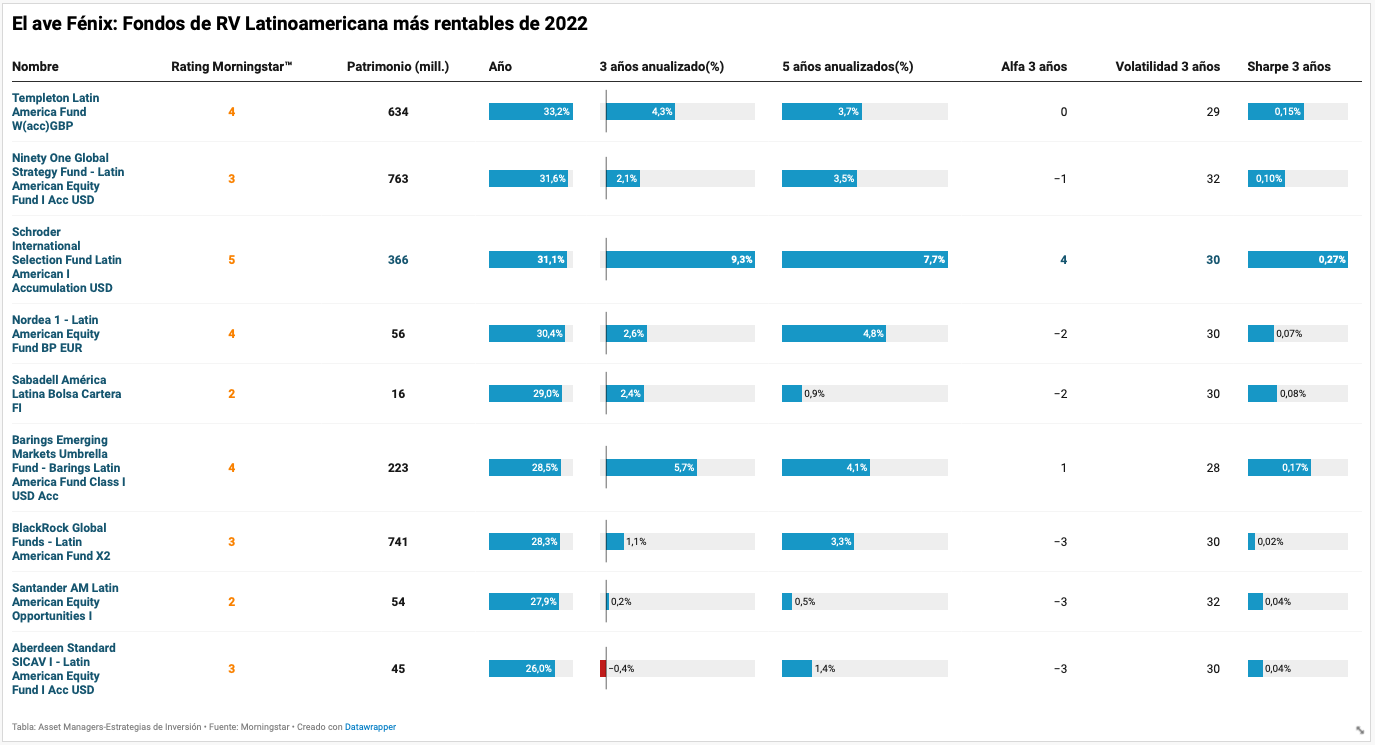

Y con este panorama, entre los fondos con el mejor desempeño en lo que va del año destacan el histórico fondo Templeton Latin America, que alcanza una rentabilidad ligeramente superior al 33% en lo que va del año, con un patrimonio de los mayores de lista de fondos con rentabilidades superiores al 30% YTD. Además es de los pocos fondos con un alfa positiva a 3 años y con el tercer mayor ratio de Sharpe, tras el fondo de Schroder y Barings.

Sin embargo, el más consistente es el fondo también de la especializada gestora en emergentes: Schroder International Selection Fun Latin America, por lo que obtiene 5 estrellas de Morningstar. Además, a pesar de asumir más riesgo que otros fondos, la rentabilidad adicional por cada unidad de riesgo asumido es superior a sus competidores.

A diferencia del principio del siglo, cuando la región era destacada por el interés que despertaba por parte de los clientes institucionales, que otorgaban mandatos específicos, ahora forma más parte de un mandato más genérico de emergentes, lo que explica en cierta forma la desaparición de fondos como el de HSBC, entre otros. Cabe ver que el patrimonio de algunos fondos es incluso inferior al mínimo de 100 millones de dólares/euros que exigen algunos selectores de banca privada para ser incluidos en su watch list.