Las gestoras independientes, es decir, aquellas que no vinculadas a grupos bancarios o de seguros, son más de cincuenta. A diferencia de las entidades bancarias, cuyo objetivo principal es la captación de recursos vía su amplia red de distribución de sucursales bancarias, las independientes tienen que ganarse su reputación ofreciendo un buen servicio a sus clientes, y dado que tienen esa limitación de fuerza de distribución, tienen que obtener buenas rentabilidades, con lo que si hacen un buen trabajo y los clientes están informados, llegarán tarde o temprano. Las gestoras independientes no funcionan por campañas, en las que dependiendo de los objetivos comerciales que se marcan, las oficinas tienen que ofrecer tal o cual producto, o incluso hacer campañas de televisión como ya lo hicieran en su momento algunas gestoras de bancos.

Otro punto diferencial y muy destacado de las gestoras independientes es ese "skin in the game", es decir, que en la mayoría de los casos los fundadores y gestores han puesto buena parte de su patrimonio en el proyecto, evitando el conflicto de intereses ya que los resultados de sus partícipes es la base de sus propios resultados.

Según el último Observatorio de Inverco, el 82% de los inversores considera como positivo que las entidades den acceso a fondos de inversión de otras entidades (arquitectura abierta), llegando casi al 90% para las rentas más altas. Sin embargo, queda mucho por hacer ya que por norma común una sucursal bancaria generalmente ofrece productos de "su casa" antes que los de la competencia.

Aún hay un largo camino por recorrer en cuanto a la cuota de mercado de las gestoras independientes. Buena parte del patrimonio y de las suscripciones siguen siendo acaparada por las grandes instituciones. Según datos de Inverco al cierre del primer trimestre de este sinuoso 2022, las suscripciones netas de fondos y Sicavs en España superan los 2.600 millones de euros, y si bien las gestoras pertenecientes a grupos bancarios, cajas o de seguros ocupan las primeras posiciones (con BBVA acaparando más del 51% de las mismas), hay que ir hasta la posición séptima para encontrar a Dunas Capital con unas captaciones trimestrales de 155 millones de euros, con Abante Asesores en la novena con casi 120 millones, Azvalor con 84 millones en la décimo segunda...

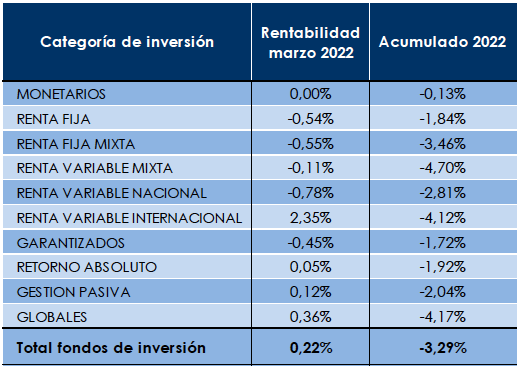

En cuanto a rentabilidades, cabe destacar que el trimestre estuvo marcado por una altísima volatilidad y que el estallido de la guerra trajo jornadas de caídas muy significativas, sobre todo en mercados de Europa Emergente. Al cierre del trimestre no hubo categoría alguna que lograra rentabilidades positivas, siendo las de peor desempeño la renta variable mixta (-4,7%), los fondos globales (-4,17%), la renta variable internacional (-4,12%) y la renta fija mixta (-3,46%):

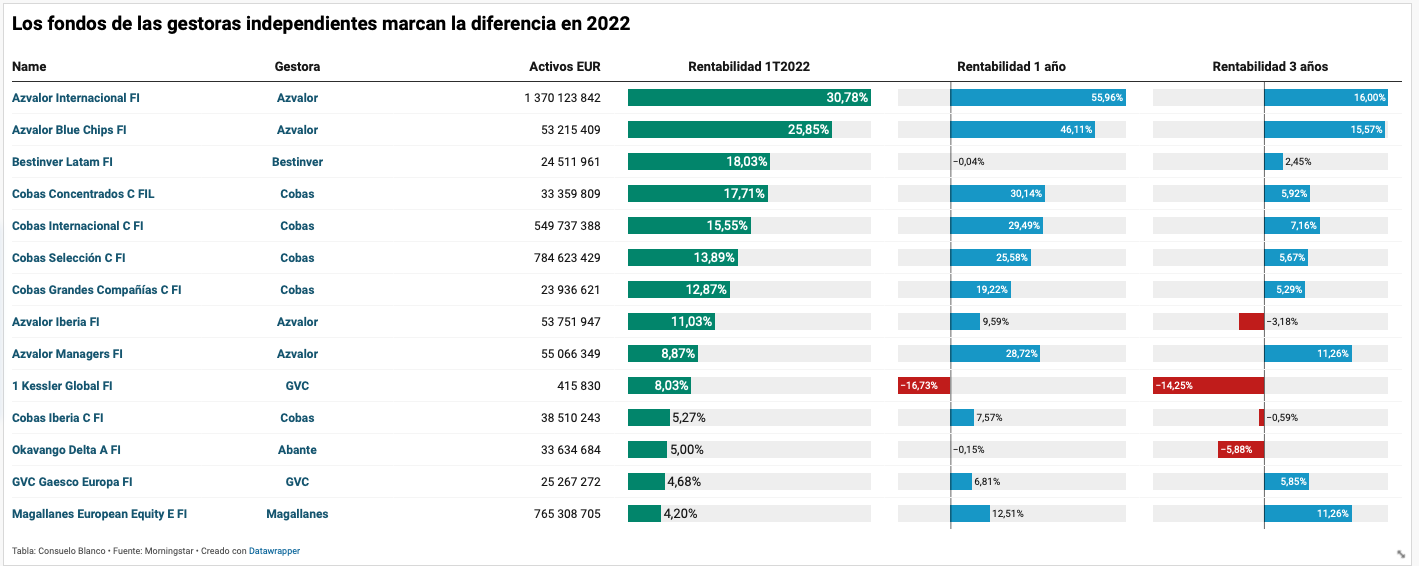

Tan solo un 10% de los fondos de gestoras españolas (que superan los 2500 fondos de inversión) lograron obtener rentabilidades positivas durante el primer trimestre del año, destacando de forma diferencial aquellos de gestoras independientes que en este sentido si que ocuparon las primeras posiciones con rentabilidades incluso de doble dígito.

La primera de estas gestoras independientes es Azvalor, con varios de fondos destacados, entre ellos:

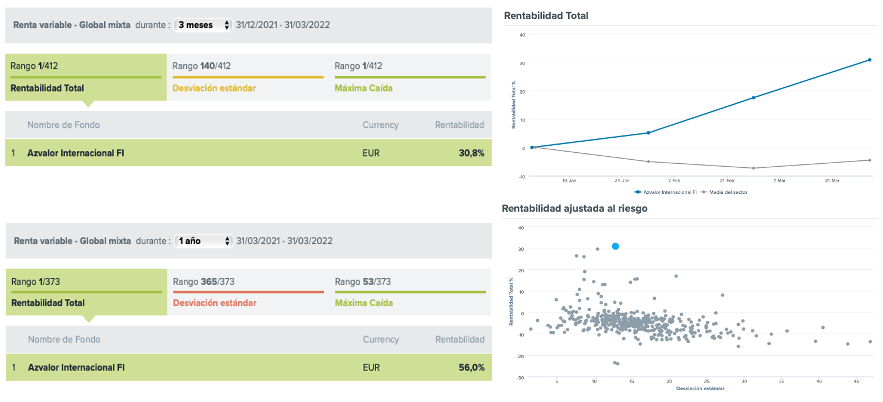

- Azvalor Internacional: con una rentabilidad en el primer trimestre del año del +30,78%, alcanzando el +11,27% tan solo en marzo. Se trata de un fondo de renta variable con filosofía de inversión valor, gestionado por Álvaro Guzmán de Lázaro y Fernando Bernad, cuyo patrimonio asciende a 1.370 millones de euros y que durante el trimestre captó algo más de 50,5 millones de euros (datos de Morningstar Direct), principalmente en marzo donde alcanzó los 27,5 millones de euros. El fondo ha tenido un favorable desempeño no solo en este 2022 sino también en 2021, superando tanto a su índice de referencia (MSCI Europe Total Return Net) por más de 10 puntos porcentuales y en más de 16 pp a la media de su categoría. Según Citywire, el fondo se posiciona en el lugar 1 de 412 fondos de su categoría a un plazo de 3 meses tanto por rentabilidad como por máxima caída, situación que se repite a 1 año en términos de rentabilidad. El active share del fondo es sumamente alto (99,9) lo que claramente deja ver la función de los analistas a la hora de elegir los valores (que no necesariamente son los del índice), y un Ratio de Sharpe 0,67. La cartera está compuesta por 53 posiciones, y las 10 mayores representan el 49,7% del patrimonio. Entre las posiciones destacadas encontramos en el sector energía a Arch Resources, Tullow Oil, CONSOL Energy, NOV Inc, Prairie Sky Royalty, Whitehaven Coal y Euronav NV, así como las mineras Barrick Gold y New Gold, y Endeavour Mining.

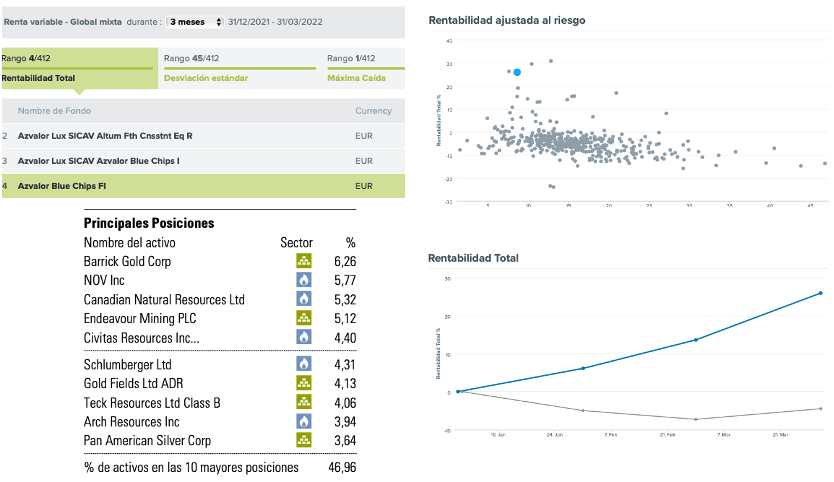

- También entre las primeras posiciones en fondo Azvalor Blue Chips: se trata de un fondo de menor tamaño (53,2 millones de euros, pero que en el mes de marzo recibió suscripciones por 1,9 millones de euros, que sumados a los 550 mil euros de febrero permitieron casi compensar las salidas de enero por 2.5 millones de euros. El fondo alcanzó una rentabilidad en el trimestre del 25,9% muy superior al -3,27% de su índice de referencia y del -5,06% de la media de su categoría, mientras que la rentabilidad a un año alcanza el +46,1%, posicionándose tanto a tres meses como a un año en la cuarta y tercera posición de 412 y 373 fondos por rentabilidad de la categoría de Renta variable global mixta de Citywire. El fondo se lanzó en enero de 2017 y desde entonces alcanza una rentabilidad del 78,7%. El fondo invierte en compañías de alta capitalización bursátil (minimo 3.000 millones de euros), principalmente de la OCDE aunque puede invertir hasta un 35% en países emergentes. Al igual que el anterior fondo, el active share es del 99,76 con un Sharpe de 0,63 y una volatilidad del 31,92. La cartera tiene una exposición alta en Energía y Materiales Básicos, con lo que es fácil encontrar valores que se repiten en ambas carteras como NOV Inc y Arch Resources en energía, y Barrick Gold y Endeavour Mining en minería, aunque también encontramos algunas diferencias como Canadian Natural Resources, Civitas, Schlumberger en energía y a Pan American Silver o Teck Resources en minería.

Otra de las gestoras independientes con fondos que obtuvieron rentabilidades de doble dígito es Cobas. Entre sus fondos está el fondo de inversión libre en renta variable internacional Cobas Concentrados (con varias clases de acciones) que cierra el trimestre fon rentabilidad superior al 17%. La estrategia cuenta con un patrimonio de 790 millones de euros. A pesar de la alta rentabilidad alcanzada en lo que va del año y haber superado a su índice de referencia (MSCI Europe Total Return Net) en 2021 en casi 7pp, desde su lanzamiento el fondo ha logrado una rentabilidad del 3,25% cuando el índice un 42,29%, y dado que es un FIL no hay acceso a la información de su cartera. Otro fondo de esta gestora que se cuela entre los Top del trimestre es el fondo Cobas Internacional, saca una ventaja de más de 21 pp a su índice de referencia hasta marzo del 2022, con una rentabilidad del 15,55% vs -5,48% del índice, aunque al igual que el fondo anterior, pierde más de 35pp a su índice desde su lanzamiento en 2017. Los 280,8 millones de euros de activos gestionados se encuentran invertidos en un 35,5% en el Resto de Europa, 26,7% Zona Euro, 28,2% en EE.UU., y 9,6% en Asia, con una liquidez del 2,79%.

Otros fondos también que valen la pena destacar es el Bestinver Latam, gestionado por Ignacio Arnau, que como comentamos en una de nuestras notas, los mercados latinoamericanos han sido hasta ahora los grandes ganadores del año, con rentabilidades del 27,33% hasta marzo, y que según Arnau "Latinoamérica está volviendo al radar de los inversores globales con mucha intensidad".

Y también los fondos de GVC Gaesco como el GVC Gaesco Value Minus Growth Market Neutral, un fondo que utiliza instrumentos derivados para conseguir esa exposición a renta variable de cero o tendiendo a cero, y como cobertura de la totalidad de la inversión de la renta variable a largo plazo, con futuros vendidos de los índices bursátiles growth: Nasdaq 100, MSCI World Growht o MSCI Europe Growth. El fondo alcanza una rentabilidad en 2022 del 12,1%, aunque a cierre de marzo era del 8,18%.

Y como no podría faltar el fondo que cerró un 2021 inimaginable, el Magallanes European Equity, gestionado por Iván Martín, y que en el trimestre alcanza una rentabilidad del 4,2%. Con una cartera muy concentrada de 34 posiciones, entre las que destacan la acerera ArcelorMittal, Porsche, el productor mundial de productos químicos a base de gas natural OCI NV, la noruega y productora de crudo Aker BP y el proveedor de servicios públicos Serco Group.