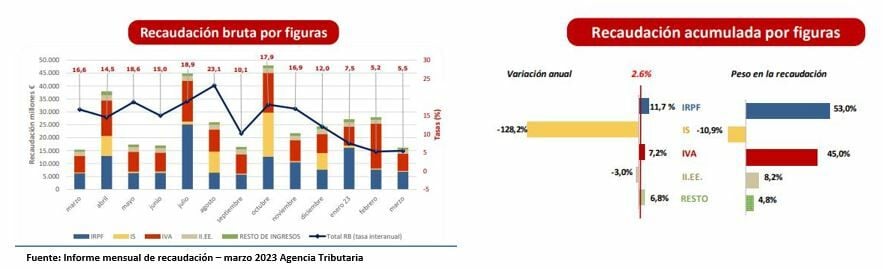

Durante el mandato de Pedro Sánchez el gasto público ha sido financiado con subidas de impuestos. De acuerdo con algunos cálculos, la Agencia Tributaria podría recaudar unos 273.000 millones de euros en 2023, siendo la mejor cosecha de la historia, incluso superando los 255.500 millones de euros del 2022.

Según el último informe mensual de recaudación tributaria a marzo de 2023, los ingresos tributarios en marzo alcanzaron los 13.102 millones, lo que implica un crecimiento interanual del 5,8%. Los ingresos brutos experimentaron una subida similar, del 5,5%, con un comportamiento más dinámico de los impuestos directos (9,5%), mientras que los impuestos indirectos y las tasas y otros ingresos evolucionaron a un ritmo inferior (2,7% y -11,8%, respectivamente). En el primer trimestre de 2023 los ingresos totales crecieron un 2,6% respecto al mismo periodo de 2022, alcanzando un nivel que se cifra en 56.150 millones. El ascenso del 6,1% de los ingresos brutos ha sido parcialmente compensado por el elevado incremento de las devoluciones realizadas en el periodo (23%). Los ingresos homogéneos ascendieron en el trimestre un 4% (4,4% hasta febrero).

La aportación más importante al crecimiento del primer trimestre corresponde a las retenciones del trabajo. La recaudación bruta por IVA, sin embargo, sigue desacelerándose como consecuencia de la bajada de tipos y la moderación del gasto, que además ha provocado la caída de los ingresos por Impuestos Especiales.

Mientras que las familias, autónomos/pymes siguen experimentando dificultades para llegar a fin de mes, el gobierno sigue llenándose los bolsillos. Bien podrían bajar el IVA para aliviar la carga impositiva de algunos:

Las small caps o empresas de baja capitalización son aquellas cuya capitalización bursátil se encuentra en la horquilla de 300 o 2.000 millones de dólares para las cotizadas en Estados Unidos, mientras que en Europa la horquilla ascendería hasta los 3.000 millones de euros. Por encima de este umbral estarían las empresas de mediana capitalización.

Estas compañías son parte angular del mercado de valores, representando en torno a un 60% en EE.UU y algo más del 50% en Europa, y con un peso muy importante en las economías tanto por su creación de empleo como por su contribución al PIB. Son compañías con gran flexibilidad tanto para su gestión como para su toma de decisiones, con un enfoque más local.

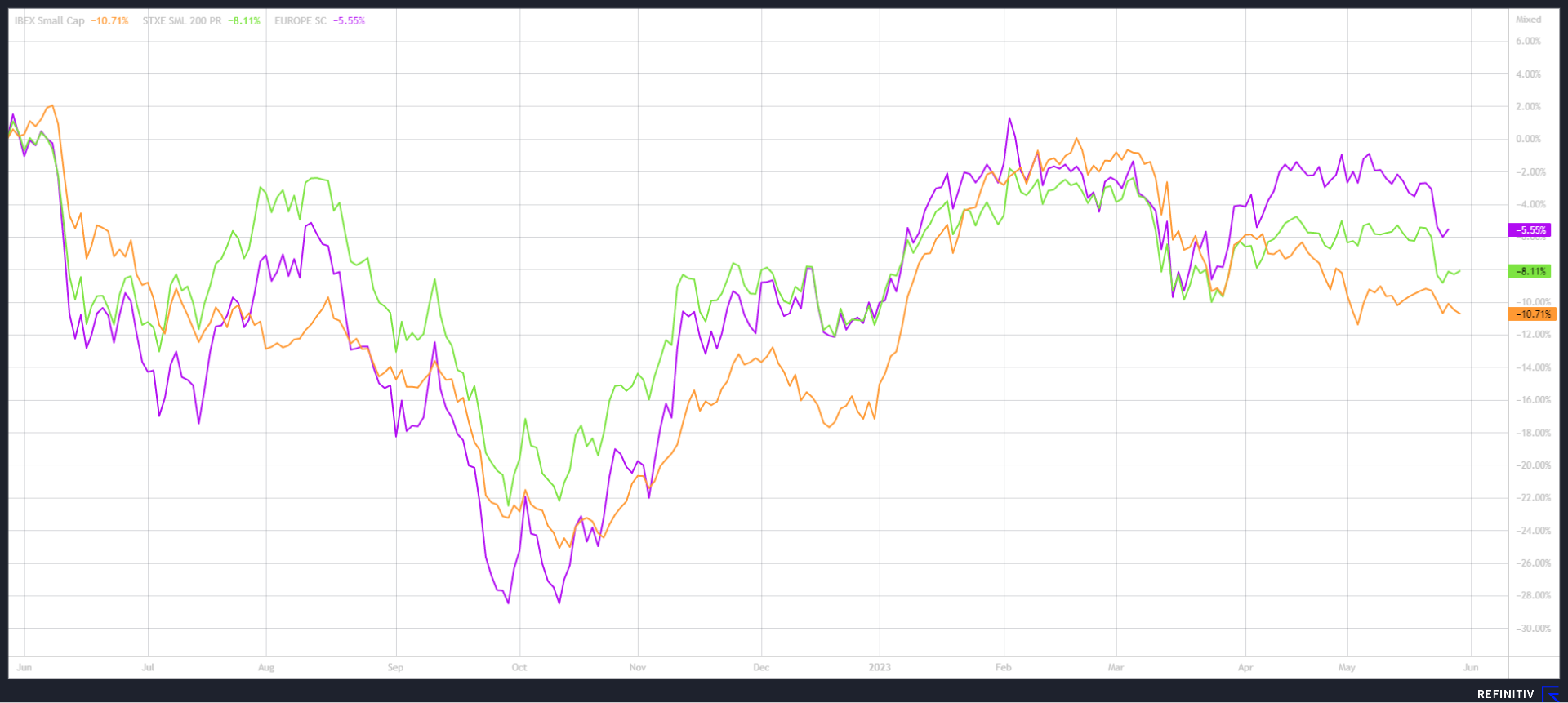

Entre los índices bursátiles que hacen referencia a estas compañías están el IBEX Small Caps, el Stoxx Europe 200 Small, el Russell o bien el MSCI Small Caps. Como se puede apreciar, en el último año las small caps españolas se han quedado por detrás, acumulando una caída del 10.71%, mientras que sus homólogas europeas caen casi un 50% menos.

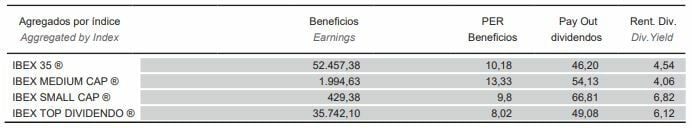

Incluso, si comparamos el comportamiento del IBEX Small cap contra el IBEX 35 vemos que mientras que en un año el IBEX ha subido casi un 8%, el índice small cap reporta una rentabilidad negativa del 10.78%, lo cual es muy sangrante. Con un PER del 9.8x mientras que el del IBEX 35 es del 10.18x.

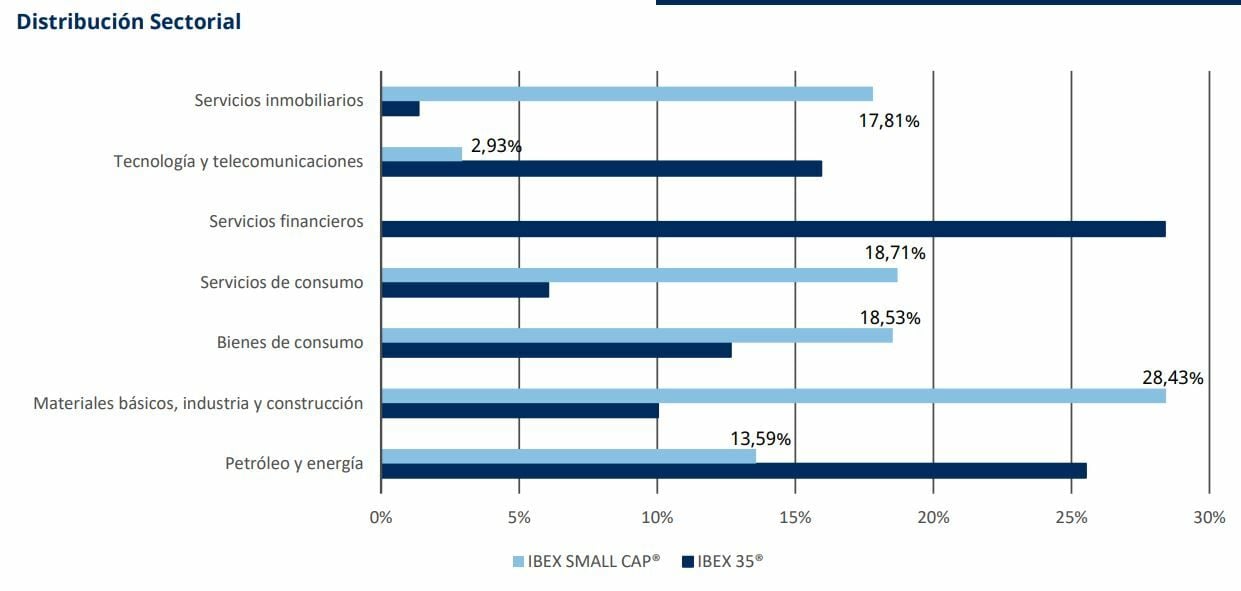

En cuanto a sectores, mientras que el financiero muestra una ponderación cercana al 30% en el IBEX 35, en el small cap no tiene peso, aunque es el sector de materiales básicos, industria y construcción el que mayor ponderación alcanza, seguido por servicios y bienes de consumo:

El IBEX Small Caps se lanzó en 2005 y está integrado por 30 valores y entre los más destacados están:

- Tec. Reunidas (8.04% ponderación), con una capitalización de 704.21 millones de euros, con un comportamiento negativo en 12 meses del -10%

- Neinor (7.28%), con una capitalización de 717.5 millones de euros y una rentabilidad negativa del 18.6% en un año

- Prose Cash (7.02%) y con una caída del 8.6% en los últimos 12 meses

- Miquel y Costas, que es de las de menor caída a 12 meses (-1.96%) y una ponderación en el índice del 6.24%

- Dia (5.91%) y que está en terreno positivo en 12 meses del +38%

¿Qué fondos hay que tomar en cuenta?

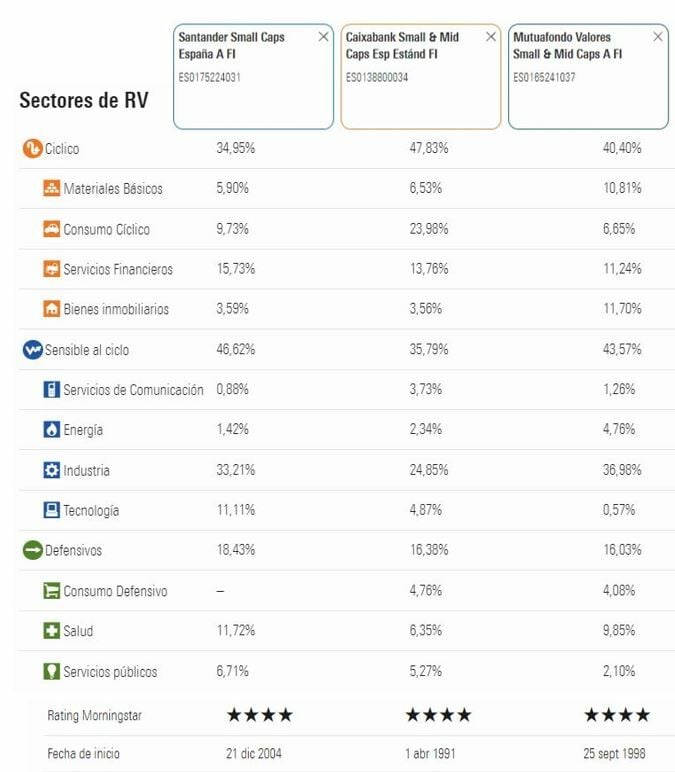

El inversor puede optar por un fondo Iberia, sin connotaciones de small cap, o bien fondos que implícitamente lleven en el nombre. Entre los segundos hemos visto los siguientes como los más destacados:

Donde se aprecia que el fondo del Santander se queda por detrás no solo de sus competidores, sino del índice también, cayendo más de un 7%, a pesar de ser gestionado por la experta en la materia, Lola Solana.

En contra, el fondo de Caixabank, el small & mid caps España logra evitar las rentabilidades negativas a 12 meses, subiendo cerca del 1% en el periodo. Si vemos las rentabilidades acumuladas en el año entre estos tres fondos, el que mejor lo hace es el Caixabank Small & Mid Caps, con una rentabilidad en 2023 del 7.2%, sacando cerca de 1 punto al fondo de Santander y cerca de dos al fondo de Mutua. Mientras que la cartera de éste último mostraba una liquidez del 5%, el del Santander mostraba una exposición superior al 100% vía el uso de derivados, y el de Caixa mostraba una liquidez del 4.7%.

El fondo de Caixa también muestra una apuesta muy significativa al sector de Consumo Cíclico, con cerca del 24% de exposición, mientras que la de los otros dos fondos es menor al 10%. Por otro lado, mientras que sus contrincantes presentan una exposición más alta al sector industrial (superior al 33%), el de Caixa está en torno al 25%.