Los ETF siguieron disfrutando de ventas netas positivas a nivel mundial durante el transcurso de agosto de 2023, siendo especialmente destacable ya que éstas se produjeron en un entorno marcado por la inestabilidad en los mercados. Los inversores mantuvieron las expectativas de unos bancos centrales, especialmente la Fed, pudiendo estar próximo a la última fase de su lucha contra las altas tasas de inflación y, por lo tanto, comenzar a mantener las tasas de interés al menos estables muy pronto.

El fantasma de la recesión se mantiene aunque no se haya materializado este año, pero la preocupación existe y es por ello que algunos gestores europeos insisten en la necesidad de mantener niveles de liquidez suficientemente altos para contar con municiones ante una mayor corrección del mercado.

Pues en este entorno lleno de curvas, los promotores de ETF disfrutaron de ventas netas positivas de más de 42.600 millones de dólares, mientras que los promotores de notas estructurados o ETNs afrontaron salidas estimadas de 3.300 millones de dólares. Las entradas netas totales estimadas por Lipper hasta el mes de agosto ascendieron hasta los 458.600 millones de dólares acumulados en 2023.

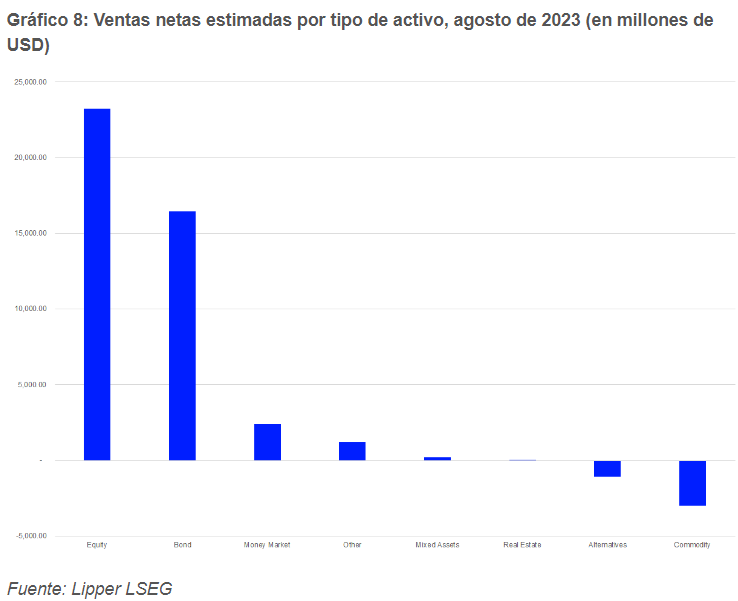

De esos 42.600 millones de ventas netas, los ETFs de acciones fueron los que se llevaron el pato al agua, con ventas netas de 23.200 millones de dólares, seguidos por los de bonos con ventas de 16.500 millones y los ETFs del mercado monetario con entradas netas de 2.4000 millones de dólares:

Los superventas en agosto fueron los ETFs de bonos del gobierno americano a corto plazo, lo que nos deja ver que los inversores priman la liquidez y también la inversión de la curva de tipos, con ventas netas en el mes de 7.800 millones de dólares.

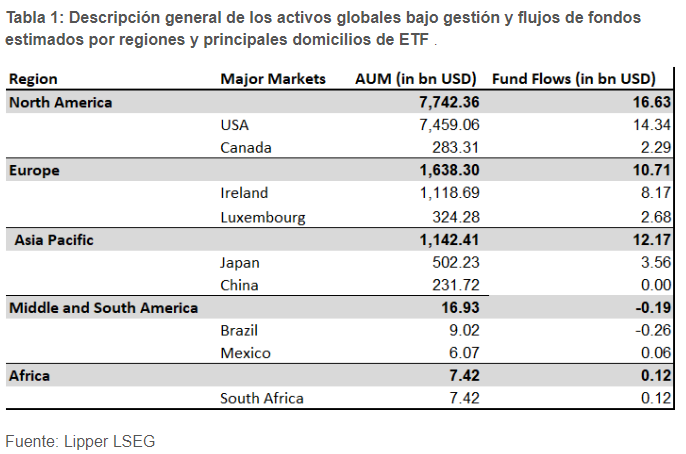

Norteamérica sigue siendo el mercado con mayores entradas netas y con el mayor volumen de activos, aunque la región Asia-Pacífico adelanta a Europa en cuanto a flujos:

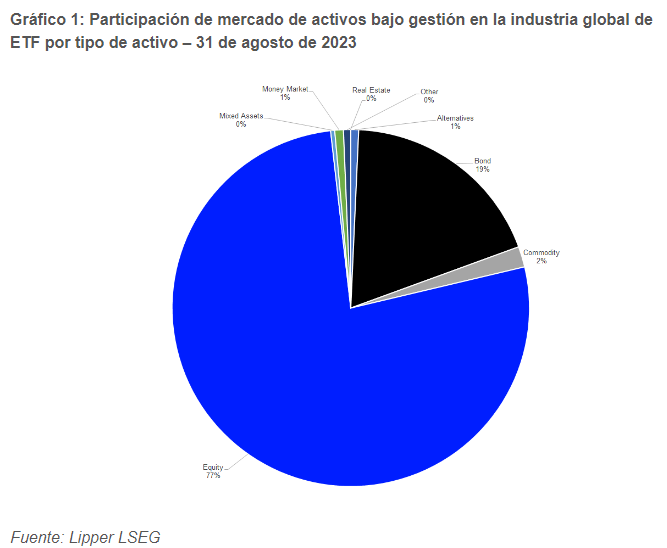

Según el informe de Lipper, los activos bajo gestión de la industria de ETFs a nivel mundial disminuyeron un 2,4% en el mes de agosto, alcanzando los 10.547.4 millones de dólares y con el mercado accionario siendo la mayor proporción de activos:

Y de la renta variable, la mayor proporción de los activos estaban la de EE.UU. con 3.302.7 billones de dólares, seguida por las small y mid caps norteamericanas con 672.200 millones de dólares, la renta variable global ex US con 605.5 millones de dólares y la renta variable japonesa con 529.5 millones de dólares, entre otras. Es decir, que las 10 categorías más grandes concentraban el 66.8% de los activos totales de la industria mundial de ETFs, mientras que las 20 mayores categorías representaban el 78.5% del total de activos.

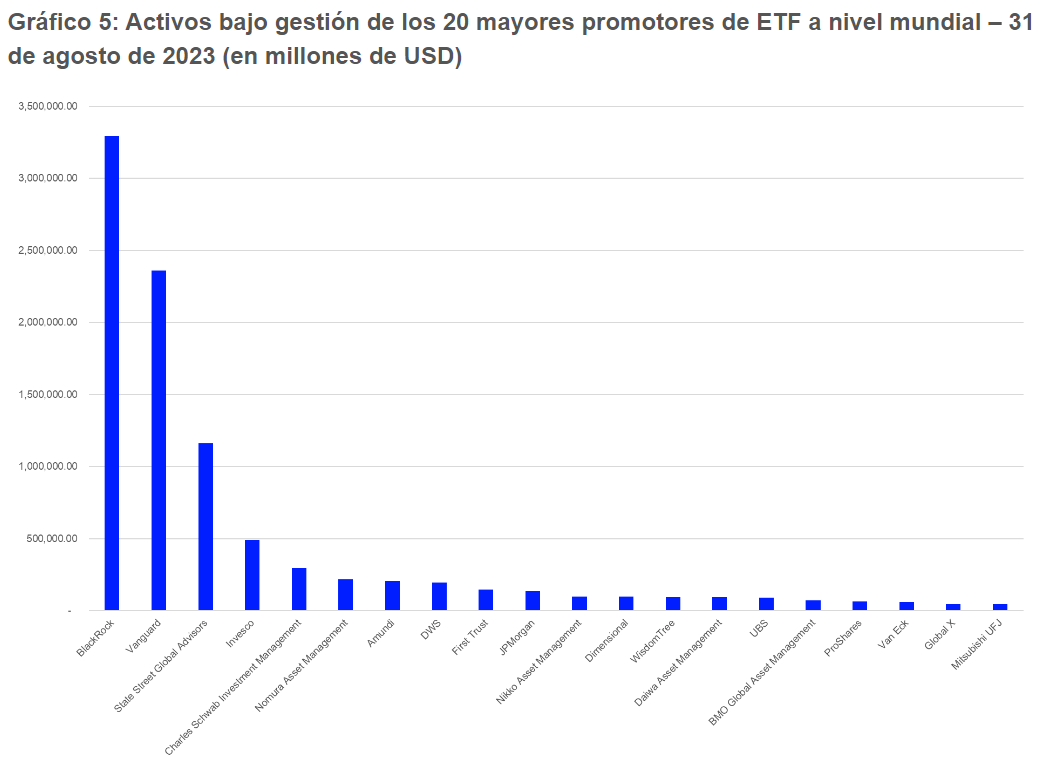

Con BlackRock manteniendo el liderazgo en cuanto a volumen de activos distribuidos,muy por delante de Vanguard o de State Street, aunque . . .

. . . en cuanto a ventas netas es Vanguard quien lidera en agosto, con unos 18.100 millones de dólares a nivel mundial, muy por delate de Dimensional y Xtrackers, con ventas netas de 2.700 y 2.600 millones de dólares respectivamente.