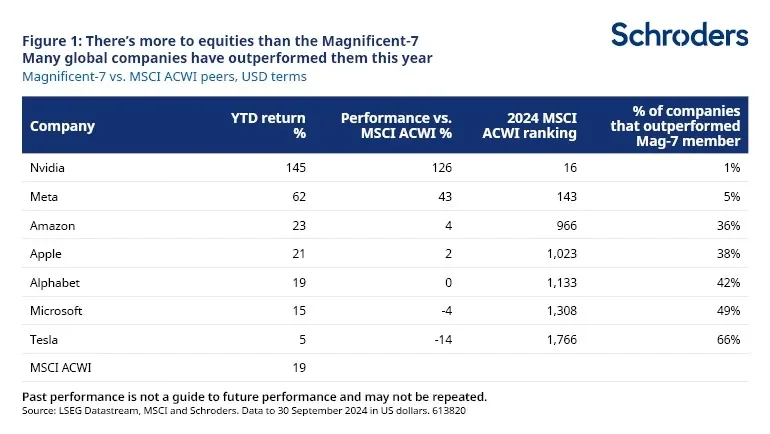

Este año, una parte significativa de las empresas mundiales han obtenido mejores resultados que la mayoría de los siete grandes valores. Esto no se debe únicamente a la reciente recuperación de China. Una proporción notablemente similar también los ha superado en Estados Unidos.

No hay que malinterpretar esto: muchas de las Siete Magníficas son empresas fantásticas. Algunas han obtenido rentabilidades compuestas durante tanto tiempo, incluso a medida que crecían, que los detractores se han visto obligados a recular con frecuencia.

Lo que queremos destacar aquí no es que sean malas inversiones, sino que es corto de miras sugerir que son las únicas buenas. Como muestra el Gráfico 1, con la excepción de Tesla, todas han obtenido buenas rentabilidades este año. Lo que ocurre es que otras lo han hecho aún mejor.

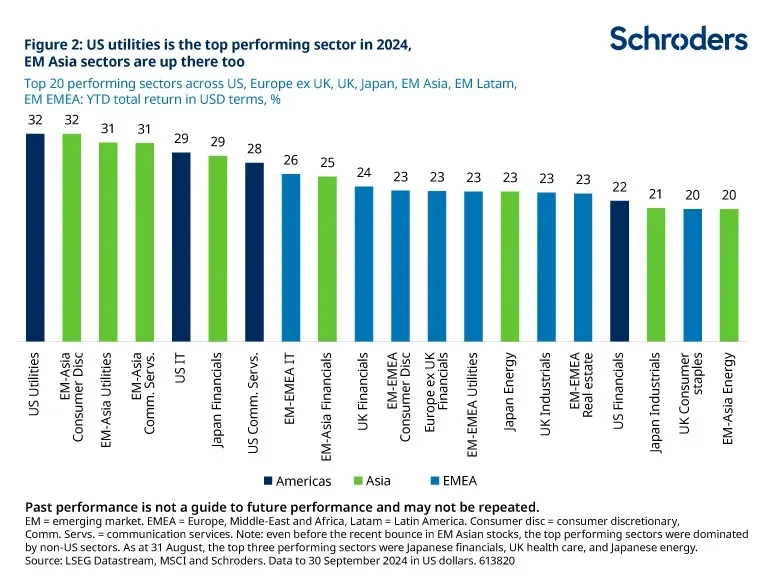

La tendencia es parecida si nos fijamos en los sectores. En los principales mercados, el sector de servicios públicos estadounidense, normalmente considerado aburrido, ha sido el más rentable este año, con unos impresionantes beneficios del 32%. El sector financiero también ha obtenido buenos resultados en muchas partes del mundo. Incluso los industriales japoneses y británicos lo han hecho. Los mercados emergentes asiáticos también han tenido un buen comportamiento. Hay mucho más en el mercado que los valores tecnológicos.

El tema aquí es ampliar el campo de acción. Mientras que el año pasado la rentabilidad fuera de estas siete compañías fue mediocre, este año ha habido una gran cantidad de oportunidades, a menudo pasadas por alto.

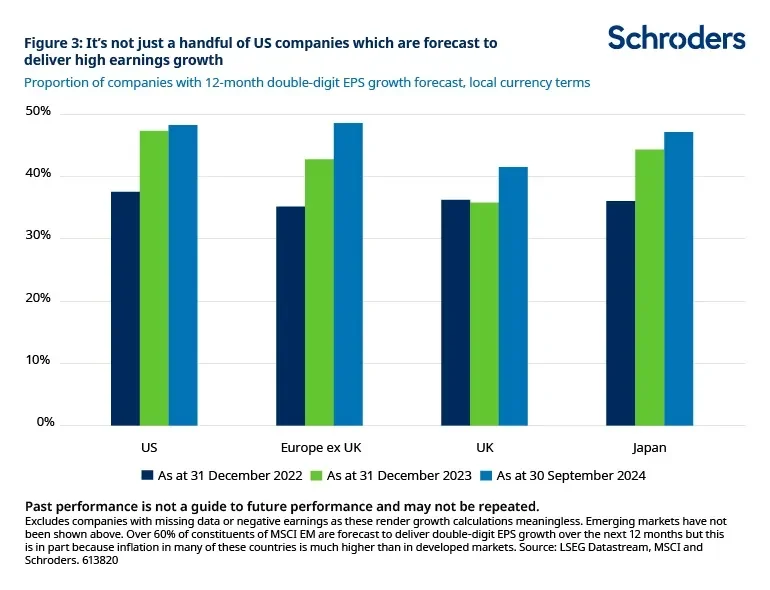

Esto va más allá de los movimientos de los precios de las acciones. A 12 meses vista, casi la mitad de las empresas cotizadas en Europa y Japón registrarán un crecimiento de dos dígitos de sus beneficios por acción en moneda local. Esta cifra está a la par con la de Estados Unidos. El Reino Unido no le va a la zaga. Las cifras de los mercados emergentes son aún más elevadas (más del 60% prevé un crecimiento de dos dígitos), pero esto se debe a que se trata de cifras nominales y a que la inflación es mucho más elevada en muchos mercados emergentes.

El problema para los inversores en renta variable es que, aunque la rentabilidad es cada vez mayor, sus carteras no lo son.

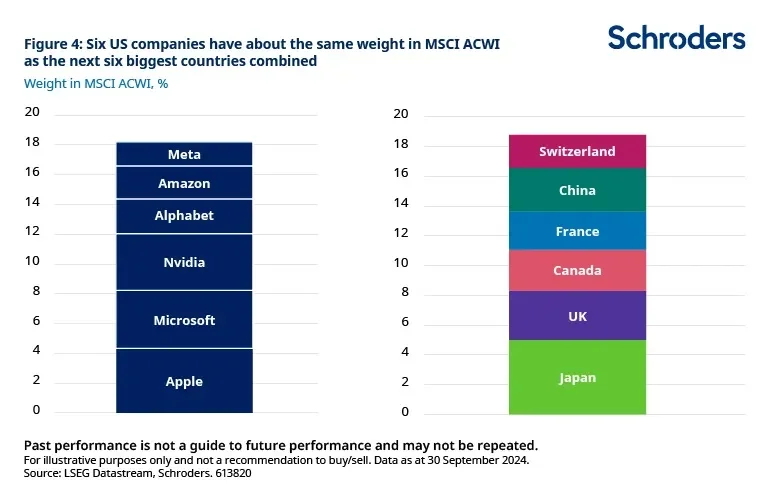

Las seis mayores empresas de EE.UU. (los Siete Magníficos excluida Tesla) representan más del mercado bursátil mundial que el peso combinado de los siguientes seis mayores países juntos: Japón, Reino Unido, Canadá, Francia, China y Suiza. Seis valores, seis países. Su peso del 18,1% es el mismo que el de las 2.000 empresas más pequeñas del mercado mundial juntas.

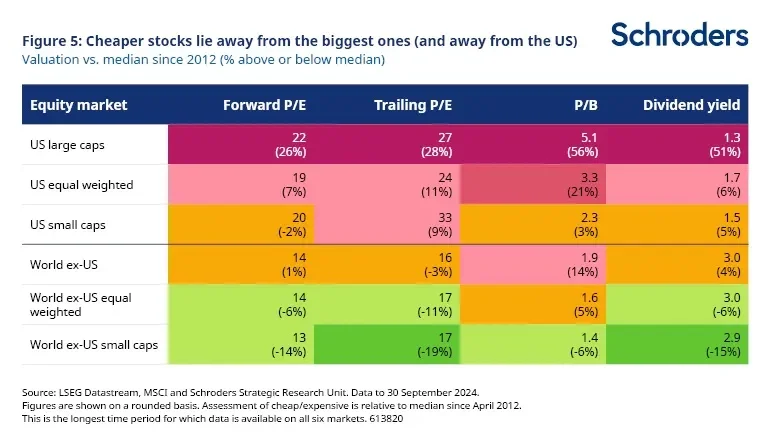

Esta concentración implica mucho riesgo en apenas un puñado de valores con escasa exposición al conjunto más amplio de oportunidades. Y estas otras empresas son mucho más baratas en términos de valoración, tanto dentro de EE.UU. como a escala mundial. La versión del mercado bursátil ponderada por igual, una medida de la media de las empresas de gran capitalización (en lugar de estar influida por su tamaño relativo), pone de relieve esta oportunidad de valoración. El gráfico 5 muestra que las acciones de pequeña capitalización también están baratas en comparación con la historia.

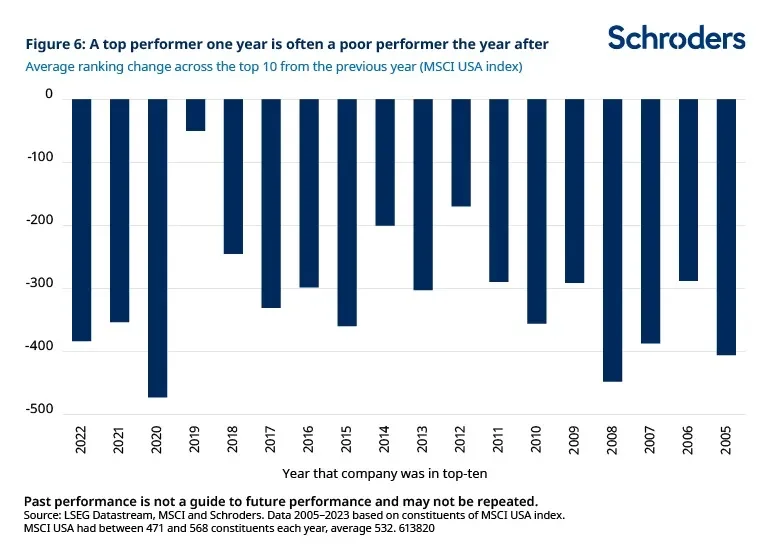

La ampliación de los resultados fuera de este grupo de compañías no debería sorprender. Es raro que una empresa que se encuentra entre las 10 primeras o incluso entre las 100 primeras se mantenga entre las primeras posiciones del ranking durante años consecutivos. Los precios suben demasiado, con expectativas de crecimiento demasiado optimistas. Otras quedan relegadas a un segundo plano y sus cotizaciones languidecen debido a unas expectativas demasiado pesimistas. Esta situación puede prolongarse durante un tiempo, a medida que más inversores se ven arrastrados las modas hasta que, finalmente, los ganadores del pasado se ven superados por los olvidados y caen en la clasificación de resultados (Gráfico 6).

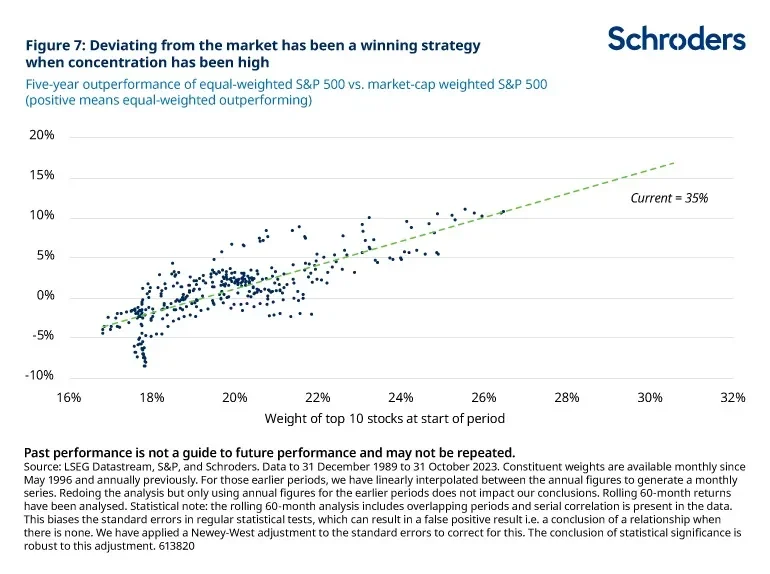

Históricamente, los periodos de alta concentración del índice (en los que un pequeño número de empresas han llegado a dominar) han presagiado periodos en los que las empresas más grandes han obtenido peores resultados que la empresa media. La versión del mercado bursátil ponderada por la capitalización bursátil superó a la versión típica ponderada por capitalización bursátil (Gráfico 7). Hay oportunidades lejos de las megacapitalizaciones, pero las carteras tienen una asignación cada vez menor a ellas.

Nuestra preocupación

La proporción de activos gestionados de forma pasiva en todo el mundo nunca ha sido tan elevada. Las razones son bien conocidas y comprensibles. Pero merece la pena que los inversores al menos se paren a reflexionar sobre lo que eso significa realmente en el mercado actual. Seis valores, seis países. Seis valores, 2.000 valores. Hoy en día existen enormes oportunidades en los mercados bursátiles mundiales, pero las carteras pasivas rara vez han estado tan poco expuestas a ellas. Las decisiones individuales pueden ser comprensibles, pero nos preocupa que el momento preciso de la entrada pueda ser inoportuno. El tiempo dirá si estamos en lo cierto.

Algunas reglas generales

Los inversores deben tener cuidado con la tentación de comparar simplemente una métrica de valoración de una región con la de otra. Las diferencias en las normas contables y la composición de los distintos mercados bursátiles hacen que algunos siempre coticen con valoraciones más caras que otros.

Por ejemplo, los valores tecnológicos son más caros que otros sectores debido a sus perspectivas de crecimiento relativamente elevadas. Por lo tanto, un mercado con una exposición considerable al sector tecnológico, como EE.UU., cotizará con una valoración más cara que otro como Europa. A la hora de evaluar el valor en los distintos mercados, debemos establecer unas condiciones equitativas para superar este problema.

Una forma de hacerlo es evaluar si cada mercado es más caro o más barato de lo que ha sido históricamente.

Esto es lo que hemos hecho en la tabla de arriba, sin embargo, la información no debería considerarse fiable ni tomarse como una recomendación de vender o comprar. Si tienes dudas sobre tus inversiones, consulta a un asesor financiero.

Por último, los inversores deben tener siempre presente que las rentabilidades pasadas y las pautas históricas del mercado no son una guía fiable para el futuro y que su dinero está en riesgo, como ocurre con cualquier inversión.