Empecemos por aclarar algunas dudas. Los inversores con posiciones bajistas pueden notar que la curva de tipos del Tesoro de EE.UU. lleva casi 700 días invertida, el mayor periodo jamás visto. Esto podría ser una señal, ya que la mayoría de las recesiones en EE.UU. suelen estar precedidas por periodos de curvas de tipos invertidas.

¿Podría estar equivocado este termómetro económico? Sólo podremos saberlo a posteriori. Por ahora, lo que sí podemos afirmar es que es probable que EE.UU. siga creciendo a un buen ritmo. De hecho, según el observatorio GDPnow de la Fed de Atlanta (PIB - Producto Interior Bruto), la economía va camino de crecer en torno al 2,5% este trimestre, impulsada por el gasto de los consumidores estadounidenses.

El balance de riesgos apunta a que la economía seguirá avanzando o creciendo. La contratación se ha ralentizado, pero los despidos siguen siendo históricamente bajos, los salarios ajustados a la inflación están subiendo y sigue habiendo más ofertas de empleo que desempleados.

Esto ayuda a explicar el aguante de los consumidores. Dado que las oportunidades de empleo son adecuadas, los hogares estadounidenses no sienten una gran presión para prepararse ante una posible recesión. Es cierto que hay zonas de tensión, como el aumento de la morosidad en las tarjetas de crédito. Pero no es raro que haya ciertos puntos débiles, mientras que otras categorías de crédito al consumo importantes parecen estar saneadas, sobre todo las hipotecas.

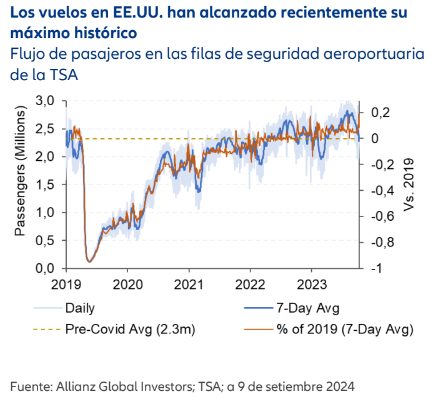

Consideremos lo siguiente: Si la familia media estadounidense está pasando apuros, ¿no se notaría en áreas como el transporte aéreo, una actividad que en gran medida es "discrecional"? Debería, ¿verdad? ¿Cuál es la situación actual del sector aéreo? Durante el reciente fin de semana del Día del Trabajo en EE.UU., el número de personas que pasaron por los controles de los aeropuertos estadounidenses se acercó a su máximo histórico durante el fin de semana del 4 de julio, Día de la Independencia. (Véase nuestro Gráfico de la semana).

Y lo que es más importante, seguimos pensando que la economía estadounidense podría enfriarse en los próximos trimestres. Los efectos de la pandemia sobre la economía se han desvanecido en gran medida, y la política monetaria de la Fed empieza a resultar excesivamente restrictiva. Sin embargo, creemos que en la actualidad la Fed tiene tanto el valor como la capacidad para inyectar estímulos y mantener el crecimiento en caso necesario. Tendremos más noticias al respecto cuando el banco central estadounidense se reúna la próxima semana.

Claves de la próxima semana

La semana económica comenzará a fuego lento y terminará en plena ebullición, con las decisiones de los bancos centrales de Asia, Europa y EE.UU.

El lunes será relativamente tranquilo, con los mercados chino, japonés y surcoreano cerrados por vacaciones. Los inversores interesados en datos macroeconómicos no encontrarán información relevante que pueda mover los mercados. El menú se limita a la inflación salarial de la zona euro, la inflación del IPC italiano y los precios de la vivienda en Reino Unido.

El martes las cosas se pondrán más interesantes. En Europa, los inversores se centrarán en el indicador ZEW de sentimiento económico de Alemania para comprobar si la reciente tendencia bajista se ha mantenido en septiembre. Mientras tanto, los inversores estadounidenses querrán saber si las ventas minoristas se mantuvieron sólidas en agosto tras el gran aumento de julio.

El miércoles, la Fed de EE.UU. dará comienzo a un ciclo de bajada de tipos. Para los inversores, la pregunta es si esto significa una reducción de 25 ó 50 puntos básicos (pb) en el rango objetivo de la Fed. Actualmente, las previsiones de la herramienta “FedWatch” de la Bolsa de Chicago apuntan hacia un recorte menor de 25 pb (con aproximadamente un 75% de probabilidades). Además, el miércoles se publicarán el IPC británico, el IPC alemán y los pedidos de equipos japoneses.

El jueves y el viernes habrá una gran cantidad de decisiones monetarias del Banco Popular de China, el Banco de Inglaterra y el Banco de Japón. Para los inversores, la clave está en la posible divergencia de sus políticas. Mientras que muchos bancos centrales están centrados en recortar los tipos, el Banco de Japón está siguiendo un libro de recetas diferente, al subirlos. Esto no tiene por qué ser un problema, pero, como en el caso de un buen filete de Wagyu, hay que prestarle atención.