EE.UU.

Nuevos máximos históricos

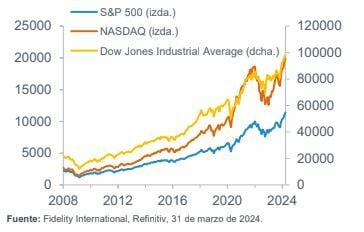

Tras un mal arranque de mes motivado por las caídas de algunas grandes tecnológicas, arrastradas por las dudas sobre los beneficios futuros y las altas valoraciones, y las elevadas lecturas de inflación, el sentimiento cambió cuando la Fed reiteró que preveía tres recortes de tipos este año. La renta variable estadounidense cerró el mes con alzas y nuevos máximos históricos en el S&P 500, el Nasdaq y el Dow Jones Industrial Average. De los Siete Magníficos, Meta, Tesla y Apple retrocedieron en marzo.

Todos los sectores del mercado estadounidense avanzaron, con energía, servicios públicos y materiales a la cabeza. Las acciones value y de momento batieron a las de crecimiento, mientras que los valores de pequeña y mediana capitalización superaron a los de gran capitalización.

Los datos macroeconómicos de EE.UU. siguen siendo sólidos

Los datos macroeconómicos han sido positivos; así, el crecimiento del cuarto trimestre de 2023 se revisó al alza, del 3,2% al 3,4%, por la fortaleza del consumo y la inversión empresarial. La tasa de paro subió un 0,3% interanual hasta el 3,9% en febrero, pero se mantiene cerca de mínimos históricos, lo que pone de relieve la fortaleza del mercado laboral. La tasa de inflación PCE subyacente fue del 2,8% interanual en febrero, lo que supone un ligero descenso frente a la lectura del 2,9% de enero.

El PMI manufacturero se mantuvo en marzo en territorio de expansión con un 51,9, ligeramente inferior al 52,2 de febrero. Los fabricantes siguen confiando que la producción aumentará durante el próximo año, llevados por las expectativas de mejoría de las condiciones económicas, la capacidad y los esfuerzos de marketing.

Los índices estadounidenses siguen escalando

Europa

El tono expansivo del banco central desata la tolerancia al riesgo

Las bolsas europeas siguieron subiendo en marzo, un mes en el que los buenos datos económicos y los mensajes de sesgo expansivo de los grandes bancos centrales alimentaron la tolerancia al riesgo. El BCE dejó los tipos de interés sin cambios e insistió en que sigue basándose en los datos.

Los mercados han retrasado el momento previsto del primer recorte de tipos del BCE de marzo/abril hasta junio. Sin embargo, el banco central suizo rebajó inesperadamente los tipos de interés un 0,25%, convirtiéndose así en el primer banco central de una economía desarrollada en recortar tipos en este ciclo.

La temporada de resultados dejó más previsiones superadas que no alcanzadas y las previsiones de crecimiento de los beneficios aumentaron. La actividad corporativa está subiendo y el volumen total de operaciones superó los 14.500 millones de dólares en marzo, el mes más activo desde octubre de 2021.

La actividad empresarial se estabiliza

La actividad empresarial de la zona euro da muestras de estabilización. El dato adelantado del PMI compuesto de la zona euro se acercó al umbral de expansión y alcanzó un máximo de nueve meses de 49,9 en marzo. Los servicios han entrado en territorio de expansión. El empleo aumentó por tercer mes consecutivo y la confianza de las empresas mejoró hasta su nivel más alto desde febrero de 2023.

La inflación media de los costes de producción se frenó en marzo después de dos meses de incremento. El dato preliminar del IPC de la zona euro se situó en el 2,4% en marzo, frente al 2,6% de febrero.

La actividad de la zona euro da muestras de estabilización

Mercados emergentes

Las expectativas de recortes de los tipos de interés de la Fed aúpan a las mercados emergentes

Los mercados emergentes avanzaron en marzo, pero menos que los desarrollados. Esta clase de activo encontró apoyo en las señales de que la Fed se disponía a recortar los tipos de interés este año, aunque una inflación estadounidense más alta de lo previsto y unos datos económicos sólidos sugirieron que el ritmo de bajada podría ser más lento del previsto inicialmente.

China se anotó una ligera ganancia durante el mes tras el sólido avance de febrero. Los mercados emergentes de Asia fueron los mejores, seguidos de Latinoamérica, mientras que Europa emergente, Oriente Medio y África cerraron el mes con leves descensos.

La IA impulsa los mercados asiáticos

Dentro de los mercados emergentes de Asia, Taiwán y Corea del Sur fueron los mejores, espoleados por el entusiasmo continuo en torno a la IA.

En Latinoamérica, Perú y Colombia se situaron entre los mejores mercados, gracias a la revalorización del petróleo y el cobre. En EMEA, los mercados egipcios cayeron después de que su banco central subiera los tipos de interés.

La evolución de los sectores no fue homogénea: TI, servicios de comunicación y materiales subieron durante el mes, mientras que inmuebles y atención sanitaria cayeron. Las acciones de crecimiento y value batieron a las de calidad. Los precios de los metales y el crudo subieron ante las perspectivas de descenso de la oferta.

Las bolsas emergentes avanzan, pero menos que las desarrolladas

Asia-Pacífico menos Japón

Los megavalores de semiconductores aúpan a Asia

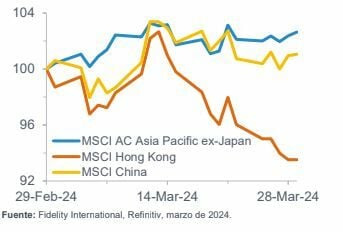

Las bolsas de la región de Asia-Pacífico menos Japón subieron en marzo, propulsadas por la buena marcha de los mercados de la tecnología y con los megavalores de semiconductores a la cabeza.

Los buenos datos macroeconómicos en EE.UU. dieron a los inversores la tranquilidad de que la economía del país gozaba de buena salud, lo que estimuló la tolerancia al riesgo. Corea del Sur y Taiwán, unos mercados con un fuerte componente tecnológico y exposición a EE.UU., lideraron la región de Asia- Pacífico menos Japón. Los inversores apostaron por los valores líderes de semiconductores tras los prometedores beneficios de Hon Hai Precision, que está expuesta a la IA. Estos mercados también están beneficiándose del mayor optimismo en torno a una recuperación cíclica de los chips de memoria.

Las tensiones geopolíticas en China continúan

China y Hong Kong se situaron a la cola del mercado. Las tensiones geopolíticas con EE.UU. perjudicaron la visión sobre China al redoblar los legisladores estadounidenses sus esfuerzos para prohibir las inversiones en empresas chinas. Los datos publicados en China alentaron la esperanza de un rebote alimentado por el consumo después de que la producción de las fábricas, las ventas minoristas y la inversión en inmovilizado material batieran las previsiones. El PMI manufacturero se mantuvo en territorio de expansión. Los índices de Hong Kong se vieron lastrados por el mal tono de los beneficios de un peso pesado como AIA.

La India quedó rezagada debido a un fuerte descenso de los valores de pequeña capitalización. Sin embargo, las compras de los inversores nacionales y las instituciones extranjeras siguieron siendo elevadas. La India registró un sólido crecimiento del PIB en el tercer trimestre y es una de las economías que más crecen del mundo.

La bolsa australiana subió, liderada por los valores de pequeña y mediana capitalización. Sin embargo, el índice de confianza empresarial de la NAB no repuntó y se mantuvo por debajo de las medias a largo plazo.

China y Hong Kong, a la cola de la región de Asia- Pacífico menos Japón

TE INTERESA

Si quiere aprender a invertir y gestionar su patrimonio, descubra la nueva sección de cursos gratuitos