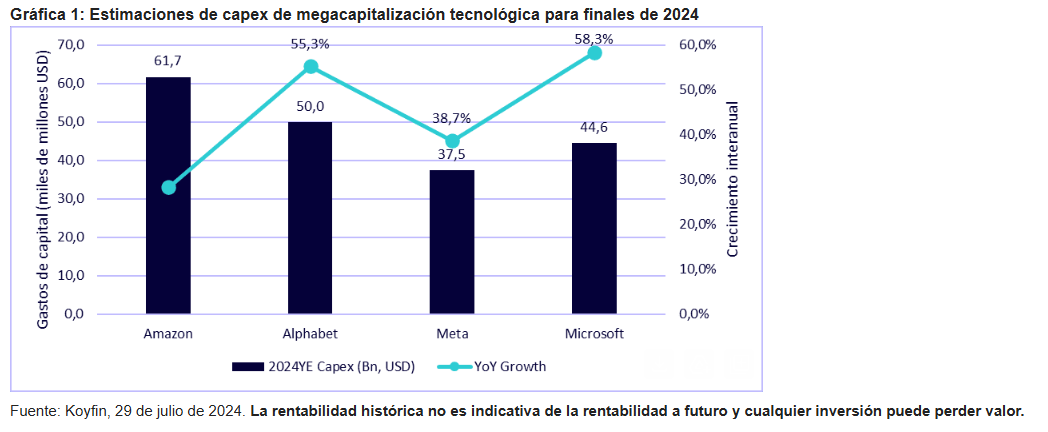

Esto ha constituido la base de lo que Sequoia Capital denomina la pregunta de los 600.000 millones de dólares de la IA: ¿Pueden los niveles actuales de gasto de capital (capex) ofrecer unos ingresos estimados de 600.000 millones de dólares generados por los software y servicios de IA para proporcionar un retorno de la inversión (ROI) positivo, dada la fuerte inversión del sector en infraestructura de hardware?

Los beneficiarios obvios de esta inversión hasta ahora han sido Nvidia y sus homólogos de semiconductores, que han experimentado un crecimiento exponencial de sus ingresos debido a la elevada demanda de chips para el entrenamiento de IA. Con los importantes gastos de capital que se están realizando para adquirir estos chips y construir la próxima oleada de centros de datos de IA, surgen varias cuestiones críticas: ¿Verán los usuarios finales y las empresas suficiente valor para justificar estos costes? ¿Serán rentables las inversiones actuales en infraestructuras de IA? Y, lo que es más importante, ¿tienen estas empresas una valoración justa?

En este blog, nos centraremos en la valoración, examinando si los precios actuales de las acciones de estos gigantes tecnológicos están justificados teniendo en cuenta el modesto impacto que ha tenido la IA en sus ingresos hasta el momento.

Tendencias de valoración y sentimiento del mercado

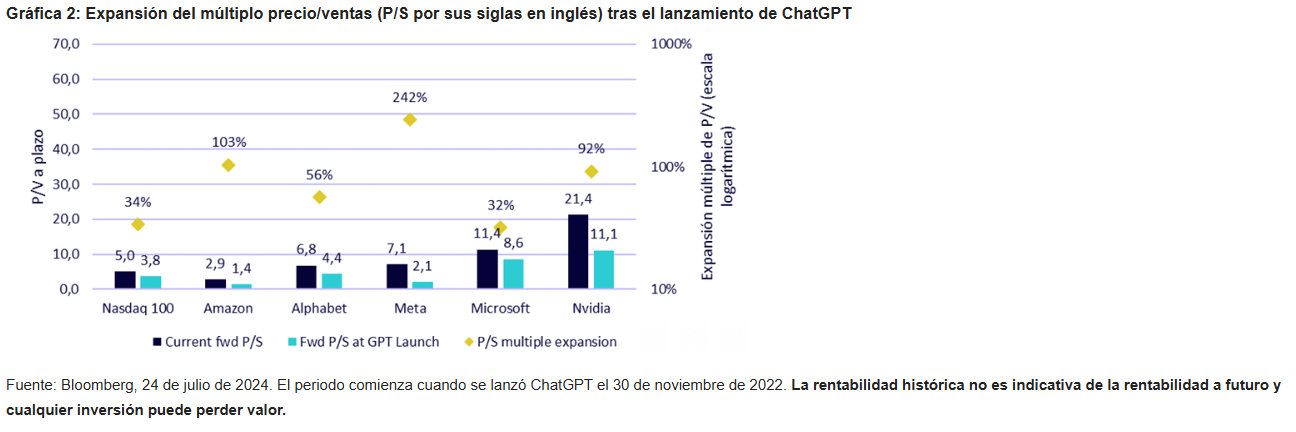

La narrativa siempre ha situado la IA como una revolución del software. Aunque los semiconductores son herramientas esenciales, el software será el elemento diferenciador clave, ya que los usuarios buscan las plataformas más avanzadas e inteligentes. En consecuencia, las empresas tecnológicas de gran capitalización han experimentado una importante revalorización de sus acciones desde el lanzamiento de ChatGPT, impulsadas por el optimismo de los inversores acerca de los posibles beneficios futuros de la IA, que se concentran en estas destacadas empresas. Sin embargo, este entusiasmo ha llevado a múltiples expansiones de la valoración, lo que muchos creen que puede indicar una burbuja.

Si se examina el periodo transcurrido desde el lanzamiento de ChatGPT, la Gráfica 2 muestra que la relación precio/ventas (P/V) a plazo del Nasdaq pasó de 3,8 a 5,0, lo que supone un moderado aumento del 34 %. Sin embargo, Amazon, Google, Meta y Nvidia registraron crecimientos superiores al 50 %, o incluso superaron el 100 %. Esto podría implicar que estas acciones están sobrevaloradas o que el mercado las considera justamente valoradas, dadas las expectativas de importantes ingresos futuros por la IA y el potencial de beneficios más allá de las actuales estimaciones de ventas futuras.

Más recientemente, el sentimiento de Wall Street hacia estas empresas ha pasado de positivo a negativo, ya que los inversores cuestionan el posible retorno de la inversión de grandes sumas de capital y el plazo para obtenerlo. Los últimos informes de resultados de las principales empresas tecnológicas arrojaron resultados dispares.

Las acciones de Amazon bajaron debido a unas perspectivas de ingresos moderadas y a unas ventas decepcionantes, agravadas por el aumento de los costes para ampliar Amazon Web Services. Microsoft informó de la ralentización del crecimiento de su rama de computación en la nube Azure y de sus planes para seguir invirtiendo sustancialmente en centros de datos. Por el contrario, Meta obtuvo unos buenos resultados, apaciguando a los inversores y ganando tiempo para que sus inversiones en IA den sus frutos. Mientras tanto, las acciones de Alphabet cayeron después de que la empresa sorprendiera a Wall Street con un fuerte aumento de los costes, eclipsando unas ventas mejores de lo esperado. El impacto de un informe de empleo más débil de lo esperado a finales de semana agravó aún más las caídas de estas acciones, incitando a los inversores a reevaluar sus posiciones en un contexto de ralentización de la economía. Como resultado, se han producido importantes contracciones múltiples, ya que los inversores venden acciones y se reposicionan. La prima de valoración concedida anteriormente a estas acciones ha disminuido, a medida que crece la preocupación de que el revuelo en torno a la IA no cumpla las expectativas.

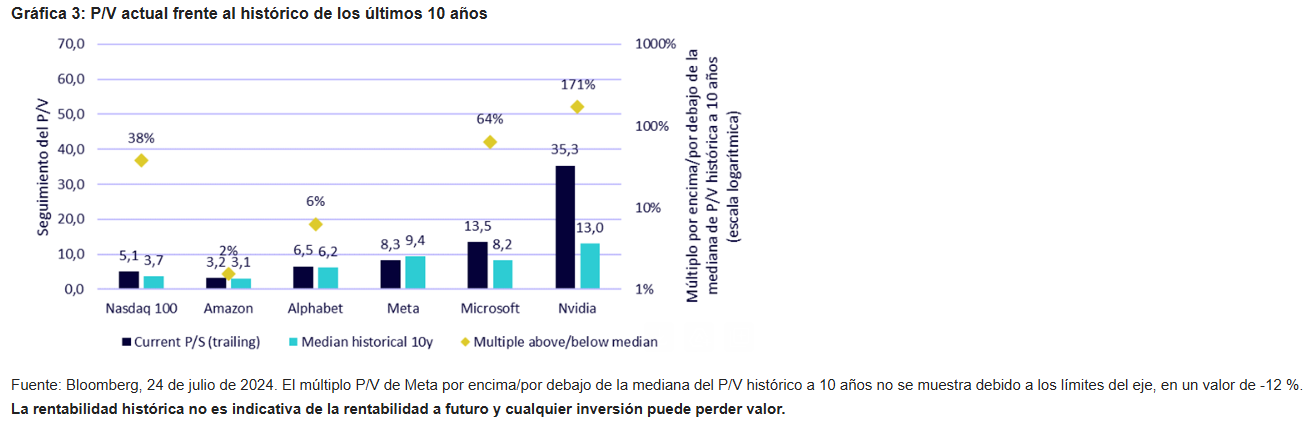

El examen de los ratios P/V actuales teniendo en cuenta las tendencias históricas puede proporcionar información valiosa sobre si las valoraciones se han vuelto exageradas en comparación con el pasado. La Gráfica 3 arroja luz sobre si los recientes retrocesos de las cotizaciones bursátiles están justificados.

Nvidia y Microsoft destacan como valores atípicos, con relaciones P/V significativamente superiores a sus medias históricas de los últimos 10 años. Esto podría sugerir que el mercado espera un valor justo para un crecimiento extremadamente fuerte por delante, o podría indicar una sobrevaloración. Recopilando datos históricos y futuros, vemos que Amazon, Google y Meta se han recuperado recientemente de ratios de valoración relativamente bajos. Con importantes expansiones múltiples tras el lanzamiento de ChatGPT, han vuelto a valoraciones acordes con sus cifras históricas. Sin embargo, la historia puede ser diferente para Microsoft y Nvidia, ya que ambas han experimentado importantes expansiones múltiples más allá de lo que se observa en el índice Nasdaq, más amplio, superando materialmente las normas históricas.

El potencial de la IA para cambiar las reglas del juego de las grandes empresas tecnológicas podría justificar valoraciones más altas ahora y en el futuro. Históricamente, invertir en estas empresas hace cinco o más años habría sido muy rentable, independientemente de la valoración. No obstante, las valoraciones actuales de algunas indican una "prima de valoración" significativa en comparación con el pasado, lo que probablemente explica por qué los inversores se muestran ahora más cautos. Esta cautela ha contribuido a los recientes retrocesos de las cotizaciones, incluso en medio de informes de resultados positivos.

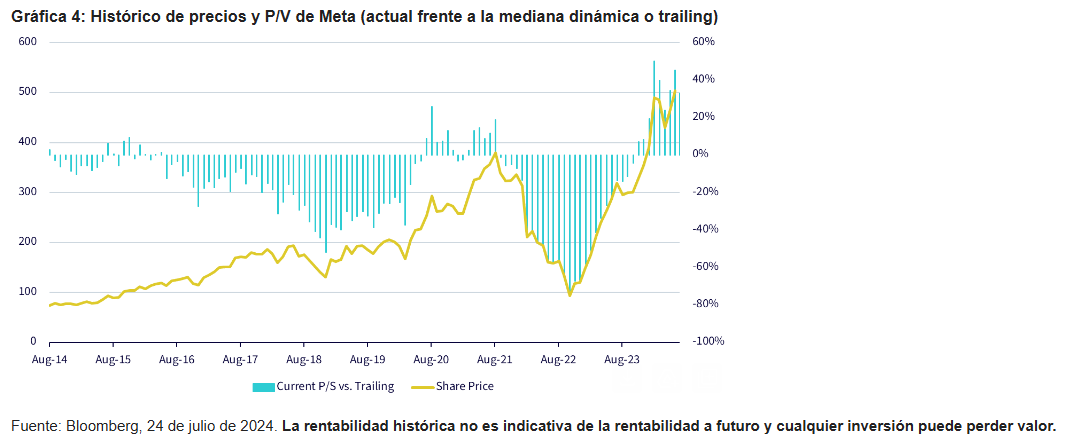

Perspectivas históricas de las valoraciones

Invertir en tecnologías exponenciales como la IA puede beneficiar a las carteras, pero es esencial gestionar el riesgo de concentración y elegir el momento oportuno del mercado. Al estar atentos a las tendencias de valoración, los inversores pueden recortar posiciones estratégicamente cuando están sobrevaloradas y añadirlas cuando están infravaloradas, siguiendo el clásico dicho de "comprar barato y vender caro". Teniendo en cuenta estas normas históricas, una gráfica a 10 años de Meta ilustra cómo recortar posiciones durante los periodos de sobrevaloración y acumular durante los de infravaloración podría haber sido beneficioso.

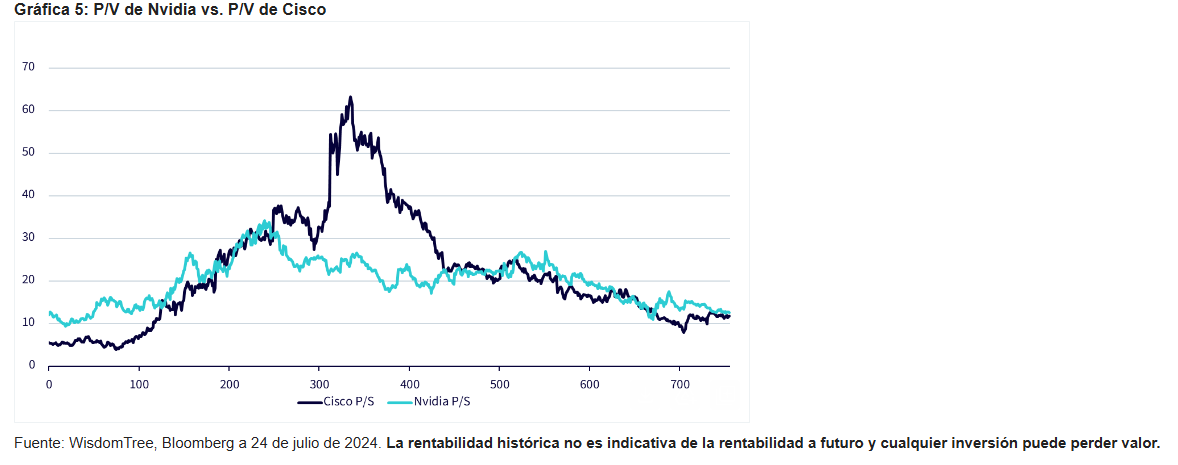

Reflexionar sobre burbujas de mercado pasadas, como la de Cisco durante la era de las puntocom, puede proporcionar un contexto valioso para seguir siendo sensible a la valoración cuando se invierte en renta variable tecnológica. La relación P/V de Cisco se disparó hasta 60 antes de que el precio de las acciones se desplomara más de un 80 % a principios de los 2000. Comparativamente, el P/V actual de Nvidia, de aproximadamente 35, no alcanza los niveles de la burbuja puntocom, lo que indica una valoración menos extrema.

Esta perspectiva histórica ayuda a responder a la pregunta "¿hasta dónde es demasiado lejos?" cuando las valoraciones parecen exageradas. Aunque los ratios P/V de las empresas tecnológicas de gran capitalización han aumentado significativamente desde el inicio de la oleada de IA, siguen estando muy por debajo de los extremos observados durante la burbuja de las puntocom. Esto sugiere que, aunque los múltiplos de valoración han aumentado desde el lanzamiento de ChatGPT, no estamos asistiendo a una burbuja similar a la de principios de los 2000.

Conclusión

Aunque invertir en IA y tecnologías exponenciales es apasionante, es crucial adoptar un enfoque que tenga en cuenta la valoración. En lugar de evitar por completo estas inversiones, los inversores deberían ajustar su exposición a medida que fluctúan las valoraciones, asegurándose de evitar una concentración excesiva en las valoraciones máximas y manteniendo una cartera diversificada.

TE INTERESA

Si quiere aprender a invertir y gestionar su patrimonio, descubra la nueva sección de cursos gratuitos