La creencia popular asegura que el descenso de los tipos de interés es negativo para los valores del sector financiero, ya que se traduce en menos ingresos por intereses. Sin embargo, se trata de una afirmación excesivamente simplista que podría no ser cierta. El sector financiero es un grupo diverso en el que los bancos son tan solo una parte y existen importantes diferencias entre las empresas que se traducen en una amplia gama de factores que influyen en sus resultados. Guiarse por esta regla perezosa podría significar perderse algunas de las atractivas oportunidades que el resto del mercado está pasando por alto.

La creencia popular no cuadra

La creencia popular en relación con el efecto de los tipos de interés sobre las empresas financieras es que los descensos reducen los ingresos por intereses que generan los bancos con sus activos y, por ende, los beneficios. Los tipos de interés de referencia probablemente han tocado techo en la mayoría de las economías desarrolladas y se prevé que desciendan con el paso del tiempo, por lo que algunos actores del mercado son pesimistas sobre las perspectivas del sector financiero. Sin embargo, la realidad es mucho más compleja.

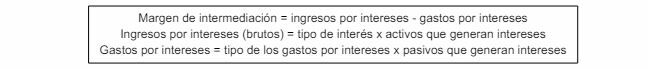

Los balances de los bancos generalmente están formados por activos (como préstamos e hipotecas), instrumentos de inversión (como deuda pública) y reservas depositadas en el banco central. Estos activos generan intereses para la empresa. En el pasivo, los depósitos de los clientes constituyen el grupo más grande y el banco abona intereses sobre ellos. Por lo tanto, cuando evaluamos el impacto de las variaciones de los tipos de interés sobre un banco, es importante fijarnos en el efecto neto.

Cuando los tipos básicos suben, los tipos de interés sobre los activos tienden al alza y, a consecuencia de ello, los ingresos brutos por intereses aumentan. Sin embargo, cuando los tipos básicos son altos, los tipos de los gastos por intereses (“coste de la financiación”) también tienden a subir. Eso puede erosionar los beneficios de los bancos.

La forma de la curva de rendimientos

La forma de la curva de rendimientos (el tipo de interés demandado en diferentes plazos) también influye en cómo las variaciones de los tipos de interés afectan a los beneficios. Algunos activos de los bancos, por ejemplo las hipotecas cobran tipos de interés a largo plazo, mientras que los depósitos de los clientes suelen retribuirse con tipos de interés a corto plazo. Si la curva de rendimientos se eleva mediante un descenso de los tipos a corto plazo y los tipos a largo plazo siguen siendo elevados, eso puede ser favorable para los beneficios de los bancos, porque los ingresos brutos por intereses seguirían siendo altos, mientras que los gastos por intereses descenderían.

En la práctica, cuando los tipos de interés a corto plazo son elevados (como ahora), la curva de rendimientos suele tener una pendiente negativa, ya que el mercado descuenta más probabilidades de recesión. Estas perspectivas reducen la demanda de préstamos y, por lo tanto, el volumen de activos que generan intereses en los balances de los bancos. Sin embargo, a medida que los tipos descienden, también lo hace la probabilidad de recesión, lo que, a su vez, estimula el crecimiento del crédito.

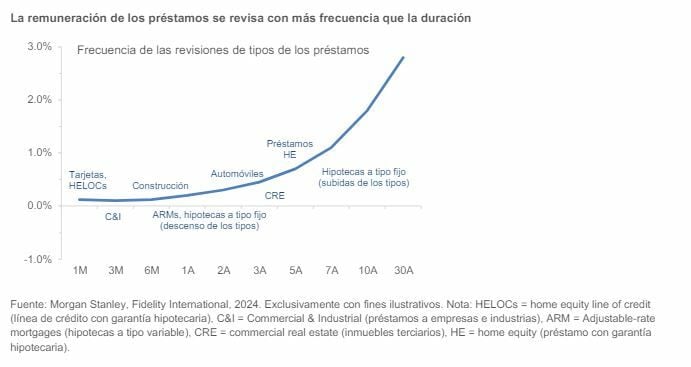

La frecuencia con que se revisan los tipos de interés también es importante. Mientras que los tipos de interés sobre las hipotecas suelen ser fijos durante varios años, sigue habiendo una parte importante de las carteras de préstamos de los bancos cuya remuneración se fija con el extremo corto de la curva, sobre todo los préstamos a empresas y las tarjetas de crédito. En el arranque del ciclo económico, cuando las perspectivas de crecimiento son positivas y los tipos de interés de referencia están subiendo, los bancos repercuten rápidamente estos tipos más altos sobre sus prestatarios a más corto plazo. Sin embargo, los tipos de los depósitos que los bancos pagan a sus clientes se revisan con menos frecuencia.

Eso significa que, al comienzo del ciclo, el margen de intermediación mejora rápidamente. A medida que el ciclo avanza y la economía se ralentiza en respuesta a los tipos de interés más altos, la calidad crediticia de las carteras de los bancos se ve reforzada por la revisión a la baja relativamente rápida de los costes de los préstamos, lo que alivia la presión sobre los prestatarios. Es una idea un tanto ilógica: cuando los tipos de interés caen, cabría esperar que los bancos generen menos ingresos por intereses sobre sus activos. Sin embargo, unos tipos de interés elevados también tienen más probabilidades de provocar dificultades financieras a los prestatarios que desemboquen en un impago, lo que aumenta las pérdidas crediticias de los bancos. La prioridad de los bancos es que los préstamos se amorticen, por lo que existe un equilibrio entre generar unos ingresos por intereses elevados y controlar las pérdidas crediticias.

Los beneficios son algo más que margen de intermediación

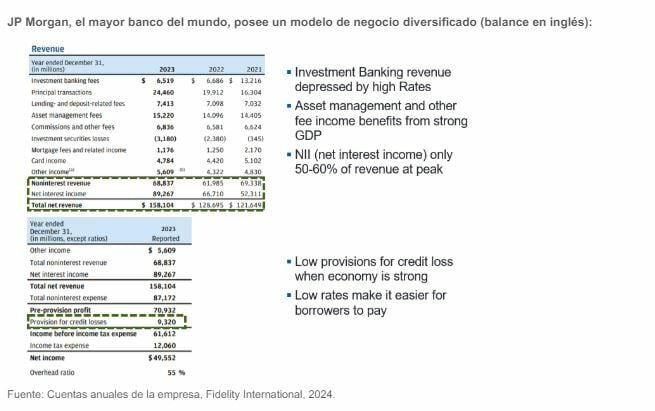

Aunque es de sobra conocido que el margen de intermediación es un factor clave de los beneficios de los bancos, se tiene menos en cuenta que muchos bancos poseen modelos de ingresos muy diversificados. Es importante entender cómo responden estos diferentes flujos de ingresos ante los cambios en las condiciones económicas para comprender las perspectivas de las empresas financieras.

JP Morgan es el mayor banco del mundo, pero tan solo la mitad aproximadamente de sus ingresos procede del margen de intermediación. También genera ventas con sus actividades de banca de inversión y gestión de activos. Pensemos también que Goldman Sachs tiene una dependencia aún menor del margen de intermediación, ya que tan solo representó el 14% de sus ingresos de 2023.

La gestión de activos y la banca de inversión son negocios importantes para los bancos y para los negocios no bancarios, como KKR, Allianz y Jefferies. La gestión de activos y la banca de inversión suelen registrar un mal comportamiento cuando los tipos de interés básicos son elevados (y a la inversa).

Unos tipos básicos más altos tienden a tirar a la baja de las valoraciones bursátiles aumentando el “coste del capital” por la vía del tipo de rentabilidad sin riesgo que se incorpora al análisis de los flujos de efectivo descontados. Los tipos básicos más altos también pueden hacer que la renta variable sea menos atractiva para los inversores desde una óptica relativa, ya que los costes por intereses más altos pueden reducir los beneficios o provocar dificultades financieras. A consecuencia de ello, los inversores pueden sacar capitales de la bolsa y destinarlos a activos con riesgos más bajos, como la deuda pública. Los ingresos de las gestoras de activos están determinados por el volumen de activos de clientes que gestionan (los “activos gestionados”). Si los activos gestionados descienden, ya sea porque las cotizaciones caen o porque los clientes retiran dinero, se reducen los beneficios de las gestoras de activos.

En cuanto a las empresas, cuando los tipos de interés son elevados (y, por lo tanto, la financiación está cara) podrían estar menos dispuestas a captar capital o ejecutar fusiones, lo que reduce las comisiones de la banca de inversión.

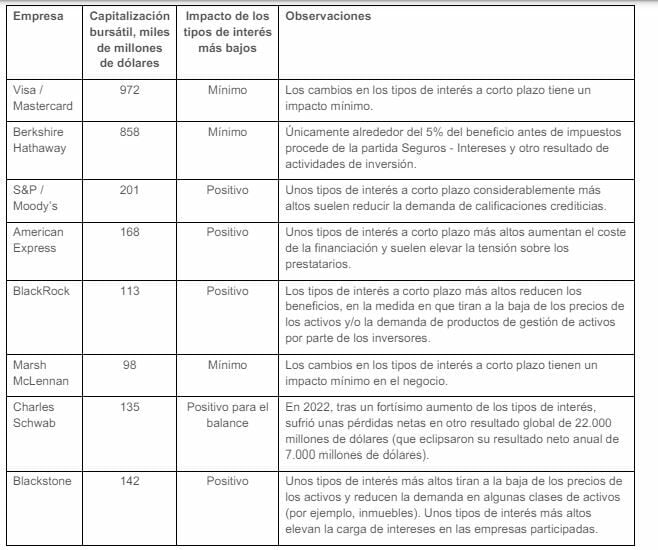

Unos tipos de interés elevados inciden en la bolsa, pero también en el mercado de renta fija. Cuando suben los tipos de interés a corto plazo, se pueden producir amplias reevaluaciones de las carteras de bonos, como hemos visto durante los dos últimos años. Pensemos en Fifth Third Bancorp, uno de los mayores bancos de EE.UU. En 2022, la depreciación de los bonos dio como resultado unas “Pérdidas en otro resultado global, netas” de 6.000 millones de dólares que hicieron palidecer su resultado neto de 2.000 millones de dólares. Se produjo una dinámica similar en Silicon Valley Bank que provocó su hundimiento en marzo de 2023. Aunque los bancos son negocios financieros, no todos los negocios financieros son bancos. En el índice MSCI ACWI Financials, únicamente alrededor del 44% de sus integrantes son bancos diversificados o regionales. El sector financiero comprende una gran variedad de modelos de negocio, algunos de los cuales tienen poca o nula sensibilidad a los tipos de interés, mientras que otros se benefician de sus alzas o descensos.

Los valores del sector financiero se mueven por diferentes factores, no solo los tipos de interés a corto plazo

Algunos entendidos están alentando la idea de que los descensos de los tipos de interés son categóricamente malos para los valores del sector financiero, y eso es inexacto. El sector es diverso y comprende un conjunto de bancos y entidades no bancarias con muchos modelos de negocio, flujos de ingresos diferentes y sensibilidades variables a los tipos de interés. De hecho, algunas empresas financieras solo se ven afectadas de forma leve por los movimientos de los tipos de interés, mientras que otras pueden beneficiarse de los descensos de los tipos.

Más allá de eso, las empresas financieras están expuestas a diferentes regiones, condiciones económicas, factores regulatorios, panoramas competitivos, segmentos de clientes, etc. Es un sector rico y matizado que se beneficia de un análisis en profundidad para identificar oportunidades. El hecho de que existan algunas generalizaciones simplistas sobre el sector puede crear desajustes en los precios que los inversores diligentes pueden detectar.