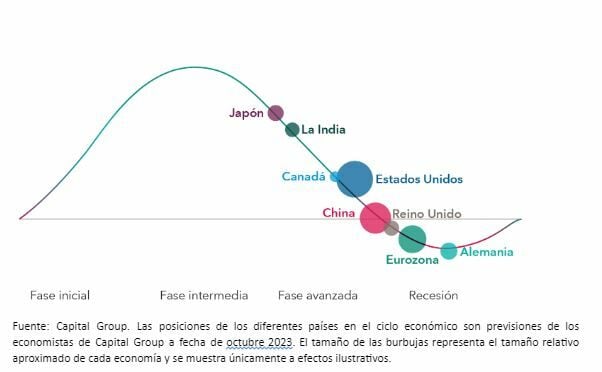

El elevado nivel de inflación y los altos tipos de interés están provocando divergencias entre las principales economías del mundo. La sorprendente capacidad de resistencia que muestran Estados Unidos, Japón y la India está contribuyendo a impulsar las perspectivas económicas de cara a 2024, mientras que los continuos signos de debilidad en Europa y China están moderando las expectativas para el nuevo año.

El Fondo Monetario Internacional prevé que el crecimiento medio de la economía mundial se sitúe en el 2,9% en 2024, ligeramente por debajo del 3% registrado en 2023.

La solidez de la economía estadounidense podría impulsar el crecimiento mundial

«La capacidad de resistencia de la economía estadounidense resulta especialmente sorprendente si tenemos en cuenta lo mucho que han aumentado los precios y el nivel que han alcanzado los tipos de interés tras las agresivas subidas por parte de la Reserva Federal», señala Jared Franz, economista estadounidense de Capital Group.

«Es una muestra de la solidez del consumo y del mercado laboral», añade Franz. «No cabe duda de que ha contribuido a aliviar el temor a una inminente recesión. Aún no podemos descartarla, pero, en mi opinión, el riesgo ha disminuido de manera considerable».

Se prevé un crecimiento desigual de la economía mundial en 2024

Se prevé que la evolución de las otras dos grandes economías, Europa y China, afecte al crecimiento de la economía mundial, ya que ambas se enfrentan a un entorno comercial cada vez más complicado y a un aumento de las tensiones geopolíticas.

Alemania, la mayor economía europea, ya ha entrado en territorio de contracción como consecuencia de la fuerte desaceleración de su actividad manufacturera y la disminución de la demanda procedente de China, su principal socio comercial. Por su parte, las economías de la eurozona y del Reino Unido están estancándose y podrían enfrentarse a nuevas dificultades si los precios de la energía continúan subiendo tanto como lo han hecho en los dos últimos años.

«La crisis energética y las subidas de tipos de interés están debilitando la actividad industrial», afirma el economista europeo Robert Lind. «Esta situación se ha agravado con la continua ralentización de la economía china. En consecuencia, muchas compañías europeas están acumulando un gran volumen de existencias». Lind prevé un repunte de la economía europea en 2024, aunque considera que podría tratarse de una recuperación de escasa profundidad.

Perspectivas de tipos de interés: de vuelta a la «antigua normalidad»

Aunque los elevados tipos de interés están afectando a las economías de distintas maneras, están disminuyendo las posibilidades de que se produzca un fuerte descenso de los tipos. Es decir, tal y como afirma el gestor de renta fija Pramod Atluri, no parece probable que vayamos a volver a corto plazo a la época de los tipos de interés próximos a cero.

«Confío en que el consumo continúe siendo el motor de la economía aunque los tipos de interés se mantengan en niveles elevados durante más tiempo», explica Atluri. Ello se debe, en parte, a que los salarios y el valor de la vivienda se sitúan por encima de los niveles previos a la pandemia, lo que ha contribuido a respaldar el consumo. El gasto federal, especialmente en proyectos de infraestructuras en Estados Unidos, también ha favorecido el crecimiento económico.

Los tipos de interés actuales se sitúan dentro de los rangos históricos

De cara a 2024, Atluri cree que el rendimiento de los títulos del Tesoro estadounidense a diez años podría mantenerse en niveles que se consideraban normales antes de la crisis financiera mundial, entre el 3,5% y el 5,5%. Esa era la «antigua normalidad». Si nos remontamos a 1870, los tipos de interés se han mantenido mayoritariamente entre el 3,0% y el 6,0% en el 61% de todos los periodos desde entonces.

Según Atluri, aunque la subida de tipos de interés podría afectar a los mercados financieros, lo más probable es que los inversores acaben adaptándose a ese entorno de tipos elevados.

Cuando los tipos a diez años se situaban entre el 4,0% y el 6,0%, la rentabilidad media anual del índice S&P 500 desde 1976 era del 10,38% y la del índice Bloomberg US Aggregate Bond del 6,59% (datos desde el 31 diciembre 1976 al 31 octubre 2023).

Oportunidad para volver a entrar en el mercado

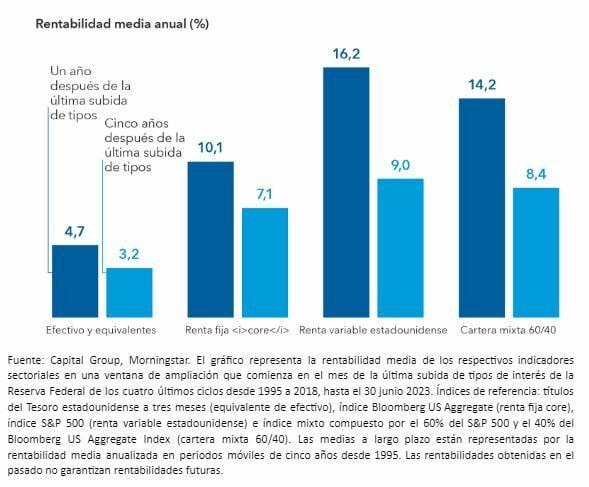

La posibilidad de que la mayoría de los bancos centrales hayan dejado de subir los tipos de interés, o estén a punto de hacerlo, ofrece a los inversores la oportunidad de volver a entrar en el mercado. El éxodo de los inversores desde los mercados de renta fija y renta variable a las posiciones en efectivo que se ha producido en los últimos años es comprensible, pero aquellos que se queden fuera del mercado podrían perderse la oportunidad de posicionar sus carteras para el éxito a largo plazo.

En términos históricos, el periodo comprendido entre el fin del ciclo de subidas de tipos de interés y el primer recorte de tipos ha marcado una oportunidad crucial para que los inversores reinviertan sus posiciones de efectivo en renta fija y renta variable. En el pasado, este periodo ha durado una media de diez meses.

Después de los últimos cuatro ciclos de subidas de tipos de interés de la Reserva Federal, la renta fija y la renta variable superaron con creces a los títulos del Tesoro estadounidense a tres meses durante el año posterior a la última subida. Por el contrario, el rendimiento de los títulos del Tesoro a tres meses, que se utilizan como referencia ya que obtienen un rendimiento similar al de las inversiones en equivalentes al efectivo, cayó de media un 2,5% en los 18 meses posteriores a la última subida de tipos de la Reserva Federal.

«Creo que estamos a punto de iniciar una importante transición, una en la que los inversores a largo plazo pueden encontrar oportunidades de inversión atractivas en renta fija y variable», afirma Mike Gitlin, presidente y director general de Capital Group.

Tras el fin de los ciclos de subidas de tipos de la Reserva Federal, la renta fija y la renta variable han superado al efectivo

La historia ha recompensado la paciencia de los inversores en los años electorales

2024 será un importante año electoral, no solo en Estados Unidos, sino también en muchos otros países como la India, Rusia, Sudáfrica, Taiwán y el Reino Unido. Podríamos estar ante uno de los años electorales más decisivos de la historia a escala mundial.

Las elecciones presidenciales en Estados Unidos cobrarán un protagonismo especial. Y aunque aún queda casi un año, los inversores podrían mostrarse intranquilos por saber cómo reaccionarán los mercados a una campaña electoral potencialmente volátil y por la posibilidad de que el resultado final sea muy reñido, como ocurrió en las elecciones de 2020.

«Los votantes tendrán especialmente presentes varias cuestiones importantes, como la política internacional, el impacto de la inflación y numerosos problemas de índole social», afirma Matt Miller, economista político de Capital Group. «Pero las cosas pueden cambiar mucho de aquí al próximo mes de noviembre. Eso es una eternidad en política».

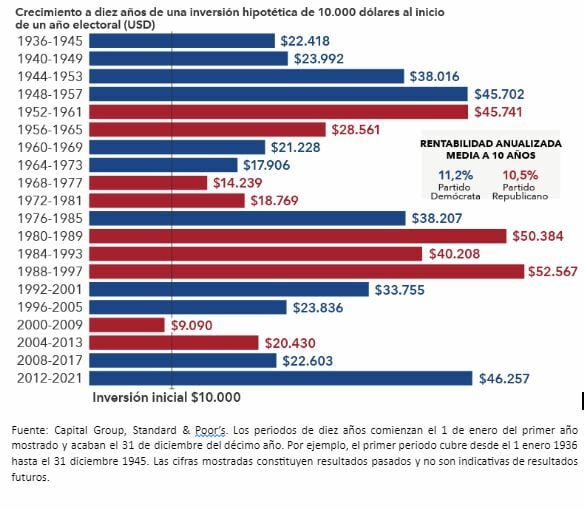

Aunque la volatilidad de los mercados puede aumentar en años electorales, lo cierto es que el partido político que acaba ganando las elecciones influye poco en la rentabilidad de los inversores a largo plazo. Desde 1936, la rentabilidad anualizada a diez años de la renta variable estadounidense (según el índice S&P 500) obtenida al inicio de un año electoral fue del 11,2% cuando el Partido Demócrata ganó las elecciones y del 10,5% cuando el vencedor fue el Partido Republicano.

Demócratas o republicanos: a los inversores no les importa demasiado el partido