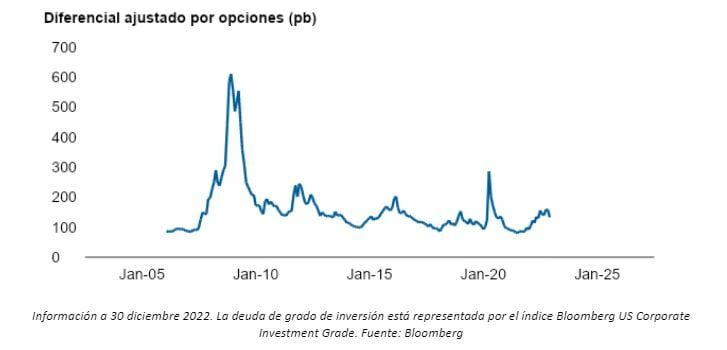

El repunte registrado al final del trimestre ofreció un breve respiro al mercado de deuda corporativa estadounidense de grado de inversión (calificación BBB/Baa y superior). El índice Bloomberg US Corporate Investment Grade subió un 3,6% durante el trimestre, con lo que la caída anual se sitúa en el 15,8%. El rendimiento mínimo (yield to worst) del índice cayó 26 puntos básicos y los diferenciales disminuyeron 29 puntos desde el inicio del trimestre, después de que la Reserva Federal se desmarcara de las subidas de 75 puntos básicos que venía realizando para controlar la inflación.

Lo más probable es que se mantenga la volatilidad de las primas de riesgo de la deuda corporativa de grado de inversión, aunque en un rango estrecho dados los niveles actuales de diferencial, a medida que las cifras de beneficios publicadas por las empresas en la primera mitad de 2023 comiencen a reflejar el impacto del endurecimiento de las condiciones financieras. De cara al futuro, se ha reducido la posibilidad de que se registren pérdidas significativas, ya que los diferenciales ya han aumentado en los distintos mercados de renta fija, aunque no hasta niveles que reflejen una recesión o un deterioro notable de los fundamentales. Actualmente, la deuda de grado de inversión ofrece una vía de acceso atractiva y podría ofrecer mejores resultados que la deuda de alto rendimiento en caso de recesión.

Los fundamentales de la deuda de grado de inversión apuntan a una fase avanzada del ciclo económico. Los niveles de apalancamiento se han reducido desde los máximos registrados en 2020, pero el ritmo de desapalancamiento se ha ralentizado. Por otro lado, las ventas interanuales y el EBITDA (ganancias antes de intereses, impuestos, depreciación y amortización) han alcanzado su nivel máximo y continúan cayendo.

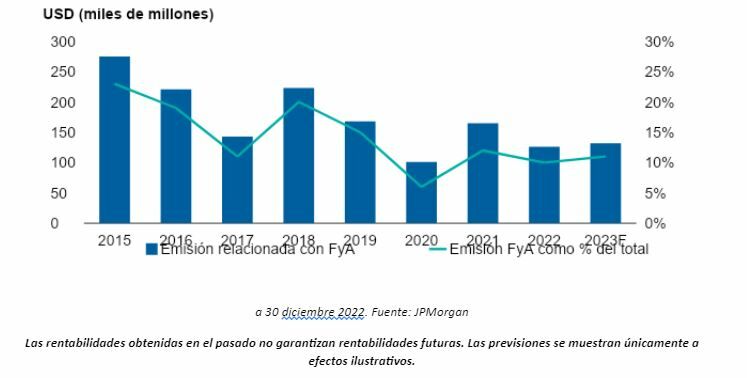

La oferta se mantuvo en niveles saludables a lo largo de 2022 y se prevé que mantenga la solidez en 2023. Se esperan una serie de fusiones y adquisiciones en los sectores de la energía, la sanidad y los suministros públicos. La actividad podría aumentar en 2023 y las nuevas operaciones deberían ofrecer un precio atractivo en relación con el mercado secundario.

La volatilidad de los tipos y los diferenciales se mantiene elevada en 2023, por lo que la demanda de los inversores tradicionales podría frenarse a principios de año. La demanda de los inversores extranjeros podría debilitarse ante el aumento de los costes de cobertura y el aumento de los rendimientos de la deuda nacional. Sin embargo, el carry potencial de la exposición sin cobertura podría aumentar la demanda de deuda corporativa si la volatilidad de los diferenciales disminuye o se estabiliza en niveles más amplios.

El aumento de la confianza en la inflación, la trayectoria de tipos de la Reserva Federal y la claridad sobre el impacto que puede tener el endurecimiento de la política monetaria podrían impulsar la demanda de deuda corporativa de grado de inversión.

Es probable que continúe la volatilidad de la deuda corporativa estadounidense de grado de inversión

Sólida emisión relacionada con la actividad de fusiones y adquisiciones