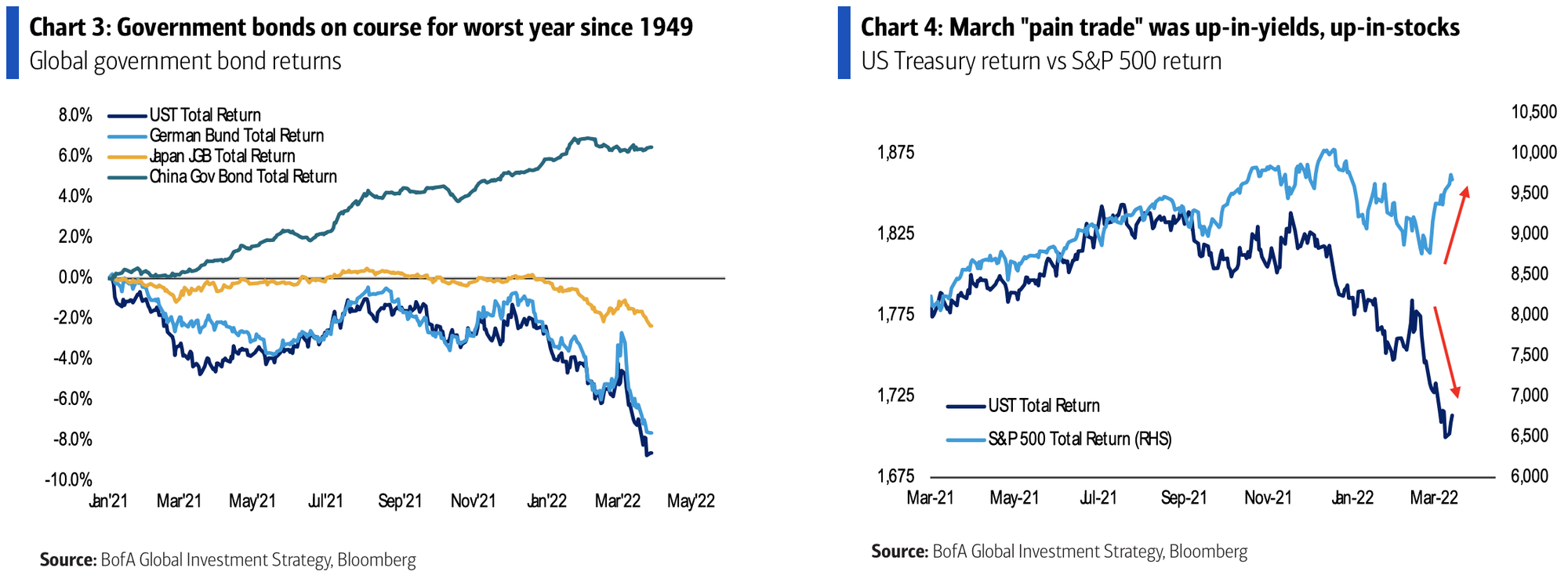

Con el cierre del trimestre, y sabiendo que los ganadores del trimestre fueron petróleo (43%) Brasil (36%), mineral de hierro (26%), acciones petroleras (22%), y los grande perdedores Rusia (-29%), China (-13%) UST 30 años (-13%), deuda emergente (-10%) y bonos IG (-8%), vale la pena mirar hacia adelante y lo que que Michael Hartnett, Chief Investment Strategist BofAS, llama los contrarian pain trades para el 2T sería largo bonos, cortos commodities según el descuento del "shock de crecimiento" del "shock de tipos".

Durante la semana se ha visto el primer flujo de entrada a fondos de crédito (6.300 millones de dólares) en 12 semanas, tanto IG, HY junk y deduda emergente, así como fuerte entrada a renta variable emergente y tecnología en 2 meses, con salidas de Japón (la mayor desde noviembre) y Europa que ha caído del beneplácito de los inversores, como lo pudimos constatar en la pasada mesa de debate El nuevo escenario de inversión tras el conflicto Rusia - Ucrania.

Cada vez son mayores las voces apuntan al riesgo de recesión en los próximos meses, con la curva de tipos americanos incluso invirtiéndose y el dólar apuntando a su máximo, escenario en el que tanto los bonos basura, como los emergentes y la tecnología de larga duración podrían ser las posiciones destacadas a costa de bancos y posiblemente materias primas. Al igual que Harnett, otros estrategas y gestoras opinan que estamos en un cambio de paradigma: tipos altos, inflaciones alcistas por los excesos de los bancos centrales, fin de la globalización y una polarización social y política que se verá apoyada por estas mismas presiones inflacionarias.

No obstante, Shawn Snyder, Head of Investment Strategy en Citi US Wealth Management, comenta en CNBC que aún cuando se llegara a un alto al fuego entre Rusia y Ucrania las sanciones podrían tardar tiempo en ser eliminadas y por tanto seguirían alimentando a la inflación. Snyder considera que posiblemente sigamos viendo altos datos de inflación en los próximos dos meses. El fin de la guerra sería una noticia positiva para los mercado, no osbtante la pregunta sigue siendo el impacto de la interrupción de las cadenas de suministro, y eso llevará tiempo. El especialista recomienda estar atentos a las curvas y una posible inversión de las mismas, pero recuerda que aunque se inviertieran, la recesión tardaría en formarse uno o dos años (marzo 2023 o 2024), con lo que más que recesión podría ser "un aterrizaje forsozo", el escenario base. Como ya comentara en verano del 2021 el director de economía y estrategia global de Allianz Global Investors Juhad Younan, hay varios indicadores ya habían tocado sus máximos, como la confianza consumidora.

Con este escenario en mente, y como lo comentamos en la nota del viernes La inflación y su impacto en las inversiones: refugios tradicionales, las carteras deben posicionarse de cara a una estanflación (mayores presiones inflacionarias y crecimiento menor o al menos estable) y una cierta depreciación del dólar. Como comentaba Irene López, Head Iberia Client Group en Neuberger Berman, ahondó en que "cualquier inflexión que hagamos en las carteras que sea de cara a la inflación".

Según Hartnett, "la década de 1970 muestra esta tendencia alcista en activos reales, materias primas, TIPS, valor de pequeña capitalización, mercados emergentes; teniendo en cuenta que durante el gran impacto de la estanflación de 1973/4 solo funcionaban las materias primas, al igual que hoy... ". Añade que esta década estará marcada por mayores tipos de interés y volatilidad, con la política tendiendo al populismo y "progresismo", con un incremento de la desigualdad social, y con la economía apuntando al final de la globalización y con presiones medioambientales (net-zero).