La deuda emergente podría ser de las primeras clases de activos en beneficiarse de una menor inflación y de las expectativas de que caigan los tipos de interés.

Muchos inversores en deuda pública dirían que el momento ideal para conseguir una mayor rentabilidad es después de que la inflación haya subido - empujando al alza los rendimientos de la deuda - pero cuando empieza a bajar de nuevo. Este principio se aplica tanto a la deuda pública emergente en moneda local como a la deuda emitida por los gobiernos de las economías desarrolladas.

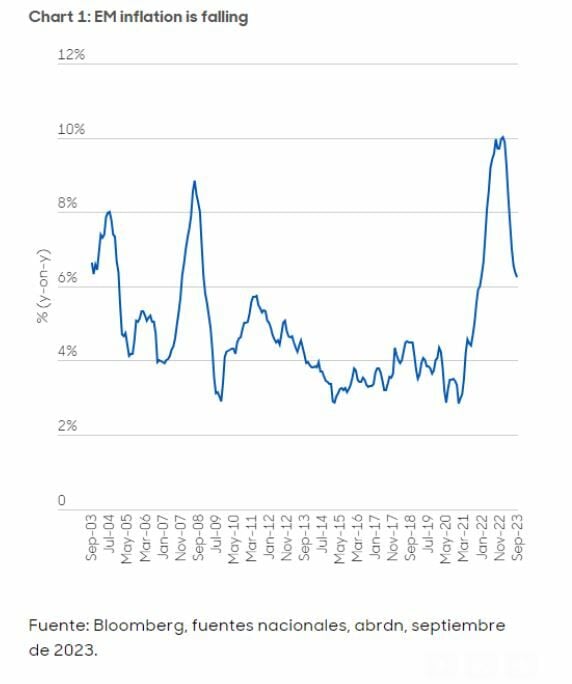

La inflación en los mercados emergentes alcanzó su punto álgido en enero, después de que la subida de los precios de la energía tras la invasión rusa de Ucrania, combinada con la restricción de la oferta tras la pandemia, provocara una escalada de los precios hasta niveles nunca vistos en dos décadas. El posterior descenso de la inflación en los mercados emergentes este año ha sido igual de espectacular, y muchas economías emergentes pueden esperar ahora que la inflación vuelva a los niveles objetivo de los bancos centrales en los próximos seis meses (véase el gráfico 1).

Flexibilización de la política en los mercados emergentes

En muchos mercados emergentes, los tipos de interés subieron tanto entre 2021 y principios de este año que la subsiguiente caída de la inflación ha permitido el inicio de un ciclo de relajación de la política monetaria. Unos tipos de interés ligeramente más bajos están reduciendo los rendimientos de los bonos y empujando sus precios al alza.

Desde hace un año, cuando los precios del mercado pronosticaban que los bancos centrales de los mercados emergentes seguirían subiendo los tipos de interés y los mantendrían en sus máximos en un futuro previsible, ahora vemos precios más sensatos en estos mercados. Por ejemplo, se espera que la mayoría de los países de Europa central y oriental y de América Latina recorten los tipos de interés en un horizonte temporal de uno a dos años.

En comparación con las economías desarrolladas, la diferencia en la política monetaria ya no radica en la dirección de los cambios previstos en los tipos de interés, sino en su calendario.

En los mercados emergentes, la mayor parte de los cambios en los tipos de interés se esperan para los próximos 12 meses. En los mercados desarrollados, los mercados de renta fija prevén una bajada de los tipos de interés para el próximo año, y un descenso más significativo más allá de ese periodo. Dado que los bancos centrales de los mercados emergentes subieron los tipos de interés alrededor de un año antes que sus homólogos de los mercados desarrollados, intuitivamente esto tiene sentido.

Diversidad en los mercados emergentes

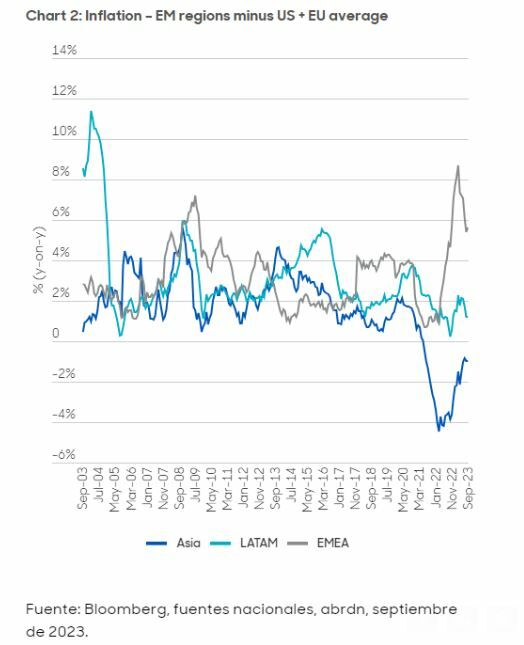

Como inversores en mercados emergentes, nos gusta señalar que distan mucho de ser homogéneos. La dinámica de inversión puede variar mucho de un país a otro. Desglosar el mundo emergente nos ayuda a conocerlo mejor (véase el gráfico 2). Este gráfico muestra la trayectoria de la inflación de los mercados emergentes por regiones, en relación con la media de la inflación de EE.UU. y la zona euro. Excluimos a Turquía y Argentina porque sus problemas de inflación son mucho más internos que globales y distorsionan las medias.

Es fácil ver que en los últimos 18 meses se han producido diferentes dinámicas:

- Europa, Oriente Medio y África. Esta región salta inmediatamente a la vista. Europa Central ha impulsado el aumento de la inflación, sobre todo porque el año pasado sufrió la mayor crisis energética al tener que sustituir los suministros de gas ruso, pero también porque las economías habían crecido rápidamente antes de la pandemia, creando unas condiciones que facilitaron a las empresas repercutir las subidas de precios (y a los trabajadores exigir salarios más altos). Seguimos sin creer que los bonos del Estado en esta parte del mundo ofrezcan un valor totalmente convincente. Los bonos a largo plazo rinden menos que el efectivo y, aunque la inflación será sin duda menor dentro de un año, el ritmo de aumento de los precios podría no haber vuelto a los niveles objetivo de los bancos centrales.

- Asia. Esta región también llama la atención, porque la inflación fue menos fuerte que en las economías desarrolladas gracias a unos mercados energéticos más estables, a las subvenciones a los combustibles, a una menor perturbación de la oferta durante la pandemia y a la debilidad de la demanda en la mayor economía de la región, China. Los bonos a largo plazo en Asia rinden ahora más que el efectivo. Hace un año, los bajísimos rendimientos ofrecidos no resultaban muy tentadores. Pero con la inflación cayendo desde niveles incluso relativamente bajos, y las perspectivas de crecimiento regional inciertas, se ha convertido en un área interesante a tener en cuenta.

- América Latina. Esta región es realmente interesante. La inflación ha caído ligeramente en comparación con la media estadounidense y europea en los últimos dos años, pero los rendimientos de los bonos latinoamericanos siguen ofreciendo una prima sustancial con respecto a sus homólogos de los mercados desarrollados. Los tipos de interés aumentaron más durante 2021 y 2022 en esta región, por lo que es aquí donde creemos que los tipos podrían bajar más y los bonos podrían ofrecer los mejores rendimientos. Los inversores extranjeros mantienen una proporción tan baja de deuda pública nacional latinoamericana como lo han hecho durante muchos años. Harían bien en plantearse aumentar estas posiciones.