Se están viendo señales de moderación en el crecimiento estadounidense, más que de caída, de normalización del mercado laboral y de desinflación. Esto refuerza los argumentos a favor de que la Reserva Federal (Fed) se incline por la flexibilización. Es probable que el aumento de los beneficios y la moderación de la Fed respalden el actual mercado alcista, mientras que la incertidumbre política podría incrementar la volatilidad.

El enigma de la concentración en el mercado estadounidense

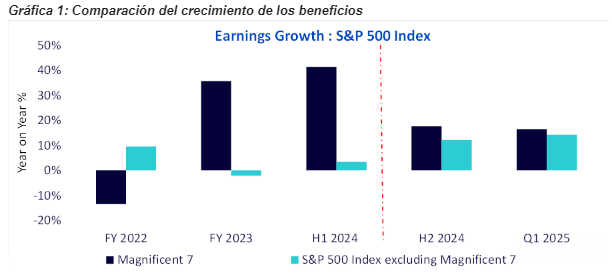

Las Siete Magníficas han sido la inversión más popular entre los inversores durante 16 meses consecutivos. La renta variable estadounidense ha estado más concentrada que en ningún otro momento desde mediados de los 70. Un riesgo de que los rendimientos estén tan concentrados en un segmento tan pequeño del mercado es que, cuando esas empresas no cumplen las expectativas, sus resultados se resienten. Parece que el crecimiento de los beneficios futuros irá más allá de los líderes actuales.

Fuente: Factset, S&P y WisdomTree. Datos a 30 de junio de 2024. El ejercicio fiscal (EF) es un periodo contable de 12 meses que una empresa utiliza a efectos de información financiera y fiscal. También se conoce como ejercicio financiero. Las previsiones no son un indicador de la rentabilidad a futuro y las inversiones están sujetas a riesgos e incertidumbres.

Lo pequeño vuelve a ser grande

En la última década, el índice Russell 2000 de acciones de pequeña capitalización (small caps en inglés) ha decaído en rendimiento en comparación con sus homólogos de gran capitalización. Con casi el 40 % del índice Russell 2000 con beneficios bajos o nulos en los últimos 12 meses, el entorno de tipos más altos ha añadido más presión a la baja sobre las acciones de pequeña capitalización. Calcular el momento de la reversión puede ser complejo y puede que no sea necesario en el caso de las small caps. En su lugar, la adopción de un enfoque "barbell", que combine la exposición a la renta variable de gran capitalización con la de pequeña capitalización, debería proporcionar una inversión más equilibrada en la renta variable estadounidense.

El valor sigue prosperando en los mercados emergentes

A diferencia de Estados Unidos, las acciones de valor han generado una fuerte rentabilidad en los mercados emergentes (ME) y han seguido superando a las de crecimiento desde 1990. La renta variable de los mercados emergentes subió un 7,5 % en el primer semestre de 2024, pero siguió por detrás de la renta variable de los mercados desarrollados. Los mercados emergentes se han mostrado resilientes ante el entorno de tipos de interés elevados, los retos de crecimiento de China y un dólar más fuerte en el año 2024.

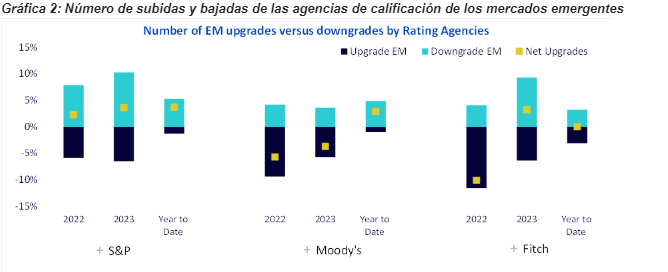

De cara al futuro, prevemos que la recuperación del crecimiento económico y el reequilibrio de la cadena de suministro, junto con un ciclo de relajación monetaria por parte de la Fed, ofrecerán una plétora de oportunidades en los mercados emergentes. La mejora de los fundamentales de crecimiento e inflación se ha visto respaldada por una oleada de reformas estructurales en Brasil, Indonesia, India, Emiratos Árabes Unidos y Arabia Saudí. Esto ha impulsado una oleada de subidas de las calificaciones crediticias soberanas de los mercados emergentes en los dos últimos años. Esto sigue siendo clave para estos mercados, ya que la combinación de esta mejora de las calificaciones crediticias soberanas con unas perspectivas positivas tendrá un impacto significativo en la reducción de su coste de la deuda a medio plazo.

Fuente: S&P Global, Moody's, Fitch y Bloomberg. Datos a 30 de junio de 2024. La rentabilidad histórica no es indicativa de la rentabilidad a futuro y cualquier inversión puede perder valor.

Reducción de la cuota europea en la capitalización bursátil global

El fuerte rendimiento de los mercados europeos de renta variable se ha visto respaldado por una recuperación económica en Europa impulsada por las mejoras en el sector servicios. A primera vista, las cosas parecen ir bien en Europa; sin embargo, si miramos bajo la superficie, la cuota de Europa en la capitalización del mercado mundial lleva muchos años rezagada en comparación con Estados Unidos y los mercados emergentes, que han superado sistemáticamente a Europa en cuanto a crecimiento económico. Esto coincide con la contracción de la economía europea. La cuota de Europa en la capitalización bursátil global ha descendido del 30 % en el año 2000 a solo el 14 % en el tercer trimestre de 2024. La gran fragmentación del continente, junto con la menor liquidez y los diferentes conjuntos de normas nacionales, también han influido. Factores específicos del sector, como la escasa cuota de las empresas tecnológicas en Europa, también provocaron la disminución de su cuota de capitalización bursátil total.

Implicaciones de la huella internacional de Europa

El volátil panorama político causó estragos en la renta variable europea en el segundo trimestre de 2024. Desde entonces, se ha estabilizado, pero no se ha recuperado del todo. Europa es un mercado muy global desde el punto de vista de los ingresos, ya que obtiene más de la mitad de sus ingresos (56 %) de fuera de Europa. Los mercados emergentes son la región más importante para las empresas europeas, con un 31 % de los ingresos agregados del mercado, seguidos de Norteamérica, con un 22 %. En un contexto de debilidad en China, Europa se enfrenta a un mayor riesgo a la baja para las perspectivas de crecimiento en el segundo semestre de 2024.

Además, en el escenario de una reelección de Trump, la reanudación de las fricciones comerciales podría tener efectos claramente negativos en la eurozona, principalmente a través de una mayor incertidumbre en materia de política comercial. Es probable que esto refuerce los argumentos a favor de recortes de tipos del Banco Central Europeo (BCE) en 2025. Seguimos esperando que el BCE recorte los tipos dos veces en la segunda mitad de 2024, el primero de ellos en septiembre. Los recortes del BCE deberían apoyar la actividad inversora. Y lo que es más importante, es probable que el aumento de los salarios y la caída de la inflación eleven el poder adquisitivo de los consumidores. El consumidor europeo aporta el 17 % de los ingresos totales de las empresas.

Europa ofrece grandes descuentos por valoración

Afirmar que las acciones europeas están baratas es casi un tópico a estas alturas. Se espera que los dividendos ordinarios (excluidos los pagos especiales) asciendan al 4 % en Europa, alcanzando un nuevo máximo de 463.000 millones de euros. En particular, seguimos favoreciendo las acciones de valor y de pequeña capitalización como posiciones básicas. El descenso de los tipos de interés podría actuar como catalizador para el conjunto de small caps, especialmente dada su mayor sensibilidad al endurecimiento de las condiciones crediticias.

La renta variable japonesa ofrece un alto valor con margen de crecimiento

El crecimiento económico de Japón debería beneficiarse de una recuperación técnica en el segundo semestre. El gasto de capital se mantendrá en una firme tendencia alcista, respaldada por la necesidad de hacer frente a la escasez de mano de obra, reforzar las cadenas de suministro y apoyar la descarbonización. Es probable que la recuperación del gasto de capital sea un posible elemento de apoyo para la renta variable japonesa en los próximos años.

Las reformas empresariales aumentan el atractivo de la renta variable japonesa

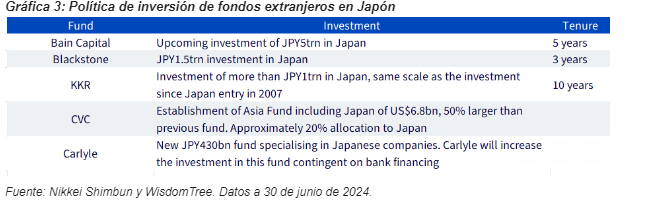

Es probable que la reforma de la relación precio/valor contable (PBR) iniciada por la Bolsa de Tokio (TSE) siga respaldando a los sectores de valor en Japón. En la actualidad, casi el 40 % de las empresas siguen cotizando con un PBR inferior a 1, lo que crea más margen para desbloquear el valor para el accionista. La proporción de empresas que aumentaron sus dividendos en el último ejercicio fiscal (EF) alcanzó el segundo nivel más alto desde 1985, lo que demuestra el impacto de la iniciativa PBR. Además, las recompras de acciones anunciadas junto con los resultados del ejercicio también alcanzaron sus niveles más altos tanto en número como en valor desde el ejercicio de 2009. La oleada de inversiones de fondos extranjeros en renta variable japonesa puede considerarse una reacción alentadora a las reformas empresariales.

La paulatina fortaleza del yen no supone un viento en contra para la renta variable

Una apreciación gradual del yen apoyaría la recuperación de los salarios reales y la reactivación del poder adquisitivo de los hogares. Fundamentalmente, las acciones de exportación japonesas de gran capitalización siguen en primera posición. La estimación actual de cambio de divisas es conservadora, de 144 yenes por dólar, a la espera de un yen más fuerte. La caída del yen de abril a junio de 2024 (media de 156 yenes por dólar) sirvió de reserva. El yen tendría que mantenerse en torno a 140 yenes por dólar durante los últimos tres trimestres del año fiscal para cumplir con las expectativas empresariales para 2024. Dada la reciente trayectoria del yen, no esperamos que las empresas tengan que rebajar sus previsiones.

Conclusión

Los mercados de renta variable han registrado un buen rendimiento en el primer semestre de 2024. El crecimiento continuado de los beneficios globales debería proporcionar un viento de cola positivo para que continúe el repunte. Sin embargo, los mercados mundiales de renta variable no solo están concentrados por nombres, sino también por sectores y factores, lo que genera una gran cantidad de oportunidades. Las perspectivas de riesgo/rentabilidad más atractivas parecen ofrecerlas las áreas del mercado que se han pasado por alto: acciones de pequeña capitalización, de dividendos y de valor. De aquí en adelante, esperamos que el ciclo electoral estadounidense provoque volatilidad a medida que los inversores evalúen y descuenten las diversas opciones que se les presentan. China se enfrenta a grandes retos, lo que crea nuevas oportunidades para otros mercados emergentes.