Laure Peyranne, Head of ETFs Iberia, LatAm & US Offshore de Invesco, comenta que “aunque los flujos de ETFs de renta fija han sido típicamente bajos durante agosto y, para finales de mes, los rendimientos de la mayoría de las clases de activos de renta fija eran prácticamente planos, se produjo un considerable volumen de cambios en el mercado durante el mes”.

La deuda pública registró una oleada de ventas a mediados de agosto y la rentabilidad de los valores del Tesoro a 10 años, que sirve de referencia, alcanzó un nuevo máximo del ciclo, del 4,36%, 40 puntos básicos por encima de su cota de finales de julio. Sin embargo, la percepción cambió hacia el cierre del mes al indicar los datos más moderados que las subidas de tipos anteriores están teniendo un impacto en la economía.

Aunque las rentabilidades de la deuda pública europea apenas cambiaron para finales de mes, las rentabilidades de los valores del Tesoro de EE.UU. cerraron el periodo por encima de sus niveles de finales de julio y causaron rentabilidades ligeramente negativas en agosto. Los diferenciales de crédito también se ampliaron durante el mes, principalmente, por las inquietudes acerca de las perspectivas económicas.

Las entradas de flujos en ETFs de renta fija fueron las más bajas desde febrero

Los ETFs de renta fija tuvieron un mes tranquilo, con entradas netas de 3.600 millones de USD, la cifra mensual más baja desde febrero. Aun así, las entradas netas en ETFs de renta fija del año siguen siendo muy sólidas, situándose en 49.900 millones de USD. Los flujos de agosto fueron consecuencia de la aversión al riesgo y los ETFs de gestión de efectivo ocuparon los cuatro primeros puestos en el mes.

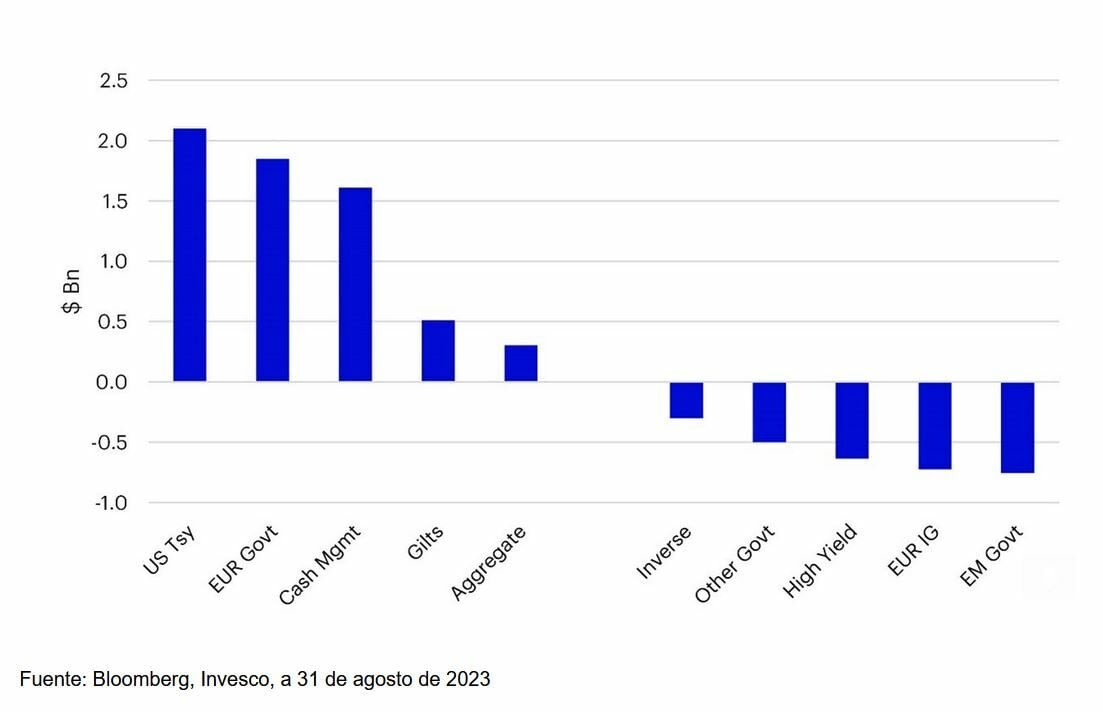

Los valores del Tesoro de EE.UU. (2.100 millones de USD) se situaron en cabeza, seguidos por la deuda pública de la zona euro (1.800 millones de USD), con la deuda pública británica (500 millones de USD) en cuarto lugar. Los ETFs de gestión de efectivo se situaron en tercer lugar entre la deuda pública de la zona euro y la deuda pública británica, con 1.600 millones de USD de flujos de entrada. En línea con el tema de la aversión al riesgo, se vieron salidas en deuda pública de mercados emergentes (-800 millones de USD) y high yield (-600 millones de USD). Cabe destacar que aunque los ETF con grado de inversión en EUR siguen siendo la categoría más sólida en cuanto a entradas desde comienzos de este año (10.300 millones de USD), experimentaron importantes salidas (-700 millones de USD) en agosto.

La "aversión al riesgo" parece prudente por los niveles del mercado y los datos económicos recientes. Con algunas excepciones concretas, los mercados de renta variable han evolucionado bien este año y, aunque los inversores todavía desean participar en el potencial alcista de los activos de riesgo, merece la pena cubrir parte de ese riesgo con clases de activos que se consideran posibles activos "refugios", como deuda pública de mercados desarrollados. En vista de que las rentabilidades se encuentran próximas a máximos del ciclo y el ciclo de subidas de los tipos está próximo a tocar su punto álgido, los mercados de bonos de alta calidad podrían brindar rentabilidades adecuadas de cara al futuro, en concreto, si la moderación económica no es tan suave como esperan los bancos centrales».

Mejores y peores categorías de ETFs de renta fija en agosto de 2023