Tras los buenos resultados de 2023 -en el que el bitcoin subió un 157%- y un enero de 2024 repleto de acontecimientos -con el lanzamiento de 11 fondos cotizados (ETF) de bitcoin al contado en EE.UU.-, parece que la situación de las criptomonedas va por buen camino. De cara a lo que queda de año, vemos que ya existen muchos estímulos alcistas que podrían provocar una subida del precio de las criptomonedas:

- La adopción de criptomonedas está en auge con mil millones de usuarios en el horizonte para el bitcoin.

- La institucionalización de bitcoin y las criptomonedas va por buen camino, y ya se dispone de paquetes regulados en la mayor parte del mundo.

- El entorno macroeconómico se está volviendo favorable con la reactivación del grifo monetario en un año de elecciones en EE.UU., así como los recortes de los tipos previstos en EE.UU. y Europa para la segunda mitad del año. La inminente cuarta reducción a la mitad reducirá la oferta de bitcoins.

El comportamiento de las criptomonedas en febrero y principios de marzo hace pensar que no debemos revisar nuestras expectativas. Predecir un determinado precio para las criptomonedas es una misión imposible, pero si la historia sirve de guía, podríamos presenciar un choque entre la oferta y la demanda que podría empujar al bitcoin a alcanzar nuevos máximos en los próximos 18 a 24 meses.

Crece la adopción de las criptomonedas

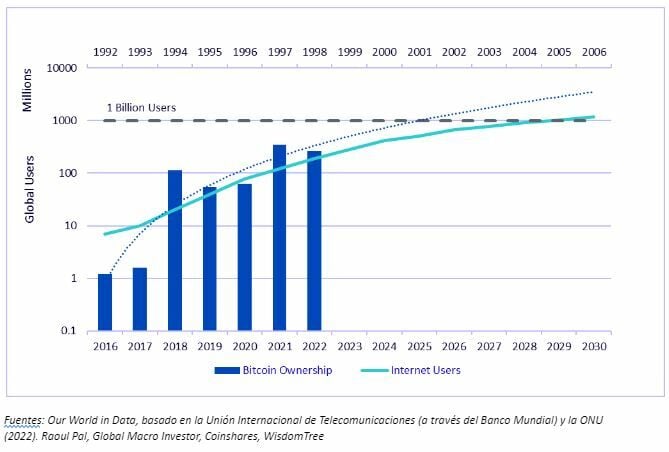

Al observar la adopción de innovaciones tecnológicas a lo largo del tiempo, vemos que todas pasan por el mismo ciclo: desde los primeros adoptantes hasta la adopción masiva. Con el paso del tiempo, las innovaciones tienden a adoptarse a un ritmo más rápido. Internet atravesó un ciclo de adopción muy rápido, pasando de menos de 10 millones de usuarios en 1992 a mil millones en 2005 en un periodo de 13 años. Bitcoin pasó ya de 1 millón de usuarios en 2016 a 350 millones en 2021. Se espera que la marca de los mil millones de usuarios se supere ya en 2025, tan solo nueve años después.

Esta velocidad de adopción exponencial es una fuente de demanda adicional que podría ejercer presión sobre una oferta ya limitada. No olvidemos que, en el momento de la cuarta reducción a la mitad, ya se habrá emitido el 96,9% de todos los bitcoins posibles.

Gráfico 1: Adopción de Bitcoin frente a la adopción de usuarios de Internet

La institucionalización de las criptomonedas: la línea de meta puede estar a la vista

En Europa, los productos cotizados en bolsa (ETPs) de criptomonedas con respaldo físico están disponibles desde hace años. En WisdomTree lanzamos nuestro primer ETP de Bitcoin en 2019 y durante los últimos cinco años hemos estado demostrando que estamos liderando a través del nacimiento de una nueva clase de activos, una que debería formar parte de cualquier cartera diversificada y de multiactivos. Y, tras habernos sentido solos al principio en el entorno de las criptomonedas, ahora estamos viendo la línea de meta, por así decirlo.

Con el lanzamiento de los fondos cotizados en bolsa (ETFs) de bitcoin al contado en EE. UU. el 10 de enero, los vehículos de inversión en criptomonedas regulados ya están disponibles en la mayoría de las jurisdicciones y los debates en torno a la inclusión de criptomonedas en las carteras han pasado del "¿por qué?" al "¿cuánto?". Gestoras de fondos multiactivos consolidadas, como Blackrock, están incorporando bitcoin a sus carteras. Ya hemos superado el punto en el que los gestores se preocupaban por ser los primeros en añadir bitcoin a su inversión en activos.

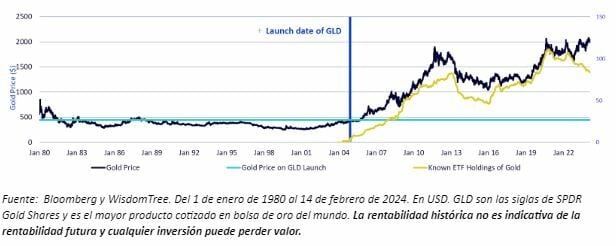

El último activo que pasó por una fase de institucionalización fue el oro. Antes del lanzamiento del GLD en 2004, los inversores habrían necesitado encontrar la forma de almacenar oro físico, lo que suponía un importante obstáculo operativo para la inversión institucional. El lanzamiento del GLD abrió la puerta a la institucionalización del oro y a su inclusión en carteras de multiactivos, lo que condujo a una subida de precios que nunca se detuvo realmente. En los últimos 20 años, el precio del oro nunca ha caído ni siquiera cerca de los niveles anteriores a la LGD.

La demanda adicional provocada por el fácil acceso de los inversores de todo el mundo a este activo, combinada con una oferta limitada, dio como resultado el aumento de los precios. Los 7.600 millones de dólares de flujos NETOS que afluyeron al ETF de bitcoin al contado en EE. UU. en el espacio de ocho semanas podrían ser solo el principio.

Gráfico 2: El nuevo acceso de los inversores a la inversión puede provocar un choque entre la oferta y la demanda

La cuarta reducción a la mitad podría provocar un choque entre la oferta y la demanda

La reducción a la mitad ("halving") se refiere directamente a la recompensa que obtienen los mineros por resolver el algoritmo de prueba de trabajo. Se espera que esta recompensa vuelva a reducirse a la mitad en abril de 2024, tal y como está codificado en la "política monetaria" de bitcoin. Históricamente, las anteriores reducciones a la mitad han provocado subidas de precios antes y, sobre todo, después de la reducción. Tras las anteriores reducciones observamos en los 15 a 18 meses siguientes ganancias porcentuales de:

- Aproximadamente 91 veces (9.106,5 %) en la primera.

- Aproximadamente 28 veces (2.782,0 %) en la segunda.

- Aproximadamente siete veces (684,3 %) en la tercera.

Incluso una modesta ganancia del 100 % desde los niveles actuales podría llevarnos a niveles de bitcoin por encima de los 100.000 dólares.

Gráfico 3: Patrones de precios antes y después de la reducción a la mitad. ¿Qué podrían significar para el año 2024 y 2025?

La próxima oleada de aplicaciones revolucionarias podría ser posible gracias a las actualizaciones previstas de Ethereum

Pasando a otras criptomonedas, se espera que en 2024 Ethereum realice la actualización "proto-dank sharding", que permitirá transacciones más baratas y rápidas para soluciones de capa 2. Las soluciones de capa 2 son protocolos que se ejecutan sobre Ethereum y gestionan las transacciones fuera de la cadena, agrupándolas y liquidándolas en Ethereum, lo que reduce la congestión y las comisiones en la red principal.

Con estas mejoras, Ethereum pretende resolver el problema de escalabilidad que ha afectado a muchas plataformas de cadena de bloques y obtener una ventaja sobre sus competidores, como Solana, que afirma ofrecer un mayor rendimiento y menores costes. La visión de Ethereum es convertirse en la cadena de bloques descentralizada base que soporte una variedad de soluciones de capa dos y aplicaciones descentralizadas (dApps), creando un mundo web donde los usuarios tengan más control, privacidad y libertad sobre sus actividades online. Se trata de un escenario atractivo para los inversores en Ethereum.

TE INTERESA

Si quiere aprender a invertir y gestionar su patrimonio, descubra la nueva sección de cursos gratuitos