El proceso de desinflación parece haber vuelto a su cauce. Después de algunos informes por encima de lo esperado, la inflación de EE.UU. se situó finalmente ligeramente por debajo de lo previsto en el mes de abril. La inflación general descendió hasta el 3,4% interanual, frente al 3,5% anterior, mientras que la inflación subyacente se situó en el 3,6%, el nivel más bajo de los últimos tres años.

Hay dos temas clave que merece la pena destacar:

- Los alquileres y los seguros de automóvil siguen desempeñando un papel importante. Al igual que el mes anterior, los alquileres y los seguros de automóvil han sido los principales impulsores de la inflación, representando aproximadamente el 80% del IPC subyacente mensual. Sin embargo, es importante señalar que estos dos componentes tendrán un impacto limitado en el índice de gastos de consumo personal (PCE, por sus siglas en inglés), que es la medida de inflación preferida por la Reserva Federal. Los alquileres tienen un peso mucho menor en el PCE, mientras que los seguros de automóvil se calculan de forma diferente y, según el PCE, actualmente se están desacelerando.

- No hay indicios de que la inflación se reacelere. Una de las principales preocupaciones de los últimos meses ha sido el temor a una aceleración de la inflación; sin embargo, los datos del pasado miércoles aportaron pruebas en contra de esta opinión. El grueso de la distribución sigue desplazándose hacia la izquierda, lo que indica que la mayoría de los artículos de la cesta de la inflación están experimentando una desinflación. Esto es evidente cuando se observa la mediana del IPC, que ha descendido por decimocuarto mes consecutivo.

¿Qué podemos esperar de la inflación en el futuro?

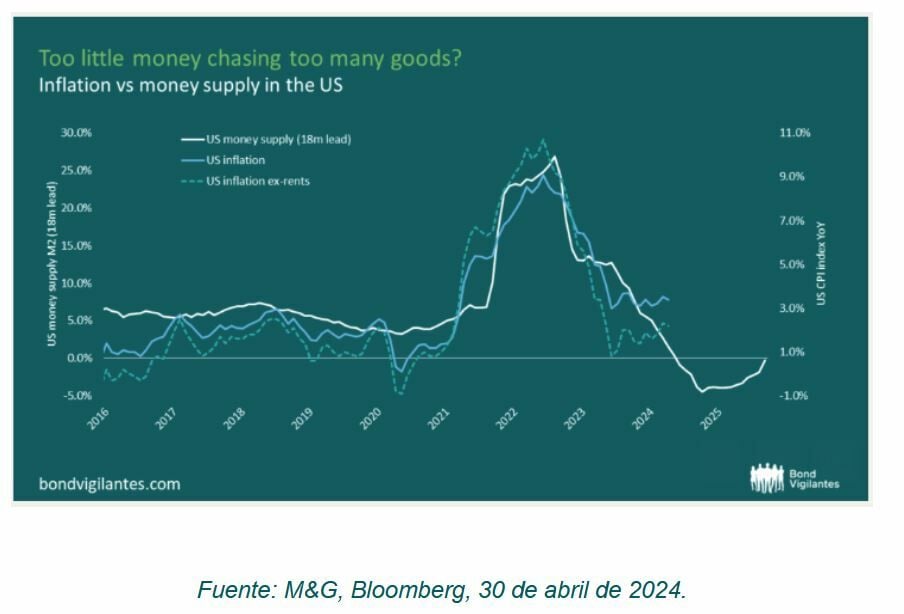

El principal motor de la inflación es la oferta monetaria. A lo largo de la historia, todos los periodos de inflación significativa se han caracterizado por una excesiva impresión de dinero, y la pandemia del COVID-19 no fue una excepción. En la actualidad, nos encontramos en la situación opuesta: el dinero se ha retirado del sistema y, como consecuencia, la inflación está disminuyendo.

El siguiente gráfico ilustra cómo la oferta monetaria tiende a adelantar a la inflación en aproximadamente 18 meses. También he incluido la inflación excluyendo los alquileres, que creo que proporciona un reflejo más oportuno de las presiones inflacionistas actuales, dada la forma en que se calculan los alquileres. La inflación sin alquileres ya ha vuelto al 2%, en consonancia con lo que predice la oferta monetaria.

La oferta monetaria ofrece el panorama general de la inflación, pero ahora profundicemos en los detalles.

Hay cuatro subcategorías clave de inflación, cada una impulsada por factores diferentes:

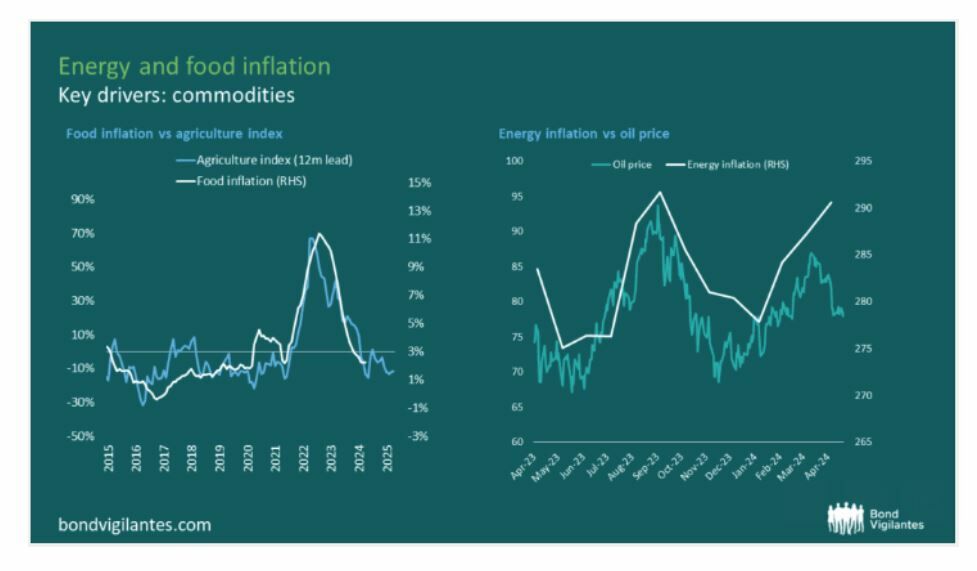

- Alimentos y energía: Esta categoría representa el 20,3% de la cesta de la inflación y suele ser el componente más volátil, influido por los precios de las materias primas. Concretamente, la inflación energética está impulsada por los precios del petróleo, mientras que la inflación alimentaria está estrechamente correlacionada con el índice agrícola. Como muestran los gráficos siguientes, tanto los precios del petróleo como el índice agrícola siguen una trayectoria descendente, lo que sugiere que es probable que la inflación energética y alimentaria disminuya en los próximos meses.

- Alquileres: Es, con mucho, el componente más importante de la cesta de la inflación, ya que representa el 36,1% del índice. Comprender la dirección de los alquileres es crucial para prever la inflación en Estados Unidos. Afortunadamente, los alquileres se mueven lentamente y son bastante predecibles debido a la forma en que se calculan. Una forma sencilla de calibrar hacia dónde se dirigen los alquileres es fijarse en los precios de la vivienda, ya que suelen ir 18 meses por delante de los alquileres. Como se muestra en el siguiente gráfico, se espera que la inflación de los alquileres siga moderándose, aunque podría volver a repuntar hacia finales de este año o principios del próximo.

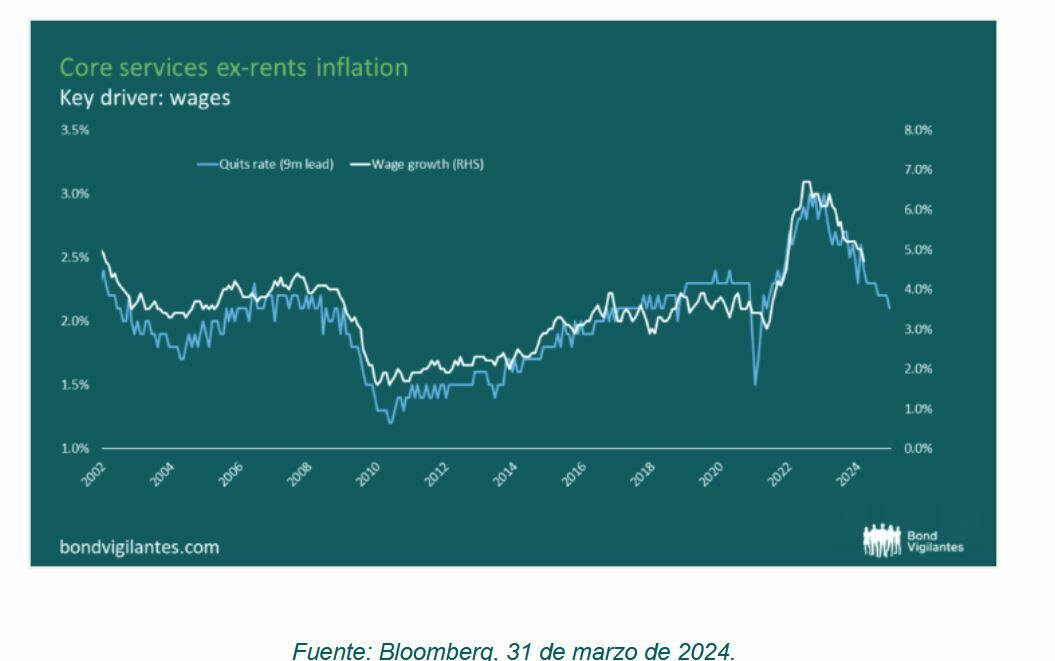

- Servicios básicos excluidos los alquileres: Esta categoría, a menudo denominada superinflación subyacente, representa el 24,9% de la cesta de la inflación y está muy influida por los salarios, ya que los costes laborales son un insumo clave para estos sectores. Si busca una espiral salarios-precios, aquí es donde debe centrarse. Por eso la Fed está especialmente preocupada por esta categoría. Actualmente, el crecimiento salarial se está moderando, y los indicadores adelantados sugieren que probablemente seguirá moderándose en los próximos meses.

- Bienes básicos: Esta categoría representa el 18,7% de la cesta de la inflación, y dado que la economía estadounidense depende en gran medida de los bienes importados, el factor clave en este caso es el dólar estadounidense. Un dólar más débil encarecerá las importaciones y elevará la inflación de los bienes básicos. A la inversa, un dólar más fuerte probablemente ejercerá una presión a la baja sobre los precios de los bienes básicos. Actualmente, el dólar se mantiene fuerte, lo que ejerce una presión a la baja sobre la inflación de los bienes básicos.

En conclusión, la inflación avanza en la dirección correcta, aunque lentamente. Es posible que los alquileres provoquen una reaceleración hacia finales de año, pero a partir de un nivel inferior al actual. La cuestión es entonces qué ocurrirá con la oferta monetaria. Si la oferta monetaria sigue aumentando, la inflación se mantendrá probablemente por encima de su objetivo del 2%. Por otra parte, si la oferta monetaria sigue siendo limitada, la deflación podría convertirse en un tema clave de debate.

El valor de las inversiones fluctuará, lo que hará que tanto los precios bajen como suban y es posible que no recupere la cantidad original que invirtió. El rendimiento pasado no es una guía para el rendimiento futuro.

TE INTERESA

Si quiere aprender a invertir y gestionar su patrimonio, descubra la nueva sección de cursos gratuitos