En 2024, varios reguladores lo reconocieron y permitieron la cotización de ETPs de bitcoin en países como Estados Unidos, Reino Unido, Australia y Hong Kong. Estas cotizaciones aumentaron la adopción institucional, lo que significa que los inversores pueden invertir en bitcoin sin los trámites de cumplimiento y los gastos tecnológicos asociados a las inversiones directas en bitcoin.

Usar el apalancamiento en Bitcoin

Aunque la mayoría de los inversores prefieren invertir en bitcoin a largo plazo y sin apalancamiento, otros optan por una opción diferente. La forma más popular de usar el apalancamiento en bitcoin es operar con derivados de bitcoin, como futuros y/u opciones:

- Los futuros son contratos que determinan el precio al que se venderá/comprará bitcoin un día concreto en el futuro.

- Las opciones son contratos que ofrecen a los inversores la posibilidad de comprar o vender bitcoins a un precio predeterminado en el futuro.

Aunque el apalancamiento aumenta las ganancias, también amplía las pérdidas potenciales. Esto se debe a que el apalancamiento permite a los inversores operar contratos de mayor valor mediante pequeños pagos iniciales. Por ejemplo, al operar con futuros, un inversor necesita depositar:

- Margen inicial, necesario para abrir una posición de futuros.

- Margen de mantenimiento, necesario para mantener una posición abierta.

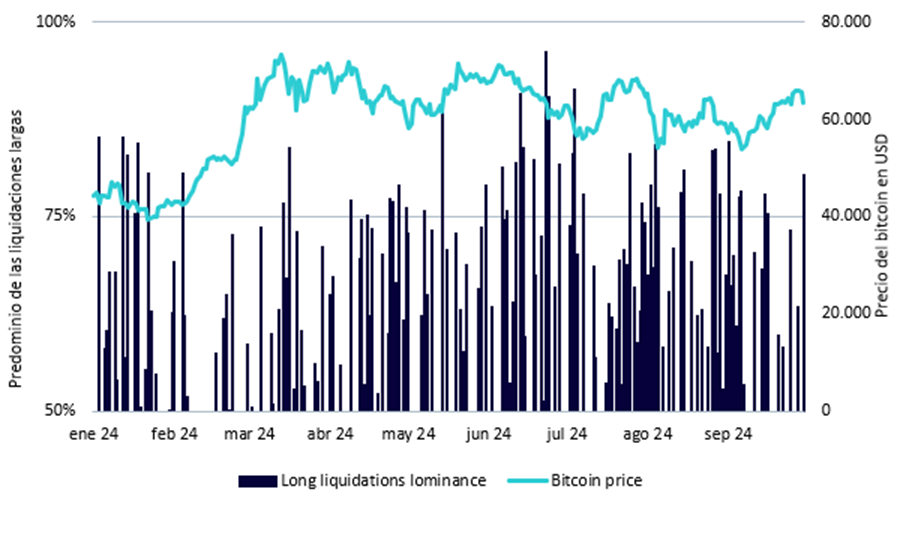

En algunos casos, cuando el precio del bitcoin baja, los traders de bitcoin con posiciones largas apalancadas se ven obligados a vender bitcoin y/o liquidar sus posiciones para cumplir los requisitos de margen. Esto puede hacer que el precio del bitcoin siga bajando y que otros inversores tengan que hacer lo mismo. La Gráfica 1 ilustra este concepto y, como cabría esperar, las liquidaciones largas dominan cuando el precio del bitcoin baja.

Gráfica 1: Predominio de las liquidaciones largas de futuros de bitcoin

Fuente: Glassnode. 1 de octubre de 2024. El predominio de las liquidaciones largas se calcula como (liquidaciones largas)/(liquidaciones largas + liquidaciones cortas). Los valores superiores al 50 % indican que se han liquidado más posiciones largas. La rentabilidad histórica no es indicativa de la rentabilidad futura y cualquier inversión puede perder valor.

Futuros perpetuos de bitcoin

Mientras que los contratos de futuros tradicionales tienen una fecha de vencimiento fija, los futuros perpetuos no, y los inversores pueden mantenerlos indefinidamente. Esto quiere decir que los futuros perpetuos de bitcoin permiten a los inversores especular con el precio del bitcoin en el futuro sin tener que preocuparse por fechas de vencimiento concretas.

En la fecha de vencimiento, los contratos de futuros tradicionales tienden a converger hacia el precio al contado del activo que cubren. Como los futuros perpetuos no tienen fecha de vencimiento, necesitan un mecanismo que garantice un vínculo entre ellos y el precio al contado del activo que cubren.

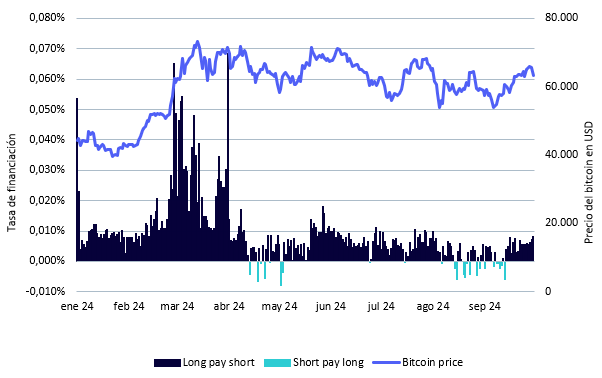

Este mecanismo es la tasa de financiación, y funciona de la siguiente manera:

- La posición larga paga a la corta cuando el contrato de futuros perpetuos está por encima del precio al contado.

- La posición corta paga a la larga cuando el contrato de futuros perpetuos está por debajo del precio al contado.

Gráfica 2: Bitcoin frente a la tasa de financiación de los futuros perpetuos

Fuente: Glassnode. 1 de octubre de 2024. La tasa media de financiación (en %) la fijan las bolsas para los contratos de futuros perpetuos. Cuando la tasa es positiva, las posiciones largas pagan periódicamente a las cortas. Cuando la tasa es negativa, las posiciones cortas pagan periódicamente a las largas. La rentabilidad histórica no es indicativa de la rentabilidad futura y cualquier inversión puede perder valor.

En la Gráfica 2 puede verse que, en lo que va de año, las posiciones largas pagaron a las cortas la mayor parte del tiempo. Como estos pagos se realizan cada pocas horas (por ejemplo, cada ocho horas), es muy probable que se acumulen rápidamente. Por ejemplo, si un inversor tiene una posición con un valor nocional de 100.000 dólares y si el tipo de financiación es del 0,01 %, entonces ese inversor tiene que pagar 10 d (cálculo: 100.000 x 0,01 %) durante el periodo de financiación, que puede ser tan frecuente como cada ocho horas.

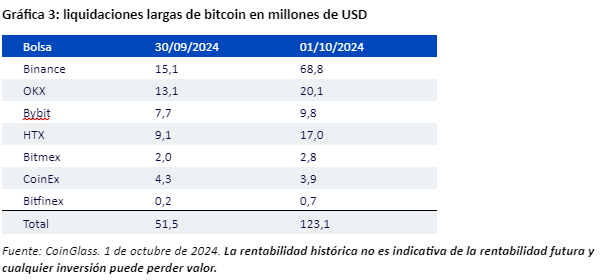

Liquidaciones largas de Bitcoin

Es bien sabido que el Bitcoin tiene una gran volatilidad. Cuando su precio cae, los inversores en posiciones largas en futuros perpetuos de bitcoin se ven presionados, y algunos necesitan liquidar sus posiciones. Por ejemplo, el bitcoin experimentó una corrección de precios del -3,7 % el 30 de septiembre de 2024, y del -3,7 % el 1 de octubre de 2024. Como se muestra en la Gráfica 3, durante estos dos días se liquidaron cerca de 175 millones de dólares de posiciones largas en futuros perpetuos de bitcoin.

Ambas fechas marcaron la mayor cantidad liquidada desde el 6 de septiembre de 2024, cuando se liquidaron 84,6 millones de dólares estadounidenses de posiciones largas de futuros perpetuos de bitcoin. Ese día, el bitcoin experimentó una corrección de precios del -4,0 %.

Conclusión

Como se ha comentado anteriormente, algunos inversores optan por invertir en bitcoin a través de futuros perpetuos de bitcoin. Aunque este enfoque minimiza el tamaño de la inversión inicial, los inversores son vulnerables a la volatilidad del bitcoin y a los frecuentes pagos de tasas de financiación que pueden acumularse rápidamente.

Para la mayoría de los inversores con perspectivas positivas sobre el precio del bitcoin, los ETPs de bitcoin son los vehículos de inversión más apropiados porque están regulados y tienen una transparencia total en torno a las comisiones que deben pagar los inversores.