En 2023 tuvo lugar uno de los mercados alcistas más limitados de la historia, con solo 10 acciones que aportaron el 14,3% de la subida del 20,6% registrada durante los 7 primeros meses del año. Desde entonces, los mercados han dado un giro, con el S&P 500 y el MSCI World cayendo alrededor de un -7% desde su máximo.

De cara al resto del año y más allá, la incertidumbre es elevada:

- La Reserva Federal (Fed) ha llegado o se acerca al final de su ciclo de subidas de tipos, pero el ciclo de relajación aún está lejos y se desconoce su velocidad.

- Puede que EE.UU. evite una recesión total, pero sigue habiendo posibilidades de un entorno recesivo con un crecimiento por debajo de la media.

- La desinflación podría ser más lenta a medida que nos acercamos al objetivo, y los precios de la energía continúan haciendo presión sobre el IPC subyacente.

En momentos de tanta incertidumbre, los inversores podrían plantearse reducir el riesgo de sus carteras. Sin embargo, muchos han sido sorprendidos con una infraponderación en renta variable a principios de 2023 por lo que no han aprovechado el repunte. En consecuencia, la rentabilidad ha sido inferior a la esperada. Para evitar que esto se repita, los inversores deberían seguir invirtiendo en renta variable, pero desplazando su exposición hacia empresas de mayor calidad y con dividendos crecientes, a fin de protegerse de las caídas y mantener al mismo tiempo la exposición a las subidas.

Las acciones de calidad tienden a tener un rendimiento superior al final de los ciclos de subidas de tipos

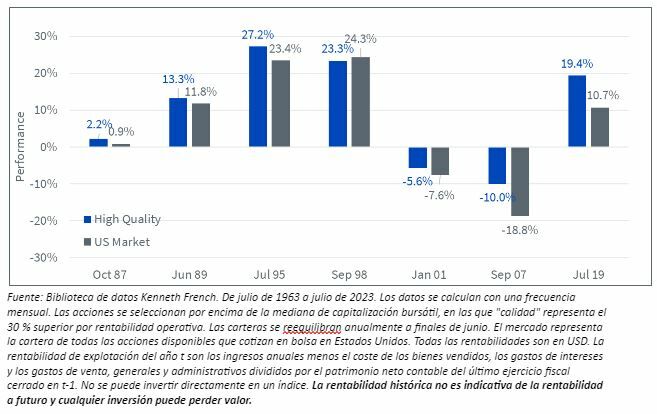

Con el ciclo de subidas de tipos llegando a su fin, es interesante ver lo que ha ocurrido históricamente con la renta variable en los 12 meses siguientes al final de los ciclos de subidas de tipos. El Gráfico 1 muestra que el rendimiento absoluto de la renta variable estadounidense ha sido bastante disperso tras el final de los últimos 7 ciclos de subidas de tipos por parte de la Fed.

La renta variable estadounidense tuvo una rentabilidad del 24% en el mejor periodo y un -18,8% en el peor. Si observamos las empresas de alta calidad, observamos cierta coherencia, ya que tuvieron un rendimiento superior al mercado en 6 de esos siete periodos. El único periodo de rendimiento superior fue en 1998, cuando las empresas de calidad rindieron "solo" un 23,3% frente al 24,3% del mercado. En los dos periodos en los que la renta variable registró rendimientos negativos, las empresas de calidad amortiguaron bien la pérdida, reduciendo significativamente la caída máxima.

Gráfico 1: Rendimiento en los 12 meses siguientes al final de los 7 últimos ciclos de subidas de tipos de la Fed

Cuando los inversores son exigentes, las empresas de calidad se benefician

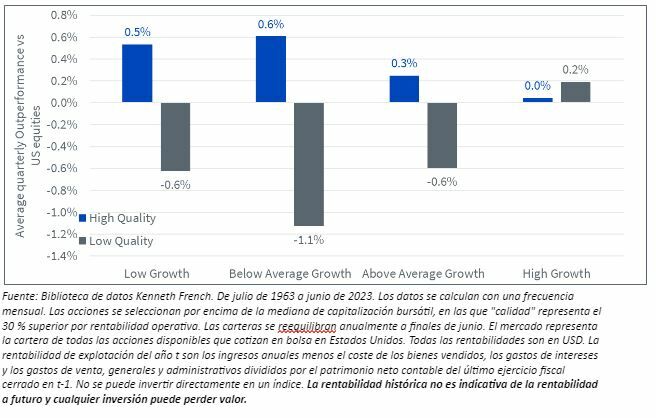

El Gráfico 2 se centra en el rendimiento de las acciones de alta y baja calidad en función del nivel de crecimiento de la economía. Dividimos los trimestres en 4 cuartiles, desde cuartiles de bajo crecimiento hasta cuartiles de alto crecimiento, y a continuación calculamos el rendimiento superior o inferior de esas acciones en el trimestre siguiente a la observación del crecimiento.

En primer lugar, observamos la resiliencia de las empresas de alta calidad. Mientras que las empresas de baja calidad solo tienen un rendimiento superior cuando la economía funciona a toda máquina, las empresas de alta calidad obtienen un rendimiento superior en los 4 entornos. Las acciones de alta calidad tienen un rendimiento superior cuando el crecimiento es bajo o inferior a la media.

Gráfico 2. Rendimiento medio superior de las empresas de alta y baja calidad en función del crecimiento del PIB estadounidense

El estilo que no pasa de moda

Los factores de inversión fluctúan entre periodos de rendimiento relativo inferior y superior, dependiendo de dónde nos encontremos en el ciclo. Una gran excepción es la calidad, que, en nuestra opinión, es el más coherente de todos los factores. Es cierto que la calidad puede quedar rezagada en los bruscos repuntes del riesgo que suelen marcar el inicio de una recuperación cíclica temprana, pero esos entornos no suelen durar, como tampoco lo hace el rendimiento inferior de la calidad. De hecho, no ha habido un periodo de 10 años consecutivos en el que la calidad haya tenido un rendimiento inferior desde finales de la década de 1980.

El Gráfico 3 muestra el rendimiento superior móvil de distintos factores de la renta variable estadounidense frente al mercado en periodos de 10 años desde los años setenta, basándose en los datos del famoso académico Kenneth French. Por término medio, en periodos de 10 años, la calidad es el factor que históricamente ha ofrecido un rendimiento superior, a menudo por un margen significativo (el 90% de las veces, el segundo mejor solo alcanza el 78%). También es el factor que mostró el menor peor rendimiento.

Gráfico 3: Rentabilidades superiores anualizadas en periodos móviles a 10 años de los factores estadounidenses frente al mercado

Conclusión

En general, las empresas de alta calidad han obtenido mejores resultados en periodos de bajo crecimiento, en periodos posteriores a subidas de tipos y, de forma más general, en muchas partes del ciclo económico. En un contexto de elevada incertidumbre económica y un repunte frágil de la renta variable, los inversores pueden considerar la calidad como punto de anclaje de sus carteras.