Por ejemplo, el aumento del gasto de capital, o «capex», puede ser señal de una economía sana. Esto se debe a que las empresas están invirtiendo en el crecimiento futuro mediante la mejora de sus activos a largo plazo. Las herramientas de las fábricas de semiconductores, las baterías de los vehículos eléctricos y la ampliación de las plantas de fabricación de paneles solares se reflejan en las cifras de capex. La inversión en capex ayuda a las empresas a crecer y puede dar lugar a un repunte del empleo y los ingresos en toda la economía. Esto, a su vez, puede repercutir en un mayor gasto de los consumidores. Todo ello contribuye a aumentar los beneficios de las empresas y a impulsar el rendimiento de las cotizaciones bursátiles.

En los mercados emergentes (ME) hay algunos beneficios adicionales de la inversión en capital. La limitada inclusión financiera y, en algunos mercados, la tecnología menos avanzada, significan que existe un potencial de crecimiento importante una vez que se recupere el capex.

Recientemente, hemos asistido a un repunte del capex mundial, impulsado por la inversión masiva en tecnología, la «transición verde» y el «nearshoring » (gráfico 1). Curiosamente, el aumento del gasto mundial en capex ha impulsado históricamente los resultados de los mercados emergentes, ya que la extracción de materias primas y la producción y montaje de estos activos a largo plazo suelen llevarse a cabo en los mercados emergentes.

México majestuoso

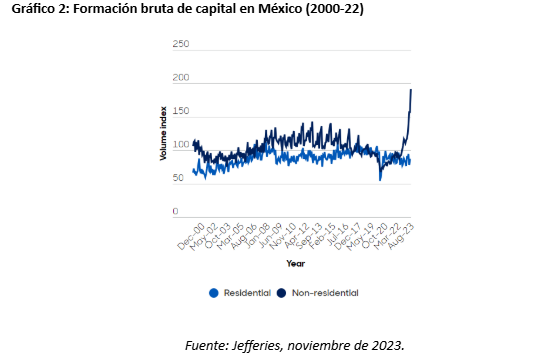

Hasta finales de mayo de 2024, la renta variable mexicana había superado al índice MSCI World durante tres años. En este caso, el ciclo de inversión se ha visto espoleado por el «nearshoring». En concreto, las empresas se han trasladado a México como medio de diversificar sus cadenas de suministro y acercarse a los consumidores finales en Estados Unidos. Esto ha contribuido a un notable aumento de la inversión en activos fijos relacionados con la construcción en México (gráfico 2).

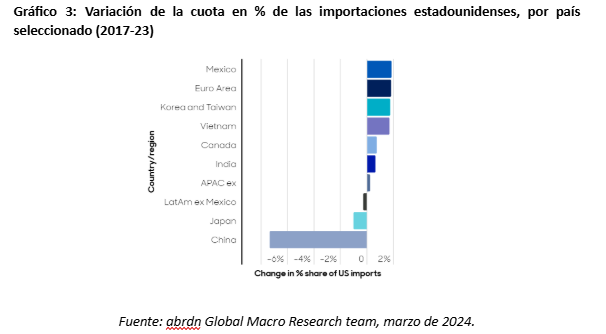

Cuanto más rápido invierten las empresas en nuevos bienes de capital -herramientas, activos de transporte e incluso electricidad-, más rápido tienden a crecer. Esta actividad también beneficia a la economía. La creciente producción de las empresas mexicanas se refleja en el aumento de la cuota de comercio del país con Estados Unidos. La oferta de locales comerciales también se redujo considerablemente a partir de finales de 2021.

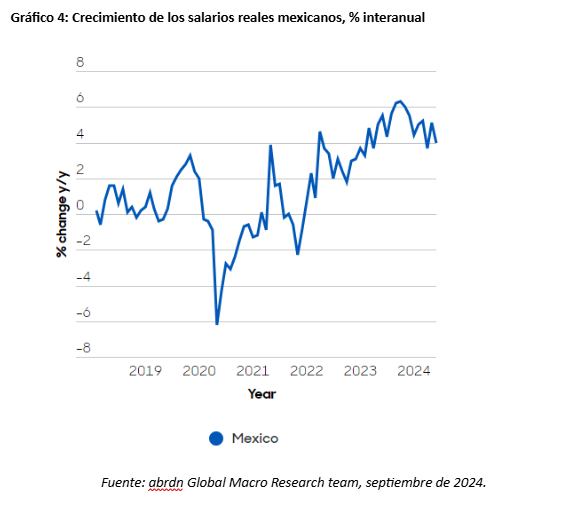

Actualmente, también estamos viendo cómo aumentan el empleo y los ingresos de la población mexicana, lo que a su vez tiene implicaciones para el consumo y los beneficios de las empresas.

Como gestores de inversiones bottom-up, hemos observado estas tendencias positivas en varias empresas mexicanas. Por ejemplo, el principal banco mexicano, Banorte. Sus resultados del segundo trimestre de 2024 confirmaron un repunte en el crecimiento de los préstamos, con un aumento interanual de los préstamos para automóviles y tarjetas de crédito del 23% y el 24%, respectivamente. Se prevé que la empresa registre un crecimiento del beneficio por acción alrededor del 10% en 2024.

Buenos resultados para India

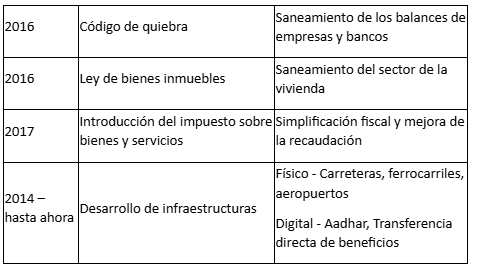

India es el próximo gran mercado emergente con mejores resultados a tres años vista. El país se beneficia cada vez más de la geopolítica, la reducción de los desequilibrios fiscales/comerciales y la importante inversión en infraestructuras e inmuebles. El primer ministro Narendra Modi mantuvo el poder en las recientes elecciones generales, aunque ha tenido que formar una coalición para gobernar. Consideramos que este resultado es más positivo y que probablemente conducirá a la continuación de las iniciativas pro-mercado de Modi. En particular, una serie de reformas clave en la última década han sentado las bases para mejorar el crecimiento indio a largo plazo....

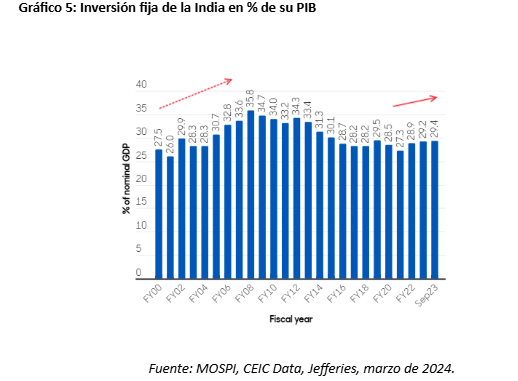

... y en este entorno, se está produciendo un repunte del ciclo de capex en India...

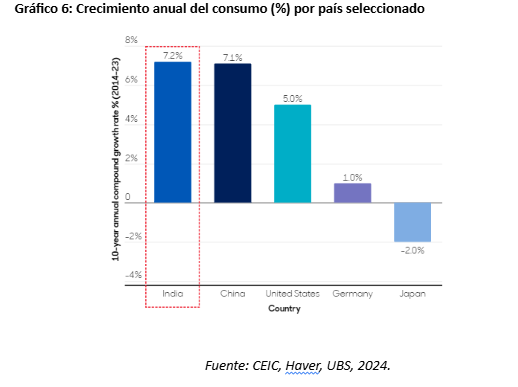

El aumento de la inversión fija está contribuyendo a impulsar el crecimiento económico, y el PIB de India crece más rápido que el de sus homólogos. El panorama del consumo también es positivo. India es ahora el país más poblado del planeta. El gasto público está impulsando el empleo y el sector empresarial. Como resultado, el crecimiento del consumo en India durante la última década ha superado al de China y Estados Unidos.

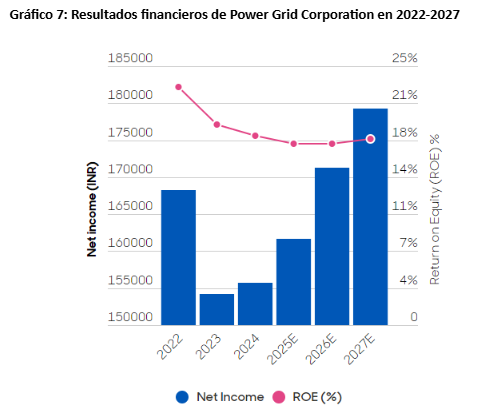

Power Grid Corporation of India es una de nuestras participaciones de mayor convicción y una clara apuesta por la inversión en capital indio. La empresa constituye la espina dorsal de la infraestructura eléctrica de India, planificando y gestionando la red nacional en colaboración con varias regiones. Es responsable de la transmisión de aproximadamente la mitad de toda la electricidad de la India.

Power Grid fomenta cada vez más el acceso a las energías renovables. Más del 20% de su gasto se destina a las renovables. Se espera que esta inversión aumente en los próximos años, en consonancia con los ambiciosos objetivos del Gobierno en materia de renovables para el sector eléctrico. Y lo que es más importante, los beneficios de Power Grid siguen una trayectoria impresionante. Esto, unido a una rentabilidad de los fondos propios sistemáticamente elevada (en torno a los diez puntos), la convierte en una opción ideal desde el punto de vista de la calidad.

Completando el puzzle

Estamos entusiasmados con el crecimiento del capex en los mercados emergentes (ex China). Los efectos positivos resultantes, desde los ingresos hasta el consumo, están teniendo un impacto profundamente constructivo en las empresas que analizamos y con las que trabajamos. Por eso creemos que la clase de activos de renta variable de los mercados emergentes sin incluir China puede ofrecer muchas oportunidades interesantes a los inversores.