Los confinamientos en China y la guerra entre Rusia y Ucrania han hecho que la estanflación continúe en la mente de los inversores. El aumento de la inflación también ha obligado a los bancos centrales a reaccionar y empezar a poner punto y final a años de política monetaria flexible.

A medida que los tipos de interés suben en las principales economías desarrolladas, el mercado está cada vez más preocupado por los riesgos de una recesión.

Desde el punto de vista del estilo, ¿cómo deberían los inversores de renta variable posicionar sus carteras en un mundo en desaceleración o recesión?

Al igual que la estanflación, la fase de desaceleración se produce cuando la actividad económica se ralentiza, la inflación aumenta y los bancos centrales endurecen sus políticas. Hemos comprobado que los estilos de renta variable más defensivos han sido los ganadores. Pero, a diferencia de las desaceleraciones anteriores, la rentabilidad de las acciones de valor ha sido inusualmente fuerte esta vez. Más adelante explicaremos a qué se debe esto.

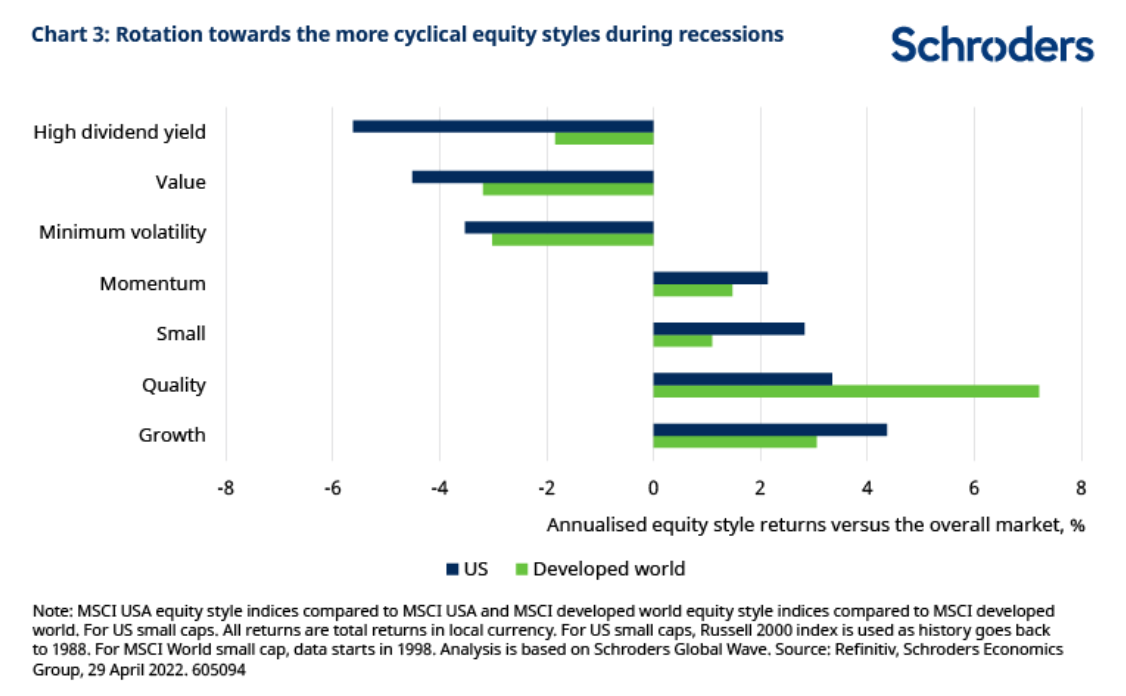

En comparación, durante las recesiones, los responsables políticos suelen recortar los tipos de interés en respuesta a la caída del crecimiento y la inflación. A medida que los hogares y las empresas sanean sus cuentas, los inversores empiezan a anticipar un repunte de la actividad económica y de los beneficios empresariales. Esto lleva a una rotación hacia los estilos de renta variable más cíclicos.

Estilos de renta variable

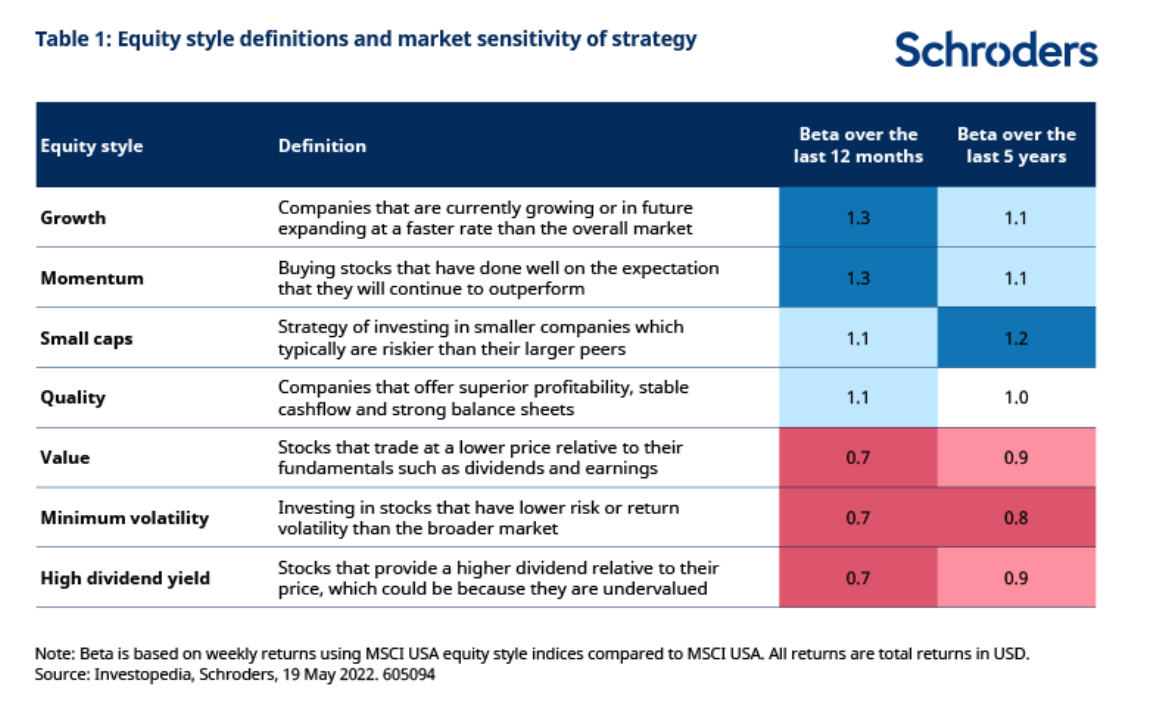

El cuadro 1 ofrece una visión general de los diferentes estilos de renta variable en nuestro análisis. Mostramos la beta para ilustrar la sensibilidad de la estrategia de inversión a la evolución del mercado en general. Por ejemplo, los estilos de renta variable más defensivos tienen una beta inferior a uno y tienden a obtener mejores resultados cuando el mercado cae.

¿Qué estilos de renta variable lo han hecho mejor durante las desaceleraciones?

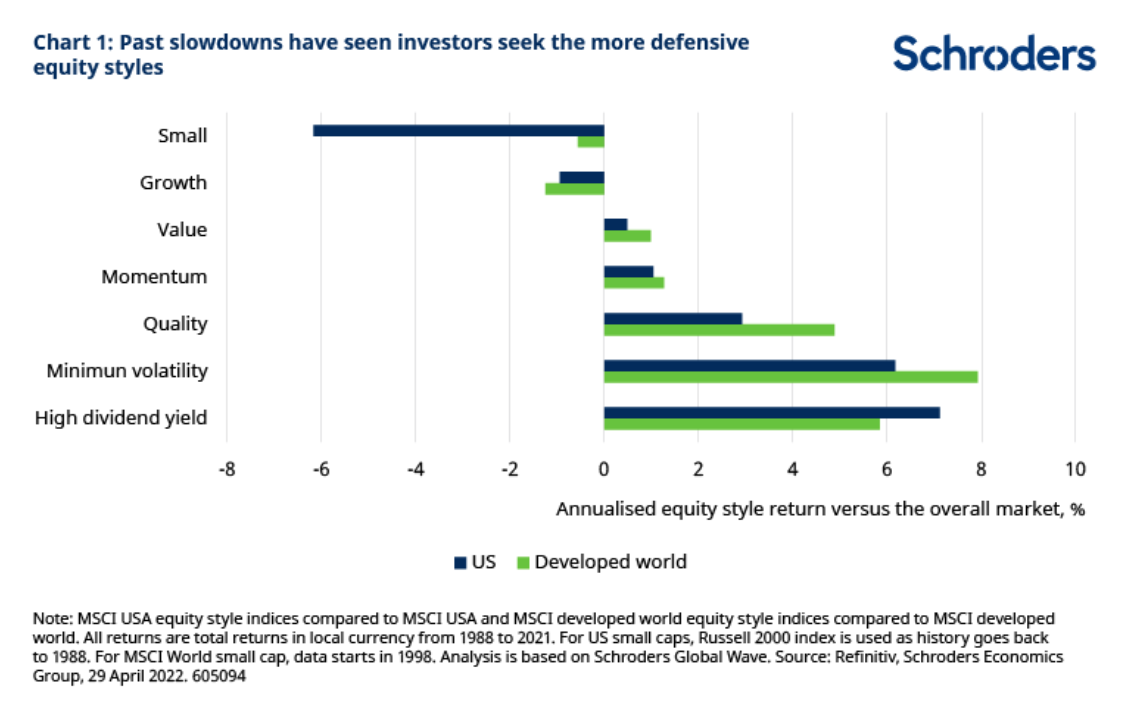

Históricamente, los estilos de renta variable más defensivos han superado a sus homólogos más cíclicos (gráfico 1). De media, los estilos ganadores han sido las estrategias de alta rentabilidad por dividendo y de mínima volatilidad. Parece que los inversores han buscado refugio en los valores que son más capaces de capear los desafíos de un crecimiento económico más débil y de la aceleración de la inflación.

En cambio, los valores de pequeña capitalización son los más rezagados durante las desaceleraciones, ya que estas empresas tienen menos poder de fijación de precios que las grandes. Por tanto, sienten especialmente la presión sobre los márgenes de beneficio por el aumento de los costes.

Mientras tanto, las acciones de valor han tendido a comportarse ligeramente mejor que las growth o de crecimiento. Si bien, los resultados en cuanto a rentabilidad de estos dos estilos no han diferido mucho durante las desaceleraciones.

Las acciones de valor lo han hecho mejor esta vez

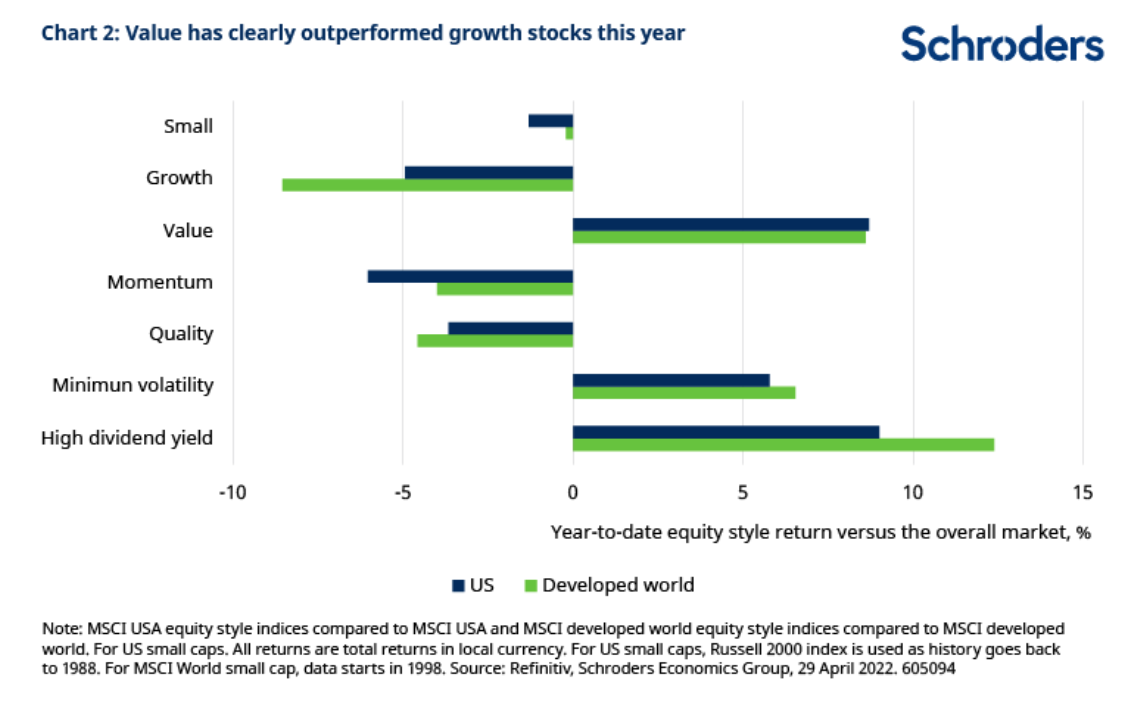

En lo que va de año, tanto los estilos de alta rentabilidad por dividendos como los de baja volatilidad han experimentado fuertes beneficios, lo que es coherente con anteriores desaceleraciones (gráfico 2). Sin embargo, a diferencia de anteriores periodos de desaceleración, la divergencia entre la rentabilidad de las acciones de crecimiento y las de valor ha sido muy marcada. De hecho, el exceso de rentabilidad de las acciones de valor frente a las de crecimiento este año ha sido el tercero más alto desde mediados de la década de 1970.

Esto ha sido impulsado por dos factores clave. En primer lugar, ha ayudado la extraordinaria rentabilidad de los valores energéticos, ya que tienden a ser clasificados en la categoría de valor. En segundo lugar, a diferencia de las desaceleraciones anteriores, en las que los rendimientos de los bonos descendieron, en esta ocasión el rendimiento del Treasury ha subido.

El aumento de los rendimientos de la deuda pública estadounidense ha afectado a las áreas de crecimiento del mercado, como el sector tecnológico, que son más sensibles al aumento de los costes de los préstamos.

Esto se debe a que estas empresas generan una gran proporción de sus beneficios en el futuro, por lo que estos flujos de caja futuros se descuentan a un tipo de interés más alto.

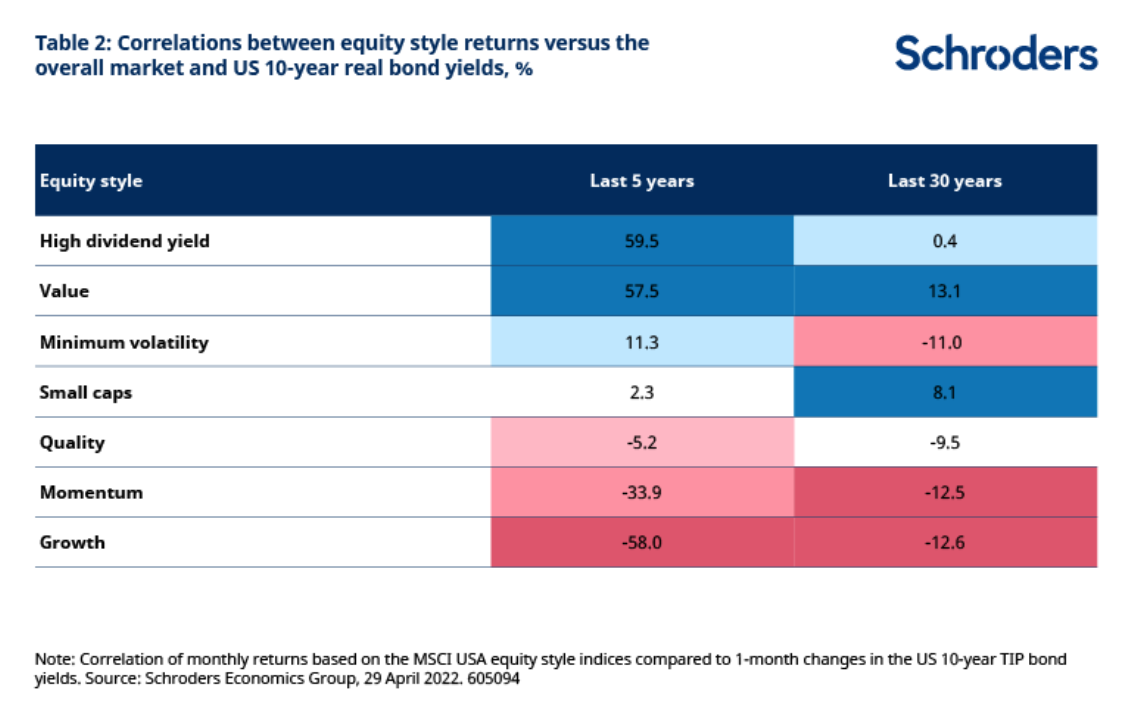

El gráfico 2 muestra que el estilo de crecimiento es el que está más negativamente correlacionado con los rendimientos de los bonos reales de EE.UU. (medidos con bonos del Tesoro a 10 años protegidos contra la inflación, también llamados TIPs) durante los últimos cinco años. Del mismo modo, tanto los valores de momentum como los de calidad han registrado una rentabilidad inferior al aumento de los rendimientos de los bonos.

Durante el mismo periodo, el valor ha sido uno de los estilos de renta variable más positivamente correlacionados con el aumento de los rendimientos.

Dicho esto, la composición de estos estilos de renta variable no es constante a lo largo del tiempo, por lo que las características y los factores cambiarán. Por ejemplo, la correlación negativa entre los valores de crecimiento y los rendimientos reales ha sido mayor en los últimos cinco años en comparación con los últimos 30. Esto se debe al actual predominio de los valores tecnológicos en la categoría de crecimiento, que son más sensibles a unos tipos más altos.

De cara al futuro, suponiendo que se repita la historia reciente, si los rendimientos reales siguen subiendo, las acciones de valor podrían seguir obteniendo mejores resultados que las de crecimiento en este entorno.

¿Qué conlleva una recesión para los estilos de inversión en renta variable?

Aunque las acciones de calidad siguen funcionando bien durante las recesiones, se observa una inversión del liderazgo de los estilos en favor de los más cíclicos (gráfico 3). Los valores de crecimiento han recuperado generalmente su chispa durante las recesiones. Esto se debe a que el interés por estas empresas se ve impulsado por la caída de los tipos de interés y de los rendimientos de los bonos a medida que los bancos centrales responden al colapso del crecimiento económico.

Mientras tanto, las empresas de pequeña capitalización han tendido a batir a las de mayor tamaño, debido a que los inversores empiezan a descontar la recuperación de los beneficios de estas compañías. En comparación con las grandes, también es más probable que se beneficien de una política monetaria más relajada.

En general, los anteriores periodos de desaceleración económicas han demostrado que los inversores deben buscar refugio en los estilos de renta variable más defensivos. Aunque es probable que esto se repita, la diferencia esta vez es que las acciones de valor podrían seguir superando a las de crecimiento si los rendimientos de los bonos siguen aumentando.

Si en algún momento el mundo entra en recesión y los rendimientos de los bonos caen, nuestro análisis sugiere que las acciones de crecimiento y los estilos más cíclicos podrían empezar a hacerlo bien de nuevo.