La propuesta de hoy es participar del potencial de crecimiento de una economía emergente asiática que está superando en población a China. Se trata de India, el país con una muy buena evolución demográfica frente a una China que ve estancarse su crecimiento poblacional. Otros catalizadores muy interesantes para la economía india son el aumento de la clase media, un mayor gasto público, aumento de productividad con la adopción de innovación y tecnología, mayor desarrollo del sector financiero. Todos estos factores favorecen además el aumento de la renta disponible y el aumento también del ahorro. Se trata de una economía no solo en crecimiento, sino que se está desarrollando de forma estructural y con un potencial muy destacable en una región hasta ahora liderada por China y que podría ceder precisamente este puesto de líder a su vecina.

Nuestro activo elegido para posicionarnos en el crecimiento y desarrollo económico de India, es el Franklin FTSE India UCITS ETF, ISIN: IE00BHZRQZ17; de la gestora Franklin Templeton International Service. Este fondo, fue lanzado el 25 de junio de 2019, está domiciliado en Irlanda, cumple la normativa UCITS, MIFIT II y SFDR 6 y tiene pasaporte europeo. La divisa base del fondo es el USD, por tanto, al invertir en este ETF estaremos expuestos a la cotización del USD frente a nuestra moneda. Su cotización en la bolsa italiana (ticker Reuters: FLXI.MI), en la alemana (FLXI.DB) y en Ámsterdam (FLXI.AS) se realiza en €; en Londres cotiza en GBP con ticker Reuters FRIN.L y en USD con ticker FLXI.L. Su patrimonio, a fecha de este informe es de 536,22 millones de €, tiene 214 acciones y cotiza a 38,17€ (22 de marzo 2024).

El Franklin FTSE India UCITS ETF es un fondo cotizado indexado de gestión pasiva y que trata de reproducir en la mayor medida posible el rendimiento del FTSE India 30/18 Capped Index (Net Return) (su benchmark o índice de referencia). La metodología de réplica es física y de frecuencia de recomposición trimestral. El uso de los ingresos de dividendos es de acumulación.

La filosofía de inversión se centra en invertir en acciones de media y alta capitalización en la India. Así, su índice de referencia está formado por acciones de renta variable india de alta y mediana capitalización. La distribución y diversificación de la cartera del fondo por capitalización es la siguiente:

Las 10 principales posiciones en cartera del ETF con el % total de participación en el fondo:

Por sectores, la diversificación rebaja el riesgo de inversión de la cartera:

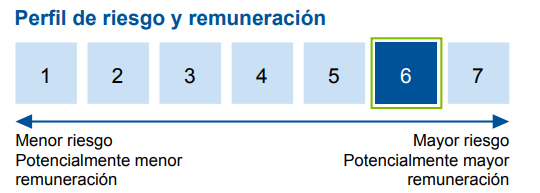

Otros datos relevantes serían, calificación de riesgo 6, en escala con mínimo 1 y máximo riesgo 7:

Gastos: no tiene comisión de suscripción ni de salida, y los gastos corrientes son del 0.19%, de los más bajos de su categoría.

Ratios de valoración del ETF:

| ETF | 1 año | 3 años |

| Rentabilidad | 36.91% | 12.50% |

| Volatilidad | 10.15% | 14% |

| Máx. Drawdown | -2.84% | -14.22% |

| Beta | 0.89 | 0.92 |

| R cuadrado | 0.97 | 0.97 |

| Correlación | 0.98 | 0.98 |

| Tracking Error | 0.63 | 0.79 |

| R. Sharpe | 0.76 | 0.19 |

| R Sortino | 0.60 | 0.19 |

| R. Información | 0.66 | 0.11 |

| Alpha | 0.61 | 0.14 |

El ETF se separa de su índice de referencia o Benchmark con un Tracking Error de 0.79% a 3 años, por tanto, es una buena indexación. La volatilidad, en línea con los fondos de su categoría, no es excesiva; con Beta en torno a 0.9 y, por tanto, volatilidad prácticamente en línea con la volatilidad de su índice de referencia; también Ratio Cuadrado (qué parte de la variación del fondo se explica por la variación del benchmark) y Correlación indican la misma sensibilidad, muy cercano a 1 y por tanto, muy correlacionado el ETF con su índice de referencia. El ratio de máxima caída (Máx. Drawdown) del -14.2% a 3 años, moderado frente otros ETFs similares.

El Ratio de Sharpe indica la rentabilidad adicional por cada 1% de riesgo asumido en forma de volatilidad, y es de 0.76 a un año, bastante interesante y del 0.19 a 3 años, más modesto. Sortino de 0.60 a un año y 0.19 a 3 años, nos indica la relación adicional por cada 1% de volatilidad asumida en momentos bajistas, en relación a la rentabilidad libre de riesgo. El Ratio de Información nos indica si la rentabilidad conseguida por el fondo respecto a su Benchmark se ajusta el riesgo asumido, y es de 0.66 a 1 años, interesante, del 0.11 a 3 años, más modesta. Por último, la rentabilidad que aporta la gestión libre del gestor, nos la muestra el Alpha y es de 0.61 a un año, y por tanto, buena gestión al separarse la cartera del ETF de su índice de referencia.

Se trata por tanto, de un activo muy interesante para posicionarnos en la renta variable indica y participar del crecimiento de esta economía emergente, sin grandes gastos y bajo normativa de inversión europea. Estaremos además, posicionándonos alcistas en USD.

TE INTERESA

Si quiere aprender a invertir y gestionar su patrimonio, descubra la nueva sección de cursos gratuitos