Si hay algo que rebaja el riesgo de una cartera de inversión es sin duda la diversificación. Hoy nos centramos en la diversificación geográfica y proponemos un activo líquido y transparente que nos permita invertir más allá de nuestras fronteras a un coste moderado. Se trata de un ETF que nos posiciona directamente en una economía emergente con una proyección espectacular, Vietnam. La estrategia es posicionarnos en Asia evitando la inversión directa en China, una región que tiene una prima de riesgo elevada por su posicionamiento al lado de Rusia en todo el conflicto geopolítico actual. Evitando como decimos China, surge una buena oportunidad en Vietnam, el segundo mercado más interesante para aquellos inversores que buscan participar de la expansión del sector manufacturero asiático. El entorno macro y político de Vietnam es muy favorable, su posicionamiento en materias primas de calidad refuerza su proyección de crecimiento, elevada productividad y mejora competitiva y una demografía muy favorable también al crecimiento.

El vehículo de inversión más adecuado es sin duda un ETF y hemos localizado el Vietnam Equity (UCIT) Fund B Eur, de la gestora Dragon Capital. ISIM para sus acciones clase B con cotización en euros: IE00BV8WVB25 (Blomberg VIETEUR ID). También tiene cotización en USD (ISIM: IE00BD5HPH84). Destacar que precisamente se trata de un fondo UCIT y, por tanto, con pasaporte europeo, domiciliado en Irlanda y comercializado, entre otros países, en España, con total transparencia y cumpliendo toda la normativa MIFID II. Su política de dividendos es de reinversión y se encuadra por tanto entre los Fondos de acumulación. El valor actual de sus acciones B es de 1.418,60€ a 7 /7/23.

Se trata de un ETF con una filosofía de inversión en Renta Variable vietnamita, concretamente, en compañías que se negocian en la Bolsa de Valores de Ho Chi Minh, la Bolsa de Valores de Hanoi y el Mercado de Valores No Cotizado Company Market (UPCoM). Un 10% del fondo se invierte en otros mercados, en línea con la normativa UCIT (Trash Ratio).Con una gestión activa, con enfoque de selección de valores disciplinado que se basa en una evaluación regular de las condiciones económicas y estructurales, impulsores de crecimiento, métricas de valor y aspectos de gobierno corporativo. El Fondo no compara con ningún índice o Benchmark, si bien, el Vietnam Ho Chi Minh ("Índice VN") se utiliza para mostrar el rendimiento del Fondo en comparación con mercado vietnamita.

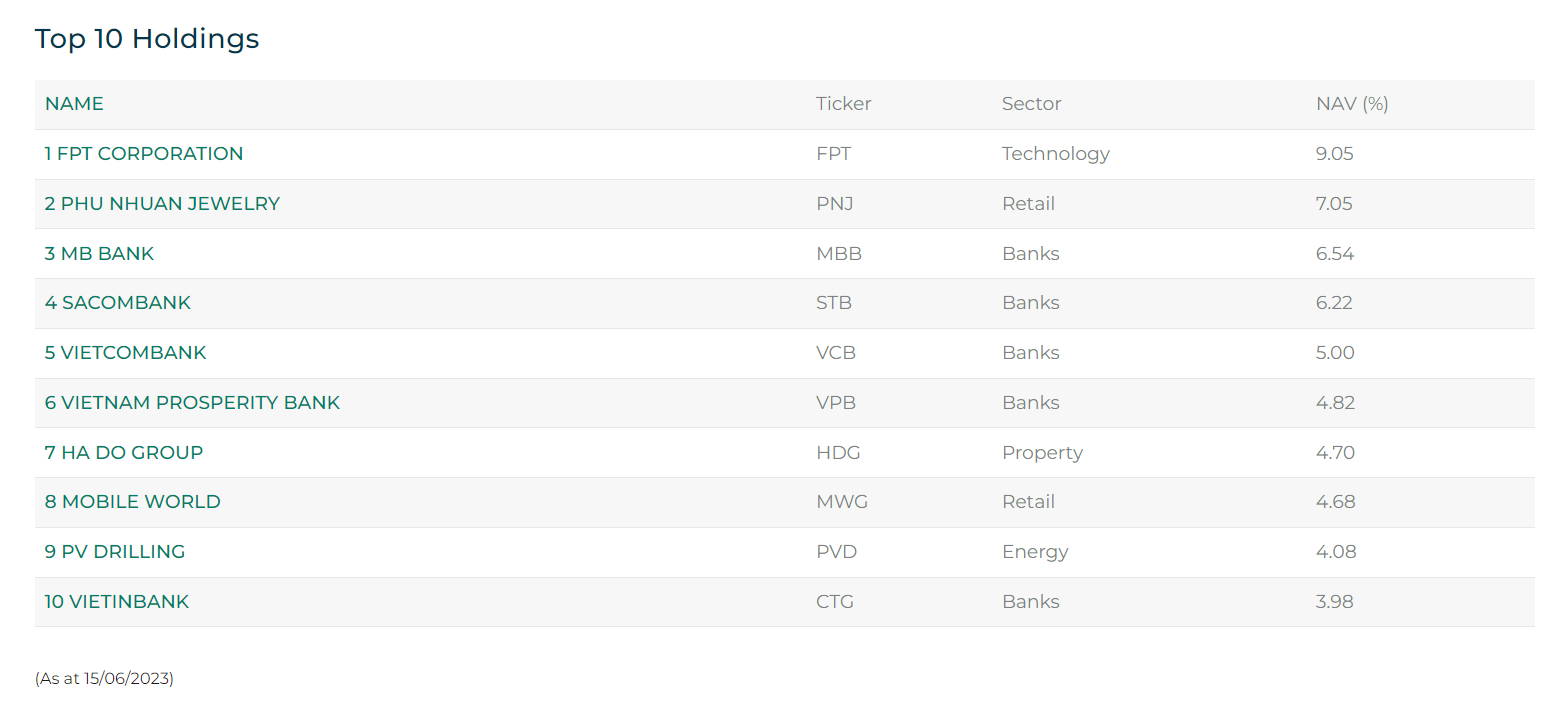

Sus principales posiciones son las siguientes:

Fuente: Dragon Capital

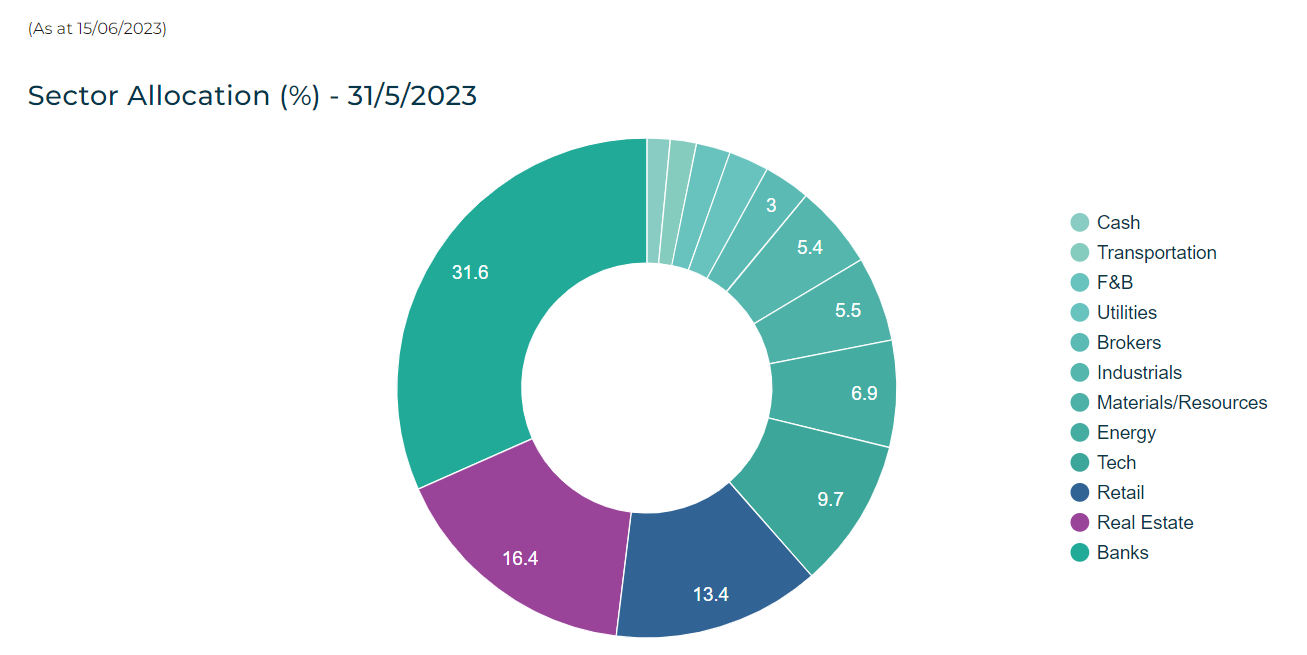

Con un 31,6% de la composición con exposición al sector banca, 16,4% al sector Inmobiliario, 13,4% a Comercio minorista, 9,7% de exposición al sector tecnológico, 6,9% a Energía, 5,5% Materiales y 5,4% Industrial.

Fuente: Dragon Capital

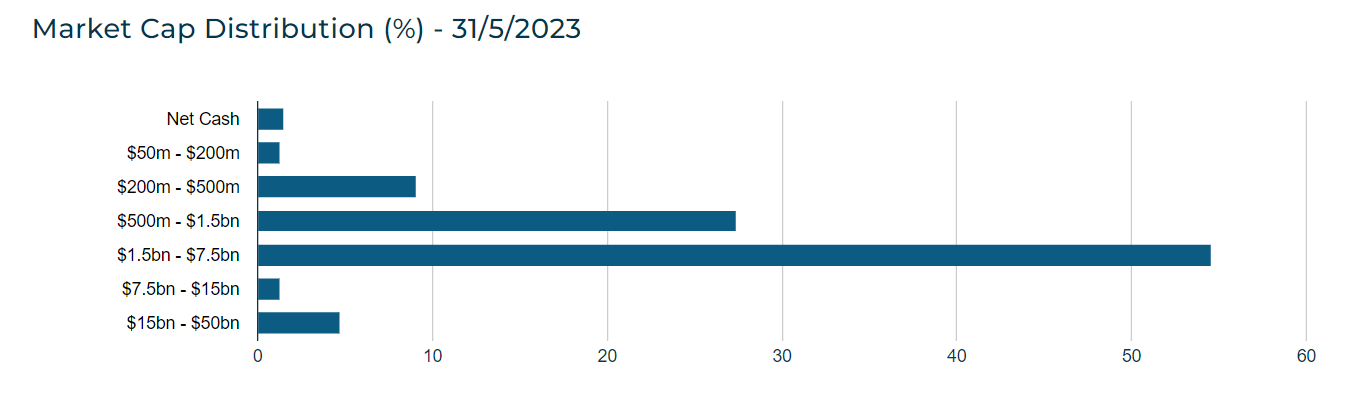

Por tamaño de compañías en cartera, más del 50% son compañías de entre 1.500 y 7.500MUSD de capitalización, por encima del 25% compañías de entre 500 y 1.500MUSD de capitalización y menos del 10% en compañías con menos de 500MUSD de capitalización y cerca de un 5% con exposición a grandes compañías que capitalizan más de 15.000MUSD:

Fuente: Dragon Capital

En un estudio de gastos, la comisión de suscripción está en el 5%, Comisión de gestión del 1,5% para las acciones B negociadas en euros.

En cuanto a la rentabilidad histórica, recordando que rentabilidades pasadas no aseguran rentabilidades futuras, el Vietnam Equity Fund B Eur acumula una revalorización del 41,77% desde su lanzamiento en 2013, +50,3% en los últimos tres años, -19,4% YTD y +4,74% en el último mes. Su retorno medio anual es del 9,86%, con una caída máxima del -29% el último año, -40,7% a tres años y una revalorización máxima del +17,05%.

En una análisis de rentabilidad-riesgo, la volatilidad del fondo es del 21,12% anual y del 24,4% en los últimos tres años; con un Traking Error del 2,21% a 3 años (ya hemos indicado que no sigue un Benchmak), con una Beta en torno al 1,05. El Ratio de Sharpe, que mide la rentabilidad por unidad de riesgo, de 0,41, inferior a 0,8 y por tanto muy bueno; Ratio de Traynor, indicador de rentabilidad por unidad de riesgo sistemático, en el 9,86% y Ratio de Jensen del 1,04 y, por tanto, aportación positiva de rentabilidad gracias a la gestión el fondo. El Ratio de Información del 0,12 a tres años, también positivo.

En síntesis, el Vietnam Equity (UCIT) Fund B Eur es un buen activo de inversión con una rentabilidad-riesgo histórica muy interesante para diversificar carteras desde el punto de vista geográfico y participar de una economía emergente con una buena proyección de crecimiento.

Descubre los mejores brokers para comprar ETFs de forma fácil y sencilla.

TE INTERESA

Si quiere aprender a invertir y gestionar su patrimonio, descubra la nueva sección de cursos gratuitos