El MAB carga con una dura losa en sus espaldas tras el escándalo de Gowex. El alternativo sigue en la búsqueda de la recuperación de la confianza, además de la credibilidad, y para ello su asociación de empresas ha preparado el lanzamiento de un índice que aglutina a todas las cotizadas de este mercado, el “

AEMAB-24”.

Este selectivo abarcará las 24 empresas que ahora mismo cotizan en el MAB –tres de ellas están suspendidas de cotización actualmente– con el objeto de mostrar a los inversores “lo que ocurre en el segmento de empresas en expansión del Mercado Alternativo Bursátil”, según apunta la asociación de compañías del alternativo a través de una nota de prensa.

Su elaboración es “muy sencilla”, según indica Antonio Romero-Haupold, presidente de AEMAB. Básicamente se centra en que todas esas compañías tengan el mismo peso –misma ponderación– en el índice, con el fin de “reducir la volatilidad que se genera habitualmente en el MAB”, según las palabras del máximo responsable de esta asociación de compañías.

De esta manera se pretende evitar la dependencia de las firmas que aportan mayor liquidez al mercado, como ocurre en cualquier índice, como por ejemplo en el Ibex 35. Esto no sería sino una forma de ocultar la evolución real de la capitalización del mercado alternativo. Se reduce el comportamiento volátil habitual del MAB, que mostraría una irrealidad al igualar por evolución de número de compañías y no por volumen de capitalización.

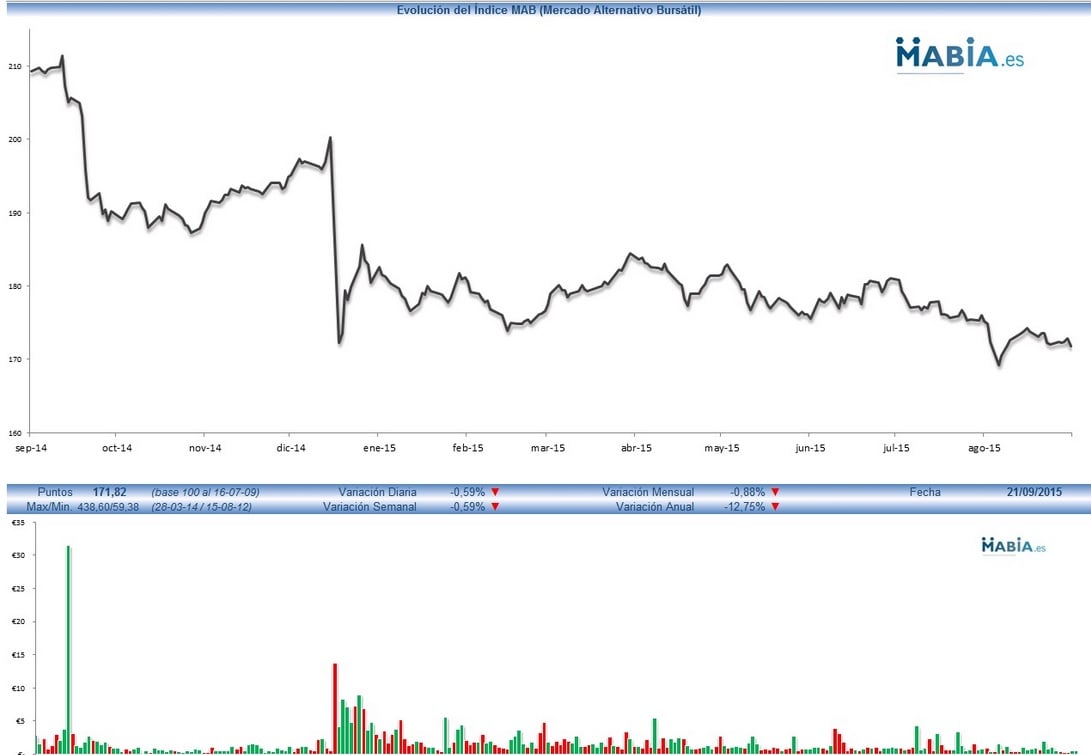

Evolución del MAB en el mercado en el último año. Fuente: Mabia.es

De hecho, este selectivo no cotizará como tal, sino que cada mes se publicará una actualización de su evolución, que comenzará en la primera semana de octubre, tal y como ha informado Romero-Haupold.

A día de hoy lo compondrían Inkemia, Euroconsult, Inclam, AB-Biotics, Euroespes, Masmovil, Altia, Euroma, MEdcom Tech, Bionaturis, Facephi, NBI Bearings, Carbures, Grenergy, Neuron Bio, Catenon, Griñó, Only Aparments, Commcenter, Home Meal, Secuoya, Ebioss Energy, Imaginarium y Vousse.

QUIZÁS LE INTERESE: AEMAB: "las compañías del MAB no son Telefónica. Son de alto crecimiento y eso implica riesgo"

Las perspectivas que manejan desde AEMAB es que sea “el termómetro del I+D+I en España” y que esté orientado al pequeño inversor. Para entrar en él será necesario que la compañía esté tres meses cotizando, para evitar los vaivenes habituales del lanzamiento de una empresa en bolsa. Tiene la intención de que hasta 2030 el MAB acapare hasta 500 pymes del país. Dicho de otra forma, se centrarán en el AIM británico, su espejo en el que se fijan, que a día de hoy tiene cotizadas hasta 3.600 firmas.

Así, para la elaboración del índice desde AEMAB dicen haber tenido conversaciones con BME. “Hemos hablado con ellos y nos han dicho que tengamos cuidado en el mensaje que transmitimos en cuanto a que se reduce el riesgo”, aseguran. Algo que no habría sucedido. Bolsas y Mercados no habría participado en esta elaboración ni tampoco habría estado en conversaciones, tras consultar fuentes del mercado.

¿SERÁ REFERENCIA?

Según Álvaro Blasco, director de ATL Capital no es un índice que muestre la evolución de su mercado en sí, sino que “quiere dar una referencia sobre la volatilidad”. Desde su punto dar una ponderación “complicaba a este selectivo”, por lo que básicamente se trataría de un medidor “de la volatilidad de ese mercado” y nada más que eso.

Para José Luis Cárpatos, analista independiente, va a ser un índice “totalmente sin importancia, y en el que nadie se va a fijar”.

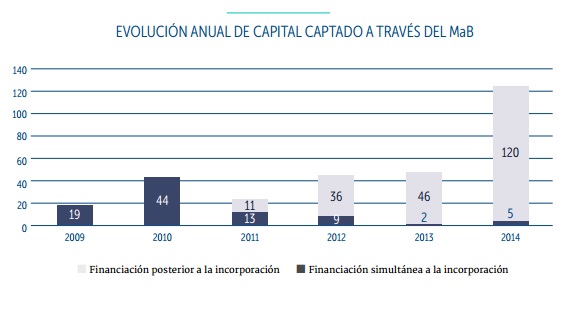

La evolución anual de capital captado a través del MAB. Fuente: MAB

Desde el punto de vista de Carlos Ladero, consultor de Invinco, el AEMAB-24 sería "un índice sobre el mismo es un índice volatil pondere lo que pondere en el mismo, ni tan siquiera sirve para hacer coberturas sobre carteras del mab al ser una ‘lotería’”.

Ladero dice que sería “un índice equivalente a poner otra mesa de blackjack en el casino y de paso sacar unos euros”. Es decir, “utilidad 0”, al MAB “le dará igual” y si alguien gana “es quien lo intermedie y cotice”, explica.

Este experto asegura que si quieren que el MAB “no sea un penny stock USA” lo que deberían hacer es “ejercer un mayor control sobre sus cuentas y auditorias junto Recursos Humanos y si quieren diferenciarse “obligarlos a tener “un consejero de minoritarios en cada consejo de administración para aumentar la transparencia”.

En esta línea se muestra también Blasco. El director de ATL Capital asegura que ve “muy difícil” que este selectivo sea referencia de algo “porque el inversor está centrado en otro tipo de compañías”. Para él sólo evidenciará cómo evolucionará la volatilidad dentro del Mercado Alternativo Bursátil.

QUIZÁS LE INTERESE LEER: Las tres lecciones del inversor que no supo vender a tiempo sus acciones