Indra atraviesa por una de sus peores etapas, desde el punto de vista interno del negocio, así como desde el lado bursátil.

En el ejercicio 2014 entró en pérdidas (92 millones de euros y generación de caja negativa de 79 millones), lo que le arrojó a suspender el dividendo y, antes incluso de que estas cuentas salieran a la luz pública, Javier Monzón abandonó Indra por la puerta de atrás tras 22 años en la presidencia.

Ahora, Fernando Abril-Martorell se configura como el nuevo salvador de Indra, un mérito que se tiene que ganar hoy, pues el mercado se lo reconoció sin muestras en la primera parte del año, mediante una subida del 50% del valor. Evidentemente, cuando después se conoció que en el primer trimestre de 2015 Indra seguía escribiendo con rojo sus resultados (pérdidas de 20 millones), el mercado le quitó lo dado y la acción cayó un 25%.

Por ello, los inversores, esos que ahora miran de reojo a Indra, deben exigir que se cumplan tres drivers básicos del plan estratégico: “políticas de crecimiento, reducción de costes y simplificación de procesos geográficos”. Indica Gisela Turazzini, CEO de Blackbird.

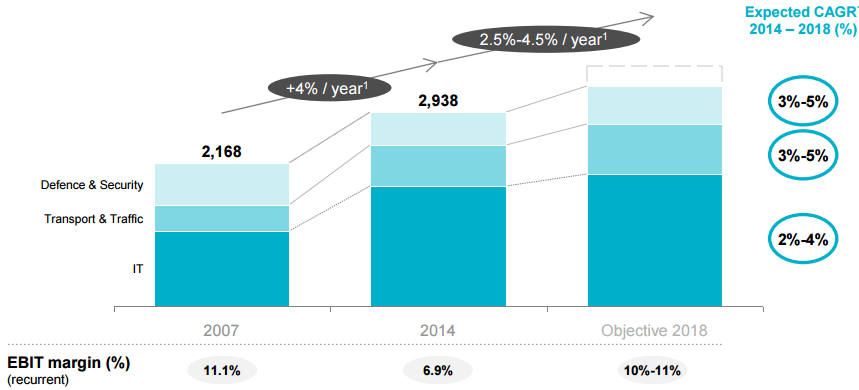

En este sentido, este plan estratégico 2014-2018 se marca cuatro metas claras:

1. Reestructuración organizativa por un importe aproximado de ahorros de 120 millones

2. Costes de producción y otros costes por un importe aproximado de ahorros de 30 millones

3. Reducción de sobrecostes y pérdidas en proyectos por un importe aproximado de ahorros entre 20 y 40 millones

4. Optimización del modelo de entrega por un importe aproximado de ahorros de 10 millones

Indra ya se ha puesto manos a la obra para ir cumpliendo con estos ahorros y, por ello, tiene en marcha un proceso de despido masivo para favorecer el ahorro vía costes laborales. En concreto, despedirá a 1.850 trabajadores de Indra Sistemas España, un 8,5% de la plantilla del país. Este recorte se hará efectivo entre septiembre y diciembre de 2016. Adicionalmente también recortará otros 1.000 puestos en Latinoamérica. Todo ello encaminado a “reducir costes, simplificar estructuras y mejorar procedimientos”, como justificó Abril Martorell.

Además de por el lado de los recortes laborales, Iván San Félix, analista financiero de Renta 4, indica que “la directivatendrá que seguir ajustando a la baja el valor de proyectos en cartera, mejorar la gestión del circulante y potenciar su generación de caja”. En este sentido, las metas del plan estratégico buscan:

1. Alcanzar un crecimiento de las ventas entre el 2,5% y el 4,5% en tasa anual acumulada compuesta

2. Margen EBIT recurrente entre el 10% y el 11% para el año 2018

3. Una generación de cash flow libre (Free Cash Flow) en el año 2018 de alrededor de 200 millones lo que representa aproximadamente un 6% de las ventas esperadas en dicho año

4. Un ratio de deuda financiera neta / EBITDA de alrededor de 1x en 2018

Para ello, Indra pretende dar un empujón su internacionalización en Asia, Oriente Medio, África y Latinoamérica, así como aprovechar el cambio estructural que se está dando en el segmento de su negocio relacionado con el “internet de las cosas” (ciberdefenesa, sensoriza ción, big data…).

Así pues, con las promesas del plan estratégico por bandera, Álvaro Arístegui, analista de Ahorro Corporación, cree que “la espiral negativa de Indra podría revertirse de cara a la segunda parte del ejercicio, en la que observamos una mejora significativa (menores provisiones y estacionalidad en procesos electorales). De cara a 2016 estimamos que la compañía haya puesto en práctica su proceso de reorganización, que debería dar lugar a la consolidación de la mejora. Aun así, consideramos que la inversión en soluciones y sistemas TI continuará débil por algún tiempo, siendo aún pronto para prever tasas de crecimiento atractivas”.

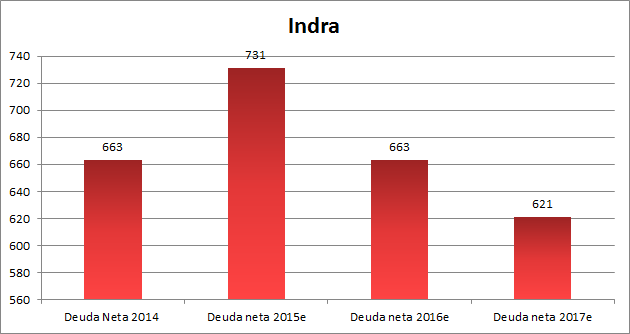

Con todo ello, desde Renta 4 esperan que las pérdidas del 2014 de Indra se traduzcan en beneficios de 41 millones de euros para este año, y hasta los 90 millones el próximo. Sin embargo, el proceso de reestructuración será largo, por lo que no esperan subidas relevantes de las ventas hasta 2017 (3.163 millones). Además, advierten que el endeudamiento aumentará este año, ante un Ebitda que podría caer hasta los 199 millones y una deuda neta que seguiría incrementándose hasta los 731 millones.

De hecho, aunque Indra no es de las compañías del Ibex que más ha elevado la cifra de deuda, sí el nivel de endeudamiento. El año pasado el apalancamiento de Indra era de 2,61 veces y este año se podría elevar a 3x por la dirección opuesta que están tomando Ebitda y deuda.

Evolución prevista para la deuda de Indra

OTRAS RAZONES PARA QUE INDRA SUBA

El fantasma de la OPA

Después de que el año pasado el valor perdiera un 50% de su capitalización, los competidores interesados en todas o parte de sus divisiones sobrevolaron su capital. Y, es que, Indra sigue siendo la compañía más barata (por precio) de todo el Ibex 35.

Tan sólo capitaliza 1.500 millones, mientras que algunos de los competidores que se han postulado como posibles compradores multiplican por más de 10 esta capitalización, como es el caso de Thales (11.074 millones de capitalización), Cap Gemini (13.800 millones de capitalización) y EADS (46.000 millones).

La presencia de Telefónica en su accionariado

Precisamente la entrada de Telefónica podría frenar las ofertas de OPA y, a su vez, funcionar de revulsivo para su cotización. De hecho, ya vimos cómo la adquisición del 3,16% de la tecnológica por Telefónica a finales de enero engordó su cotización, con la promesa de que aumentaría esta participación en un 3% adicional en próximos meses (actualmente se mantiene en ese 3,16%).

La Sepi en su accionariado

La Sociedad Estatal de Participaciones Industriales (Sepi) sigue siendo su principal accionista, con un 20,14% de su capital y su mantenimiento parece prácticamente asegurado, ya que si desinvirtiera ahora mismo en la compañía tecnológica se marcharía con unas notables minusvalías, pues adquirió los títulos a Bankia en agosto de 2013 a 10,19 euros y actualmente cotiza un 10% por debajo. Invirtió 337 millones y ahora su participación está valorada 316,8 millones, es decir, que pierde más de 20 millones.

Además, también se mantienen como accionistas estables los fondos Fid Low Priced y Fidelity, con participaciones del el 5,67% y el 9.962%, respectivamente.

Mayores accionistas de Indra

Fuente: CNMV

DESDE EL PUNTO DE VISTA TÉCNICO

Indra llegó a acumular una subida superior al 40% en el primer trimestre del año, pero tras aslir a la palestra las cuentas de ese periodo, el valor empezó a caer en picado, incluso se ha llegado a dejar un 34%. Ahora, el precio ha superado la resistencia de los 10,30 euros, zona por la que pasa el retroceso de Fibonacci del 38,2% de todo el movimiento de caída que experimentó entre los máximos y los mínimos de 2014. Si cierra por encima será una buena señal para el título. No obstante, el nivel clave se sitúa aún más arriba, en 11 euros, por donde pasa el 50% de Fibonacci. Cotizar sobre este nivel conllevaría romper con la directriz bajista que atenaza su cotización desde hace nueve meses.

.png)

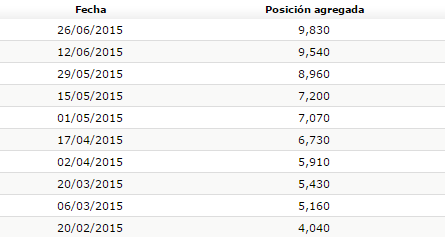

Sin embargo, el precio objetivo medio de Indra se sitúa en 9,40 euros, apenas algo más de un 3% por encima de la cotización actual. Además, hay que tener en cuenta que, hoy por hoy, Indra es la compañía del Ibex 35 más acribillada por los cortos. Hasta un 9,83% de su capital está en manos de especuladores bajistas. De hecho, desde febrero el porcentaje de cortos ha ido en constante aumento.

Evolución posiciones cortas en Indra

Fuente: CNMV

%%%Le avisamos cuando INDRA cambie de ciclo técnico|IDR%%%