A pesar de que el precio del petróleo ha repuntado algo más de un 20% desde los mínimos de este año, sigue aún un 50% por debajo desde los niveles de julio. Nadie cree que en los próximos años vayamos a ver niveles por encima de 100 dólares, tal y como ocurría hasta ese momento. Este auténtico desplome ha afectado a las cotizaciones de las compañías del sector. Warren Buffett, por ejemplo, ha salido de Exxon Mobil.

Las caídas han sido de tal calibre que algunos expertos creen que ya ha llegado el momento de mirar con buenos ojos a estas empresas.

Pero, ¿y si las grandes petroleras tuvieran escondida otra mala noticia para sus accionistas? Un reciente informe de los expertos de energía de JP Morgan se centra ahora en el sector y el panorama que tienen por delante las grandes del sector. En este escenario los analistas consideran que, por el momento, los accionistas deberían estar tranquilos, aunque no en todos los casos. Afirman que una vez que los costes ya han sido reducidos, así como los programas de recompra de acciones, los dividendos podrían mantenerse, a no ser que el panorama continúe empeorando.

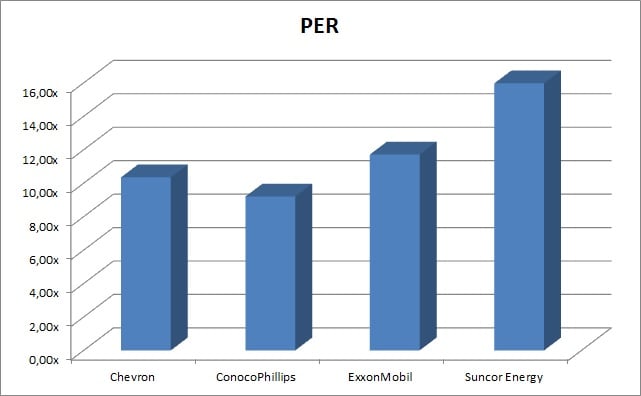

Se centran estos analistas en el análisis de cuatro petroleras integradas:

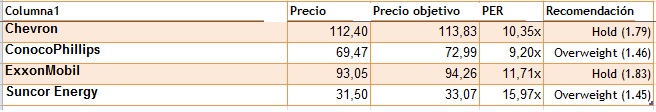

Chevron: Afirman que se trata de una elección razonablemente segura para los inversores que quieran apostar por el sector de la energía que, en su opinión, es uno de los que tienen una valoración más atractiva en Wall Street. Los expertos creen que la empresa podría crecer alrededor de un 5% en los próximos años y que, además, cotiza con descuento con respecto al sector.

La compañía paga un dividendo de algo más de un 3%, una cifra razonable y sostenible. Los expertos le dan un precio objetivo de 111 dólares por título, en línea con el consenso y con su cotización actual.

ConocoPhillips: Los analistas señalan que se trata de una de las compañías del sector más endeudada y creen que se centrará en rebajar su apalancamiento hasta 2017. En la firma consideran que el petróleo podría haber encontrado un suelo y que el cambio de liderazgo en Arabia Saudí podría ser positiva para la compañía.

La empresa es, además, una de las que tiene una mayor rentabilidad por dividendo, entorno al 4%, una cifra que podría mantenerse, en opinión de JP Morgan. En la entidad le dan un precio objetivo de 67 dólares por acción, por debajo del consenso y algo por debajo de su cotización actual.

.jpg)

Exxon Mobil: Destacan estos analistas la fortaleza del balance de la empresa y su capacidad para asumir precious bajos del petróleo.

Su rentabilidad por dividendo es ligeramente inferior al 2,5%. Los analistas le dan un precio objetivo de 93 dólares por acción, en línea con el consenso y con su cotización actual.

Suncor Energy : También hablan los analistas de su balance y de la flexibilidad de sus programas de retribución a los accionistas.

Su dividendo es inferior a las anteriores, por debajo del 2%. Es una de las empresas que el consenso apuesta por sobreponderar. Los expertos le dan un precio objetivo de 40 dólares por acción, lo que le daría un potencial de algo más de un 25% desde los niveles actuales de cotización.

Si quiere acceder a más análisis sobre estas compañías, pinche aquí.