Hablar de Gamesa

es hablar de números astronómicos, de porcentajes que a muchos dan vértigo, pero que siguen atrayendo a los inversores. Muestra de ello es que, en lo que llevamos de año se ha revalorizado más de un 115%, en dos años un 240% y en tres años un 1.390%. Esto coloca a Gamesa en el podio del Ibex 35, desde el que no para de lograr nuevos contratos. Esta situación nos hace preguntarnos si cotiza cara o no.

¿Ratios razonables?

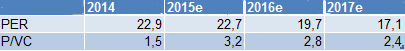

Las previsiones de ratios de la compañía muestran una situación que nada tiene que ver con la de años pasados. Por ejemplo, el consenso de mercado baraja un PER de 24,63x para este año, muy por debajo de las 45x con las que cerró 2014, año que además le acarreó pérdidas bursátiles.

Además, su precio/valor en libros es de 2,90x ¿una valoración cara? Pues la verdad es que el año pasado lo cerró con un ratio PVC superior, de 3,25x, y su competidora europea Vestas también tiene un nivel similar, de 2,9x.

PREVISIONES RATIOS GAMESA

Ahora bien, aunque últimamente hemos asistido a una mejora de las recomendaciones por parte de los brokers seguidores del valor (sin ir más lejos, ayer HSBC le elevaba el precio objetivo de 15,90 a 18 euros), el precio objetivo medio de la acción se sitúa en 15,27 euros, un 7,5% por debajo de la cotización actual. No obstante, el porcentaje de partidarios de comprar ha aumentado en los últimos meses. Un 53% de los brokers aconseja adquirir títulos de Gamesa, mientras que un 29% considera que se pueden mantener y tan sólo un 18% que deberían venderse.

Técnicamente Gamesa presenta un gráfico esperanzador, pues tras cumplir a la perfección la formación chartista de taza con asa y superar el borde de ésta en los 16 euros, ha seguido subiendo. Mientras permanezca por encima del soporte de los 16 euros no podemos descartar subidas hasta los 18 ó incluso 20 euros, pues no encuentra grandes resistencias por encima actualmente. De hecho, tan alcista es la tendencia del valor, que la sobrecompra que presenta el RSI queda inhibida y el MACD sigue dando señal de compra.

.png)

Positivas previsiones

Según el plan estratégico de la compañía presidida por Ignacio Martín, Gamesa espera cerrar 2015 con una facturación global de entre 3.150 y 3.400 millones de euros y con una cifra de ventas de aerogeneradores entre 2.800 y 3.100 MW, desde 2.623 MW del año anterior.

Además, la compañía maneja una mejoría en el margen de Ebit del 8%, frente al 6,7% del año pasado y el 5,5%.en 2013.

Para los siguientes ejercicios la previsión de los expertos mejora exponencialmente, si cabe. Según el consenso recogido por Bloomberg, en 2016 Gamesa ganará 196,3 millones de euros y en 2017, 225,9 millones, casi tres veces más que en 2014.

PREVISIÓN RESULTADOS ANUALES GAMESA

.png)

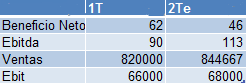

Centrándonos en el más corto plazo, el próximo miércoles 29 conoceremos las cuentas del segundo trimestre de la compañía. El consenso recogido por Bloomberg espera que anuncie un beneficio neto de 46 millones, un Ebitda de 113 millones y unas ventas de 844,667 millones.

PREVISIONES TRIMESTRALES GAMESA

Mercados estrella

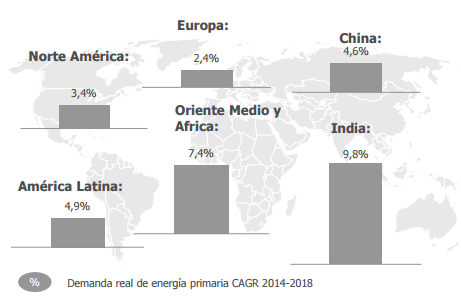

La española se muestra optimista con las expectativas de aumento de la demanda en los países emergentes, sobre todo en aquellos muy dependientes de las exportaciones de petróleo, como India o China. De hecho, los últimos contratos a nivel global se centran estas dos regiones.

CRECIMIENTO DEMANDA ENERGÉTICA 2014-2018

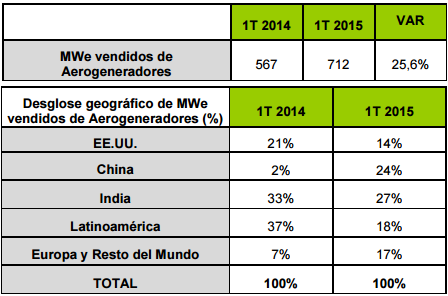

Al hilo, Diego Jiménez Albarracín, del dpto. de RV de Deutsche Bank, indica que “no cabe duda que el giro de 180º que dio Gamesa abandonando España y apostando por China e India le ha salido muy bien y ha dado frutos antes de lo que esperábamos”. De hecho, Gamesa ya tiene un 32% de la cuota del mercado de renovables indio y, en la cuenta de resultados del primer trimestre se convirtió en el mercado más prolífico (27% de la venta de aerogeneradores).

En China Gamesa cuenta con siete proyectos, entre parques eólicos, centros productivos de energía eólica, y con una oficina de representación en Beijing. En total gestiona más de 3.000 megavatios bajo alianzas con empresas locales y en Tianjin posee su mayor base productora fuera de España. En el primer trimestre la tierra del sol naciente supuso el 24% de sus ventas de aerogeneradores. Hasta ahora, este mercado le ha reportado grandes alegrías, sin embargo, el enfriamiento de la economía china “podría tener repercusiones sobre las infraestructuras, por la menor inversión pública, y Gamesa lo notará”, augura Jiménez Albarracín.

En EEUU Gamesa también está de enhorabuena, pues el Ejecutivo de Obama acaba de renovar las medidas fiscales de apoyo a la energía eólica. Esto es un espaldarazo para la joint venture que creó en el país junto con Areva, Adwen. Esta compañía desarrollará las actividades de diseño, fabricación, instalación, puesta en marcha y operación y mantenimiento de turbinas offshore (parques eólicos construidos en el mar).

NEGOCIO POR REGIONES DE GAMESA

Además, Gamesa ocupa la primera posición en el mercado México en cuanto a cuota de instalación de aerogeneradores y la segunda en Brasil. Hoy por hoy Gamesa factura casi el 100% en el exterior, cuando en el año 2000 sólo el 5% de sus beneficios provenían de fuera. Pero, cuando en 2010 comenzaron los problemas en España, la empresa emprendió una labor titánica por deslocalizarse que se ha demostrado acertada y le ha valido el aplauso de los inversores.

Dividendo, su lado menos atractivo

Este mes Gamesa recuperó el pago de dividendos tras dos años de sequía y lo hizo con el abono el día 3 de 0,825 euros por título. Tras duplicar sus beneficios de 2014, la compañía decidió volver a retribuir a sus accionista como lo había hecho en el pasado, destinando un pay-out del 25%, aunque realmente Gamesa no se configura como una oportunidad atractiva por este hecho, pues su rentabilidad por dividendo es la más baja del Ibex, un 1%.

HISTÓRICO DE REPARTO DE DIVIDENDOS DE GAMESA

.jpg)

%%%Le avisamos cuando GAMESA alcance niveles técnico clave|GAM%%%