¿Qué visión tenéis sobre la renta variable para este 2017?

Nosotros somos bastante positivos en general para la renta variable más allá del ruido que estamos permanentemente es que los datos económicos que estamos viendo son excepcionalmente buenos. Por primera vez lo son de manera sincronizada. Los datos en EEUU y en Europa, en España en concreto, están saliendo muy bien y obviamente eso repercutirá en los beneficios empresariales que es al final lo que marca el rumbo de las bolsas.

Nos encontramos en un año en el que la FED ha anunciado que podrían subir hasta tres veces los tipos de interés en contraposición al BCE, que todavía los dejará un tiempo bajos… ¿Qué escenario plantea la renta fija?

En estos momentos creemos que no hay que estar de manera generalizada en renta fija. Sobre todo en los activos de más larga duración que son los que se ven más penalizados y empieza la subida de los tipos de interés. Tampoco va a suceder nada dramático, los bancos centrales han ido telegrafiando muy bien al mercado cuáles son sus motivaciones y decisiones y es probable que empiecen a subir los tipos de interés. Sobre todo los bonos gobierno que hoy están con rentabilidades muy bajas es preferible no estar en ellos hasta que la subida no se acabe de materializar.

Este año todos los gestores están de acuerdo en que será el año de la volatilidad, ¿Qué riesgos identifican a futuro?

Lo cierto es que todo el mundo habla de volatilidad y en lo que va de año ha sido poco volátil. Sobre todo en los mercados americanos por ahora el año está siendo muy tranquilo. Lógicamente con el calendario electoral que tenemos sobre todo en Europa y con el que ya venimos arrastrando el año pasado obviamente la incertidumbre política está ahí y es probable que en algún momento el mercado se pueda llevar algún susto, que es lo que pueda pasar de manera recurrente.

Estamos en un entorno en el que encontrar rentabilidad en renta fija es proporcional a asumir más riesgo. ¿Son los fondos multiactivo la solución a este tipo de inversores que, sin querer dar un paso en la escala de riesgo, buscan algo de rentabilidad?

Creo que aquí tampoco hay soluciones mágicas. Es cierto que la renta fija ya se ha estirado hasta el límite. La rentabilidad que podemos esperar de ella es muy residual y probablemente solo haya algo de rentabilidad esperada en los activos dentro de la renta fija con más riesgo, como el high yield o los bonos de países emergentes. En este contexto tiene sentido probablemente que los inversores que quieran esperar a algo de rentabilidad lo hagan asumiendo algo más de riesgo, den un paso más allá, e inviertan en fondos que asuman algo de exposición a renta variable. Eso es una reflexión muy de cada uno que tiene que tener claro si el asumir algo más de riesgo le deja dormir tranquilo y que en este entorno rentabilidades muy bajas sin riesgo es algo también aceptable. Pero cada uno tiene que tener claro cuáles son sus objetivos y la estrategia que debe implementar para conseguirlo.

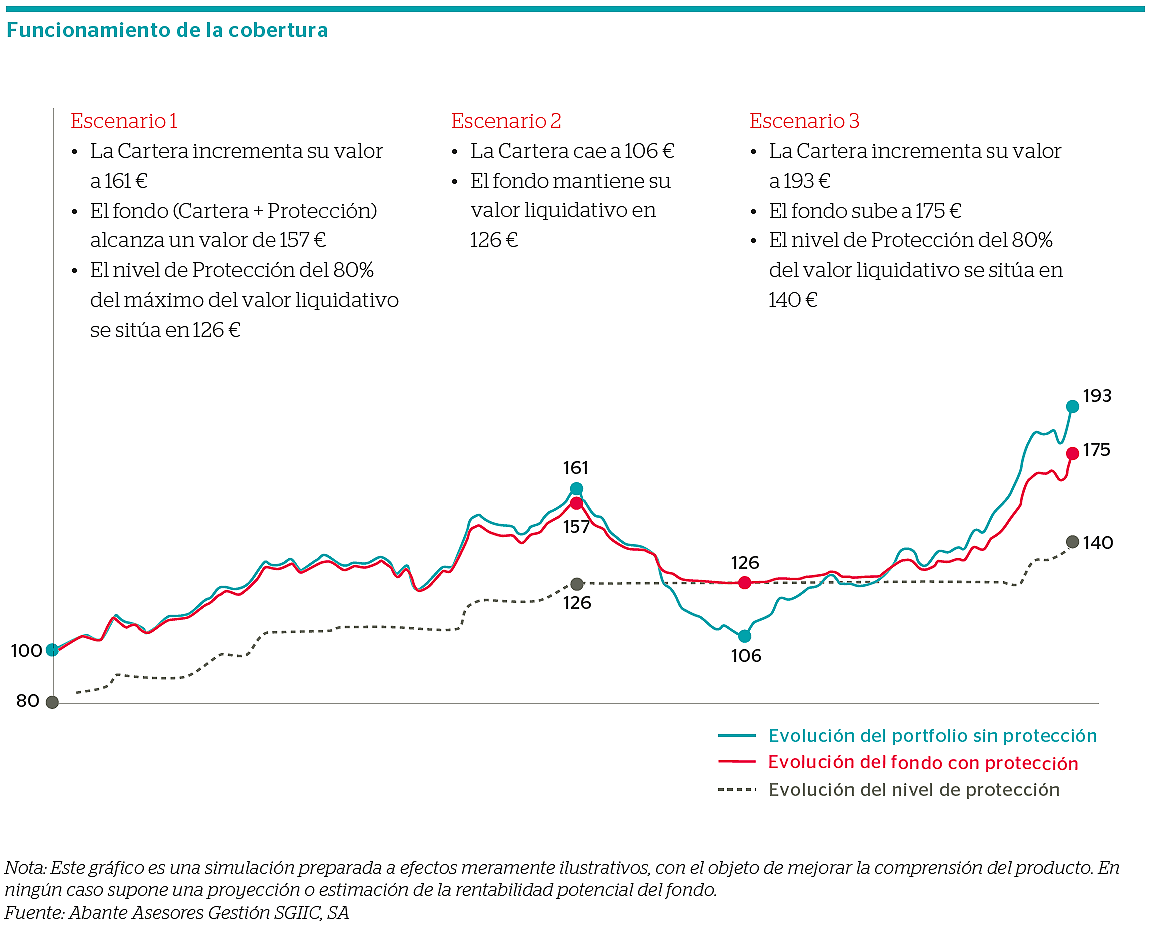

Ustedes tienen Abante 80% protección creciente. ¿En qué consiste?

El fondo consiste en una cartera multiactivo que va a invertir más o menos en torno al 50% en activos de renta fija, principalmente a través de ETFs, y el otro 50% en renta variable. La cartera de renta variable es una cartera global, que invierte en todas las zonas geográficas. La exposición a esa cartera se realizará en gran parte también a través de ETFs que son unos instrumentos que nos permiten a un coste bastante reducido participar en los distintos mercados, pero va a tener la parte de renta variable europea una selección de valores hecha por nuestros gestores especialistas en renta variable que procurará obviamente seleccionar aquellos que tengan mejor potencial de revalorización con respecto a los índices de referencia. Junto con esta cartera multiactivo se incorpora una protección. Es una protección diseñada por el equipo de especialistas de Morgan Stanley que es una novedad en cuanto a técnicas de cobertura que permite cubrir de manera dinámica y creciente el 80% del valor liquidativo máximo que haya alcanzado el fondo en el pasado. De manera que es una cobertura que irá acompañando de manera permanente a la vida del fondo, asegurándonos que en todo momento el 80% del mayor valor alcanzado por el producto estará siempre consolidado y garantizado.

¿Cuál es el coste de proteger ese 80% del valor liquidativo?

El fondo está construido por una cartera más una opción que es la que da la cobertura. La opción no hay que verla estrictamente como un coste. Es una parte de la cartera que está ahí por si se produce un evento inesperado y tiene que funcionar el paracaídas o la protección. Funciona un poco como un seguro de incendios de una casa que lo tenemos y deseando no tener que utilizarlo. No obstante, hemos hecho cálculos y el coste de esta opción equivale más o menos a un punto anual.

¿Qué le diferencia de un fondo garantizado?

Realmente no tiene nada que ver con un fondo garantizado. La construcción de la cartera es completamente distinta. Un fondo garantizado lo que tiene es una cartera de renta fija en un 90 y tantos por ciento. Con el cupón de esa renta fija invierte en una opción que es lo que da la rentabilidad. En Abante 80% Protección creciente la construcción es completamente distinta. Se invierte en un 90 y tantos por ciento de la cartera del fondo en una cartera diversificada de valores, de ETFs, de renta fija, y luego se invierte en torno a un 4% del fondo en una opción muy a largo plazo que es la que nos va a estar dando la cobertura dinámica.

¿En qué activos invierte actualmente?

Ahora mismo tenemos una cartera de renta variable en Europa que es donde estamos sobreponderados de más o menos el 20% del fondo. Invierte también en Estados Unidos, en Asia, en Japón. Una cartera en renta fija hoy muy tranquila a la espera de que se produzca una normalización de los tipos de interés y nos permita asumir algo más de duración en renta fija. Pero por ahora la parte de renta fija está en posiciones bastante limitadas.

Estados Unidos y Europa pesan más del 80% de la cartera. ¿Es por la pura selección de valores? ¿Qué ofrecen estas regiones actualmente?

Creo que obviamente tanto las bolsas en Estados Unidos como en Europa albergan de las mejores compañías del mundo. Por un lado en EEUU donde el ciclo ya está mucho más maduro, tenemos sin embargo una economía que va muy bien, unos beneficios que están al alza y unos sectores que quizá en la bolsa europea no vemos representados. Por tanto es bueno en cualquier cartera tener exposición a EEUU. Lo que pasa es que hoy en EEUU como las empresas son mejores y la economía va mejor, los precios a los que cotizan también reflejan estos hechos y están algo más valorados. En Europa, quizá por el ruido político que hemos tenido los últimos años, tenemos valoraciones más atractivas, el ciclo está menos avanzado y se da seguramente la oportunidad de que la revalorización sea en Europa sea bastante mayor. En concreto en Europa viendo como está evolucionando el ciclo, como desde estos niveles es probable que en un plazo no muy largo empecemos a ver como el banco central empieza a dar señales de que en algún momento tendrá que subir los tipos de interés, tenemos algo de sobreponderación en el sector bancario que pensamos que es el que más se puede revalorizar.

La inversión en acciones se la dejan a los tres especialistas en la selección de valores de la casa – José Ramón Iturriaga, Alberto Espelosín y Josep Prats – ¿Cuáles son las mayores posiciones del fondo actualmente?

La cartera europea está bastante diversificada y tal y como la hemos diseñado los valores tienen pesos muy similares. Más o menos la cartera constará de nos 55 valores en Europa con pesos muy similares. Quizá para hablar de sobreponderación la tenemos que ver a nivel agregado de sectores y como comentaba el sector bancario es el que en estos momentos más peso va a tener en la cartera.

¿A través de qué tipo de activos se exponen a la renta fija?

Principamente a través de ETFs. El fondo está diseñado para que su cartera se construya vía ETFs o selección directa de valores que es la que vamos a implementar en la parte de renta variable europea.

El fondo, aparte de ofrecer esa protección del capital y ser más “agresivo” en renta variable, ¿tiene rentabilidad objetivo?

No es un fondo de rentabilidad objetivo porque al final va a estar invertido en los mercados. La mitad de la cartera va a estar en bolsa y obviamente aspirará a la rentabilidad que pueda ofrecer la bolsa más el valor añadido que va a ofrecer la selección de valores hecha por nuestros gestores más la parte que hoy es residual pero que el futuro espero que sea mayor que aporta la renta fija tanto en términos de rentabilidad como en reducción de riesgo de esta cartera. Por eso, grosso modo, es un fondo que puede batir a la inflación en cuatro puntos pero eso no quiere decir que se vaya a producir un año consecutivo con el otro sino como lo hacen los activos tendrá las fluctuaciones propias del mercado.

¿Cómo se controla la volatilidad del fondo?

El fondo lo que sí tiene es un control de volatilidad bastante estricto para precisamente poder tener esta cobertura y la volatilidad del mismo no será superior al 8%. Nosotros haremos un control de volatilidad previo donde iremos invirtiendo en renta variable y en renta fija para no sobrepasar este umbral de volatilidad pero si en algún momento por los movimientos de los mercados que de repente cambian de un régimen de volatilidad bajo a uno más alto se produjera una subida de volatilidad el propio fondo tiene un mecanismo que se reduce la exposición a riesgo automáticamente para limitar la volatilidad y que siempre esté por debajo del 8%.

¿Para qué perfil de inversor es adecuado?

Pienso que el producto es adecuado para muchos perfiles. Pienso que en primer lugar está el típico inversor más conservador que entiende que tiene que dar un paso hacia adelante y asumir algo más de riesgo, pero que con todo el ruido que hay en el entorno le preocupa darlo y le preocupa que por un evento impredecible o de índole política se produzca un movimiento muy brusco en el mercado. Con este fondo sabe que tiene limitada en el peor de los casos su caída. A partir de ahí pienso que cuadra para muchos inversores que quieran destinar una parte de su inversión con riesgo a un fondo en el que sabe que si cae un rayo de los que habitualmente y de manera impredecible caen en los mercados tiene un colchón de protección que limita su caída.

¿Qué plazo cubre el ciclo de inversión el fondo?

Pienso que todo fondo independientemente de la cobertura pero que invierta en renta variable en los porcentajes que lo hace este lo tenemos que observar a medio y largo plazo. Yo no invertiría en un fondo de estas características o similares a menos de tres o cuatro años, pero incluso es preferible tener una visión más a largo plazo que es como debemos construir nuestra cartera para cubrir nuestras necesidades futuras, sobre todo de jubilación u objetivos que nos planteemos a largo plazo. Para ahorros muy a corto plazo destinados a compras que vayamos a hacer de manera inmediata o consumo que queramos tener a la vista lo razonable es renunciar a rentabilidad pero estar en activos que no tengan volatilidad. Este fondo va a tener limitada su volatilidad y sus caídas pero va a tener dientes de sierra porque va a tener una cartera invertida en activos de riesgo.